来源:东海基金

债市瞭望塔|VIEWPOINT

随着资管新规的落地,净值法估值成为债券类资管产品未来的改革方向。

债券估值作为计量债券价值的方式,对于投资者做好风险管理、投资交易和账户管理意义重大。

本系列文章将通过对债券估值方法,以及实践中可能会出现的问题进行梳理,以期有效提升投资者对债券估值的认知,合理对个券进行定价,创造更好的投资结果。

债券定价的基本原理是资金时间价值理论,债券的公允价值应当是其未来预期现金流折现的总和,一般由四个因素决定——

债券面值、票面利息、市场利率和债券剩余期限。

债券估值即专业评估机构依据科学有效的技术方法对债券公允价值进行评估的结果。债券估值的过程一般包括三步——

STEP1——估计债券未来的现金流,根据利率类型的不同以及是否具有含权条款估计方法有所区别;

STEP2——确定现金流的折现率,评估机构一般对债券的信用评估结果与剩余期限取收益率曲线上的相应收益率取值作为现金流的折现率;

STEP3——按照前两步得出的现金流和折现率,计算未来全部现金流的现值之和。

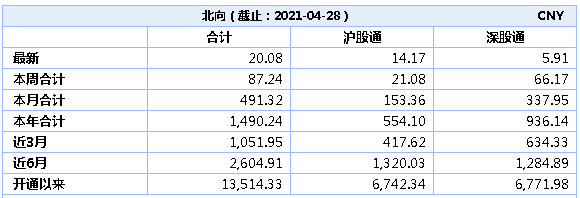

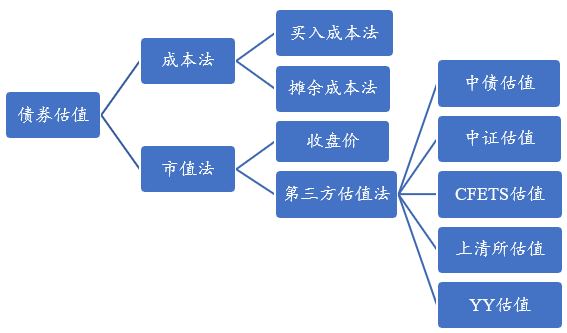

目前,债券的估值方法目前主要有两大类,分别是成本法估值和市值法估值,其中成本法估值又分为买入成本法估值和摊余成本法估值;市值法分为收盘价估值和第三方估值。

图:目前主要的估值方法

买入成本法是以债券买入价格加上应计利息来进行估值。该办法所用的数据相对简单直观,但未考虑买入价格的折溢价,可能会导致债券估值偏离其公允价值。一般来说,若投资者折价买入某只债券,按照买入成本法估值可能会导致其估值偏低;若投资者溢价买入某只债券,按照买入成本法估值会导致其估值虚高。

摊余成本法是在买入成本法的基础上考虑了每日摊销的溢折价,在其剩余期间平均摊销,它可以在设定的波动范围内,保持投资账面净值和收益的稳定。一般而言,对于持有至到期策略,摊余成本法债券估值较买入成本法更公允。但是该方法也存在一定的缺陷,即无法反映市场波动的影响,特别是在负面事件冲击等情况下债券价格出现大幅下跌时,可能会使得债券估值存在虚高。

以上介绍了采用成本法对债券估值的影响,下来我们来看看市值法对债券估值的影响。

市值法是采用证券上个交易日的最近成交价来确认债券的价值,但却忽视了债券的交易场所和流动性带来的影响。使用市值法计量,债券的估值可能会因为某一债券成交的清淡和交易的不连续使得债券估值出现较大波动。

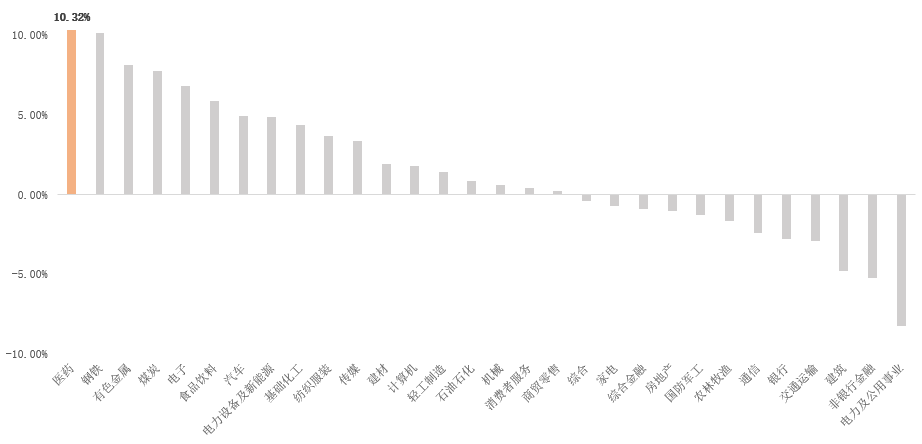

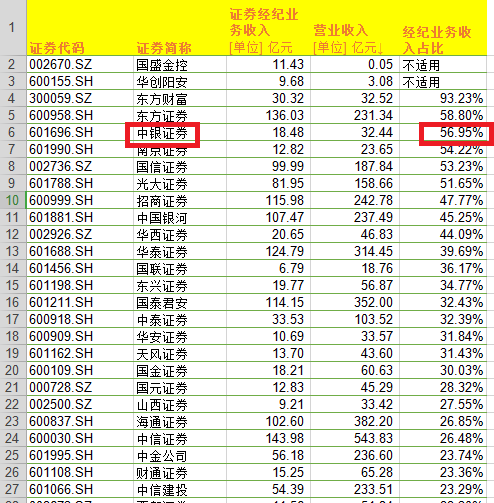

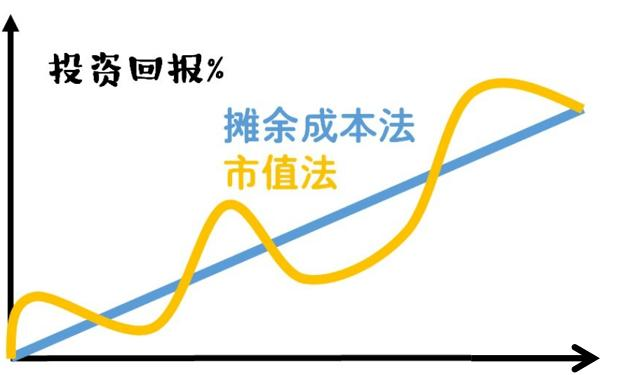

从下图我们可以看出,对于买入同一个债券,约定一年后还本付息,采用摊余成本法估值的投资回报相对较为稳定,按照市值法估值的投资回报可能呈波动态势,但到兑付日采用两种方法计算的区间投资回报却是一样的。

图:买入成本法和市值法估值债券投资回报

中债估值是由中央国债登记结算有限责任公司根据其登记托管的固收类产品的价格信息统计汇总后编制出的不同品种、评级的债券收益率曲线,并根据收益率曲线和个券的行业利差、个券利差、成交价格等信息对债券价格做出的估值。

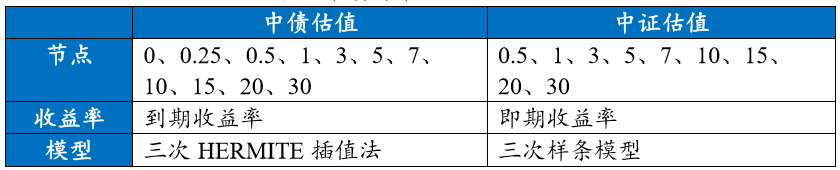

中债制作收益率曲线使用Hermite插值模型,要求曲线在节点上连续,而且要求曲线在节点处有连续的一阶导。

中证估值是由中证指数有限公司根据托管在中国证券登记结算有限公司的固收类产品的价格信息的统计汇总数据、且参考了托管在中债登的一些债券成交信息后一起编制出不同品种、评级的债券收益率曲线,再根据收益率曲线和个券、行业利差、个券利差、成交价格等信息对债券价格做出估值。

中证估值使用的插值模型为三次样条模型,该模型不仅要求满足Hermite插值模型的全部要求,而且要求曲线在节点处有连续的二阶导,曲线光滑程度优于Hermite值。

图:买入成本法和市值法估值债券投资回报

CFETS估值是由中国外汇交易中心暨全国银行间同业拆借中心研发的债券定价基准。通过采用做市商报价、X-BOND行情、成交数据、货币经纪行情以及匿名拍卖数据等,利用线性回归模型对债券进行估值。

上清所估值是银行间市场清算股份有限公司根据成交结算数据、货币经纪公司报价数据等采用改进型平衡样条拟合法对债券进行估值。

YY估值是由瑞霆狗(深圳)信息技术有限公司根据发债主体旗下所有债券的全部成交计算出主体隐含,再根据YY收益率曲线通过隐含和剩余期限来计算债券收益率,因此YY估值受同一主体旗下所有债券成交的综合影响。在主体隐含的条件下,YY估值收益率只与债券期限相关。一般来说,债券剩余期限越长,债券久期越大,根据久期理论,久期越大,收益率上升所引起的债券价格下降幅度就越大。

目前,市场上主流的债券估值方式主要是中债估值和中证估值,特别是中债估值。两种估值方法的差异主要是在节点选取、债券评级信息、收益率和插值模型等方面的选择方面。在实际操作中,投资者在银行间市场交易时更愿意采用中债估值数据,而在交易所市场交易时采用中证估值数据。

本文全面介绍了市场上主流的债券估值方法,未来我们将陆续介绍在投资实践中使用债券估值可能遇到的障碍,以及如何更好的利用债券估值。敬请关注。