热点栏目

热点栏目 时隔一年再遇巨亏,还有18亿商誉压顶,奥飞娱乐迪斯尼梦断

来源:富凯财经

富凯摘要

标的业绩巨亏,大股东频繁减持,奥飞娱乐的并购后遗症恐将持续发酵。

作者|A K

排版|十一

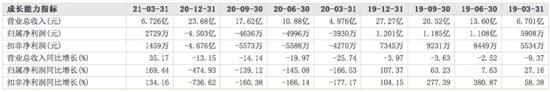

4月27日,奥飞娱乐发布了2020年年报,公司净利润由盈转亏,亏损超过4.5亿元。同时,其还发布了2020年一季度报告,公司净利润为0.27亿元,同比增长169.4%。

但与疫情期间相比的短期业绩增长实在难言回暖,频繁并购标的暴雷,接连巨亏的奥飞娱乐仍然深陷业绩困境。

业绩接连巨亏

4月27日,奥飞娱乐发布的年报显示,2020年,公司实现营业收入23.68亿元,同比下降13.15%,净利润-4.5亿元,同比下降474.93%。

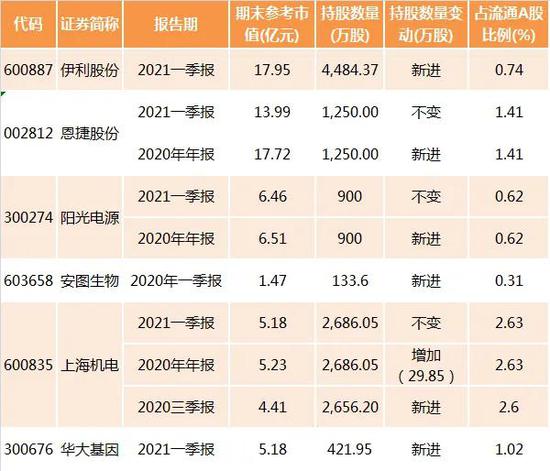

公开资料显示,奥飞娱乐主营动漫业务,自2009年正式上市以来,公司围绕娱乐板块频繁并购快速扩张,并喊出“要做中国迪士尼”的口号。媒体统计数据显示,奥飞娱乐累计发生并购事件16起,平均每年1.6起,涉及金额34.32亿元。

其中,既包括原来的动漫业务,如号称中国动漫界的最大并购案,9亿元全资收购四月星空(即“有妖气”母公司),也有跨界的热门业务,如影视、游戏、母婴行业等,如一连收购上海方寸、广州卓游等多家游戏公司。

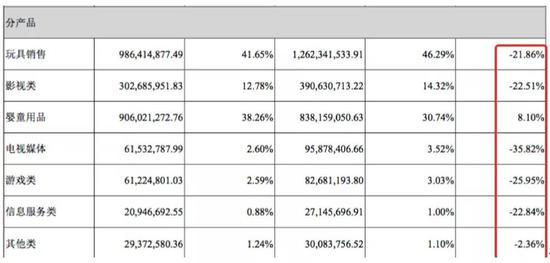

目前,奥飞娱乐拥有玩具销售、影视类、婴童用品、电视媒体、信息服务等几大板块业务。年报显示,上述几项业务占营收的比重分别为41.65%、12.78%、38.26%、2.6%、2.59%、0.88%。也就是说,绝大部门来自原有的玩具销售和延伸的婴童用品,斥巨资投入的其他行业“铩羽而归”。而除了婴童用品微增8.1%以外,其他业务营业收入全线下滑。

同时,各业务板块毛利率下滑现象也相当明显,动漫文化业务毛利率减少15.26%至31.34%。

细分来看,影视类毛利率下滑明显,仅为11.00%,同比下降52.27%;玩具销售业务毛利率下滑12.15%至40.07%;以“有妖气”平台运营为主的信息服务类业务毛利率更是由正转负,为-82.60%。

对此,奥飞娱乐表示,婴童用品收入增长主要是海外公司线上销售收入增长所致。玩具销售和影视类收入减少则主要是受新疫情带来的相关影响,玩具等涉及到线下终端销售的部分业务营收下滑、营业成本较上年同期有较大增加、公司投资损失以及资产减值损失。

但熟悉奥飞娱乐的投资想必了解,上市公司的业绩困境并不是始于疫情,主要是频繁并购标的暴雷导致。2018年,奥飞娱乐亏损高达16.3亿元,其投资的8家子公司中,6家游戏子公司面临核心团队解散,产品流水不及预期或是游戏上线失败等问题,其余两家子公司也深陷债务缠身,资金短缺的困局,曾在业内凭借输出《十万个冷笑话》《镇魂街》等多个爆款IP的“有妖气”也逐渐掉队。

今年3月,奥飞娱乐旗下公司奥飞动漫和韩国顶级动漫公司FunnyFlux联合制作的儿童3D动画作品《超级飞侠》被用户反馈在中秋节起源问题上误导儿童,以及存在涉及领土的错失信息等,随后公司公开道歉并作下架处理。

一边定增,一边减持

当天,一同公布的还有奥飞娱乐一季度报告。2021年一季度,公司实现营收约6.73亿元,同比增长35.17%;净利润约2729万元,同比增长169.44%。

奥飞娱乐表示,主要是疫情得到有效控制,公司业务逐步恢复正常经营所致。这被部分投资者视为回暖标志,也有机构据此称主业逐渐恢复并给出增持评级。

但值得注意的是,报告期内,计入上市公司当期损益的政府补贴达到1296.12万元,事实上,上市公司的扣非净利润为1458万元,同比增长134.16%。

而这与2019年一季度同期的营收6.7亿元,净利润和扣非净利润均超5千万相比,仍然存在一定差距,与其他季度超十亿元或者是数十亿元营收相比也是如此。

此外,除了对业绩的担忧外,市场很多投资者也对快速扩张节奏下上市公司频繁定增,控股股东却频繁减持套现的举动大有微词。

媒体统计数据显示,奥飞娱乐在过去几年里多次增发股票,发行公司债,2013年发行5.5亿元公司债券,2016年3月增发募资3.28亿、8.89亿元,2018年增发募资6.79亿,2021年最新的定增计划也还在酝酿中。

另一方面,公司大股东频繁质押以及减持套现,蔡冬青和其弟蔡晓东、其母李丽卿组成的一致行动人多次发布减持计划,套现数十亿。Wind数据显示,2019年12月24日-2020年12月24日,奥飞娱乐共计出现11次减持,减持股数合计为5282.48万股,减持股东主要为蔡东青和蔡晓东。