热点栏目

热点栏目 新浪财经讯 宇通客车发布2021年Q1季报,公司一季度实现营业收入36.29亿元,同比上涨28.97%,净亏损1.11亿元,相比去年同期1.43亿元的亏损额有所收窄。但考虑到去年一季度正处于国内疫情高峰期,公司今年首季仍出现接近去年同期的亏损,业绩表现令市场失望。

随着市场的复苏,宇通客车销量逐季回升趋势明显。不过,公司销售结构恶化等因素致业绩复苏未达市场预期;同时,研发费用和资本开支相比去年同期疫情期间反而出现下滑,值得投资者关注。

新能源客车销量占比下滑 业绩复苏不及预期

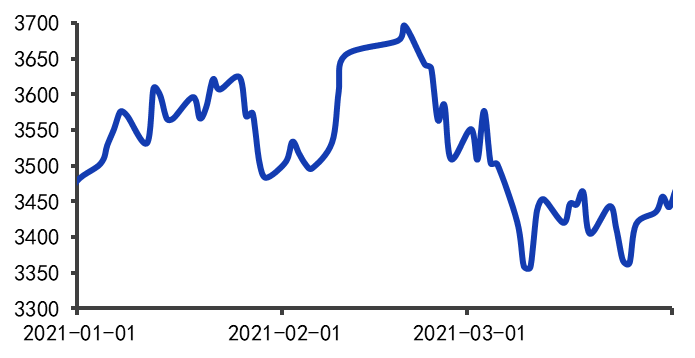

2021年1-3月,宇通客车累计产销量分别为6837 辆、7176辆,同比分别增长24.22%、39.18%,分别提升2.88个和11.63个百分点。

2020年一季度至2021年一季度,宇通客车按季度的产量同比数据分别为-47.69%、-32.39%、-27.95%、-5.47%、24.22%;销量同比数据分别为-51.26%、-34.40%、-28.54%、-9.86%、39.18%,也呈现逐季回暖态势。

然而,进一步分析可以看到,销量表现似乎差强人意。

2021年一季度,国内客车累计销售11.2万辆,同比增长69.0%,显著高于宇通客车39.2%的同期增速。此外,公司Q1产销量分别是2019年同期的65%和68%,与疫情发生前相比仍存在明显差距。

同时,公司一季度毛利率为14.40%,同比疫情期间还要低1.59个百分点,这一情况也不同寻常。

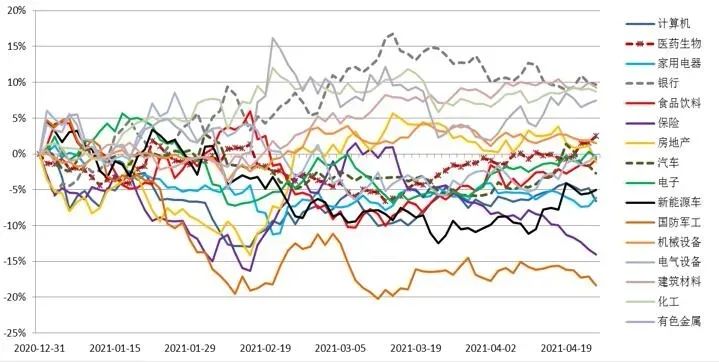

新浪财经注意到,2021年一季度,宇通客车销量增幅大于营收增幅,显示单车售价出现下滑。其中,新能源客车销量1925辆,虽然同比增长23.40%,但占比下降了3.43个百分点至26.83%,利润率较高的大客销量占比也下滑2.71个百分点。

因此,销售结构的恶化,是公司盈利能力下滑的主要因素。

此外,2021年新能源客车补贴退坡10%以及原材料价格上涨等,也是拖累公司Q1毛利率的因素。

值得注意的是,新能源客车销量占比下降的同时,宇通客车一季度研发费用也从3.75亿元降至3.05亿元,资本开支则从约1.80亿元降至1.50亿元,研发投入和资本开支均不及疫情期。

盈利能力连降4年 宽松的股权激励能否扭转颓势?

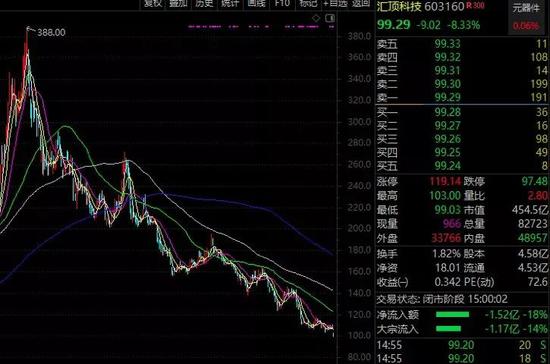

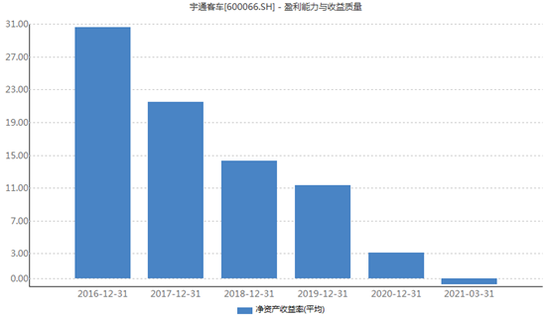

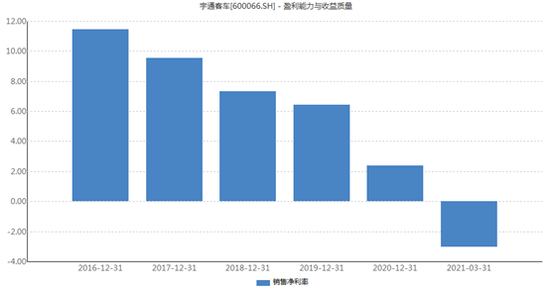

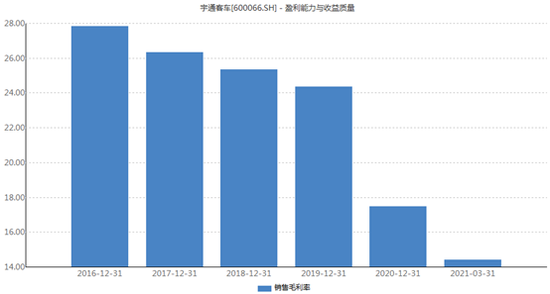

受新能源补贴等系列政策推动,2016年,跟随行业景气度的攀升,宇通客车经营状况达到高点。此后,公司盈利能力指标一路下滑,至今尚未见到拐点。

2016年至2020年,宇通客车ROE从30.58%一路降至3.14%;净利率从11.44%一路降至2.39%;毛利率则从27.82%一路降至17.48%,今年一季度继续下滑到14.40%,致使在疫情后仍出现了单季亏损。

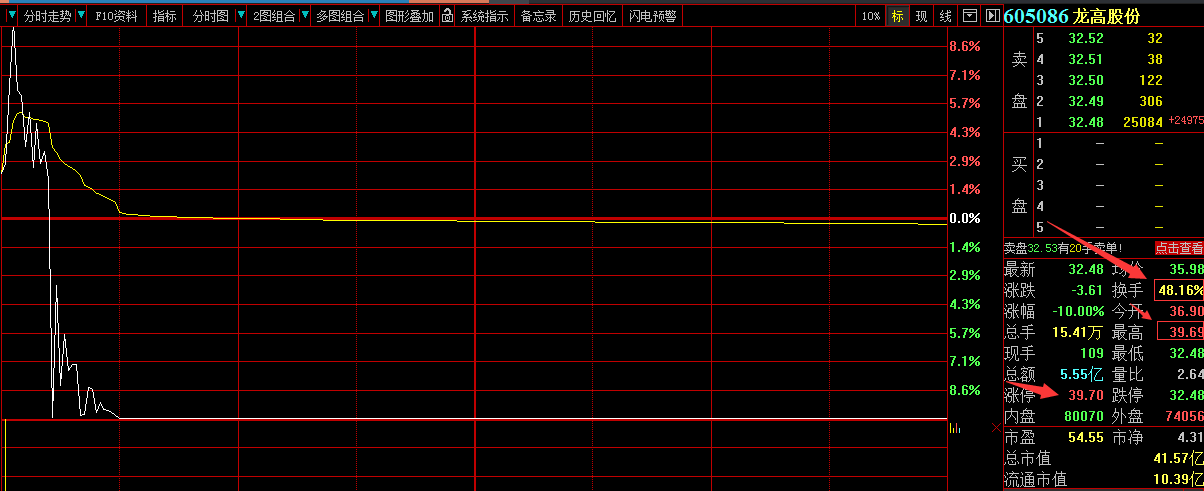

业绩跌入谷底的宇通,为扭转经营颓势,2021年2月,宇通客车发布股权激励草案,拟向公司副总、财务总监、董秘以及核心骨干人员等在内的500余人授予约4900万股公司股票,行权价格为6.99元/股。

根据考核标准,以2020年的归母净利润为基准,未来三年分别实现不低于116%、202%和315%的增幅。

看似较高的业绩增长要求,考虑到2020年疫情下的低基数,实际门槛并不高。

2017-2019年,宇通客车归母净利润分别为31.29亿元、23.01亿元和19.4亿元。以2020年5.16亿元的净利润计算,宇通客车2021年的考核条件只占公司过去三年归母净利润的34.95%、48.46%和57.47%。2022年和2023年的门槛也同样不高。

这也意味着,只需要实现相较于2019年10%的利润增长,宇通客车的管理层就可以获得最后一期的激励股权,而作为激励计划的第一年,公司需要实现的归母净利润尚不及2018年的一半。

“低门槛”股权激励下,宇通中高层是否有足够动力带领公司再创业绩高增长,市场对此持有疑虑。

(文/新浪财经上市公司研究院 昊)

扫二维码,3分钟极速开户>>