最差亏18%,最佳赚22%!百亿级私募今年业绩显著分化

王辉

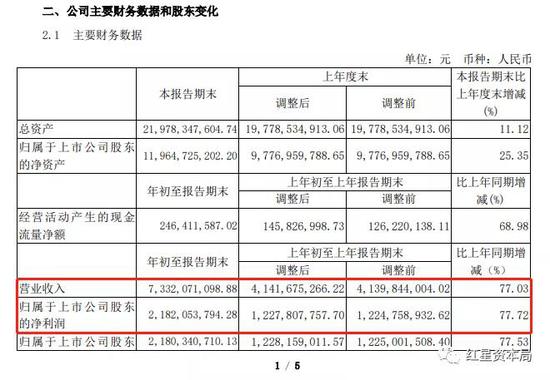

多家第三方机构数据显示,国内百亿级私募2021年以来的投资业绩急剧分化(按照最新一期净值披露数据,根据相关机构在不同平台发布的旗下所有私募产品业绩加权平均计算,下同)。

截至4月27日,业绩最佳的百亿级私募,年内收益率达到22.35%,最差为-17.92%。多家头部明星机构年内均出现较大幅度回撤。

业绩首尾相差逾40个百分点

来自朝阳永续的最新监测统计数据显示,截至4月27日,按照最新一期净值披露数据及相关私募旗下所有业绩公开产品的平均收益率计算,朝阳永续监测到的63家百亿级私募机构,今年以来共计有38家实现正收益,25家收益率为负。业绩排名前三的百亿级私募,年内收益率分别为22.35%、11.38%和7.76%;业绩最差的三家,年内收益率分别为-17.92%、-9.94%和-7.76%。

目前收益率排名第一的百亿级私募,为近两年规模增长较快的广东某私募机构;年内业绩最差的百亿级私募,为一家总部位于西南地区的某机构。据朝阳永续监测,包括汐泰投资、和谐汇一资产、千合资本、相聚资本、汉和资本等在内的多家知名头部机构业绩排名靠后。

数据来源:朝阳永续

私募排排网对66家百亿级私募的业绩监测数据显示,截至4月27日,按照最新一期净值披露数据及相关私募旗下所有业绩公开产品的平均收益率计算(因获取的各家机构产品数量不同,各第三方平台的收益率监测数据不尽相同),2021年以来国内百亿级私募收益率排名最后一名和第一名,收益率分别为-12.10%和13.23%。而在该第三方机构监测的业绩排名靠后的机构中,也出现了和谐汇一资产、汐泰投资、相聚资本、千合资本等的身影。

今年以来A股先扬后抑,起伏不定,国内百亿级私募的投资成绩,尚未表现出较为明显的优势。格上研究显示,今年一季度,国内百亿级私募平均收益率只有-0.59%。

从净值波动的角度看,由于今年春节之后A股市场一度遭遇一轮急速回调,且大市值白马股板块整体跌势更快,年内多家百亿级私募的投资收益,均遭遇较大幅度回撤。回撤幅度居前的私募,大多为国内知名度较高的明星私募。

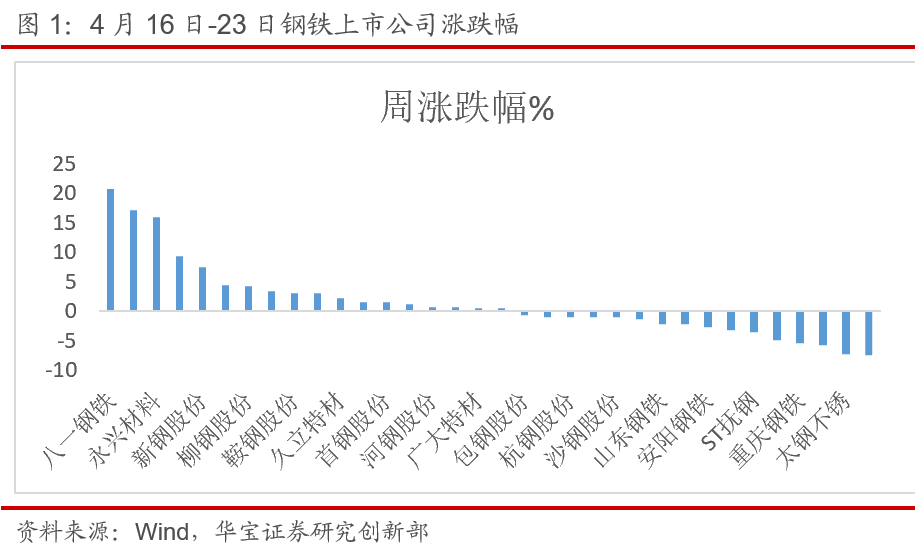

某第三方机构监测数据显示,截至最新一期净值日时(多数机构最新净值日均为4月初),国内共计有9家百亿级私募在此前一个月内的净值回撤幅度超5%,其中净值阶段性回撤幅度最大的机构,回撤幅度高达10.48%。

数据来源:某第三方机构

近两年规模快速扩张的两家千亿级私募,旗下也有部分产品今年以来的浮亏达到10%左右(截至最新一期净值日),相关产品2月以来的最大回撤达到15%左右。

重仓股年内表现迥异

从重仓股来看,一些百亿级私募在个股上实现了较为精准的“掘金”,也有部分百亿级私募在2020年年末重仓持有的个股,今年出现较大幅度下跌。

截至4月27日,景林资产持有的大华股份今年来涨幅达17.60%;而其在2020年年末布局的天合光能,今年以来的股价则下跌了25.44%。和谐汇一2020年第四季度大手笔布局的华域汽车,今年以来累计下跌了12.84%。东方港湾看好并持有的贵州茅台今年小幅上涨4.83%,而其持仓的比亚迪2021年至今的跌幅则达15.11%。大朴资产持有的东山精密,今年以来下挫了33.19%。

上海某成立较早的一家大型私募机构负责人表示,相对于2019年和2020年,今年百亿级私募机构为客户带来的投资体验相对欠佳。一方面,百亿级私募的“选股准度”和策略应对在很大程度上受到了“交易及个股偏好过于拥挤”的不利影响;另一方面,在A股市场机构化趋势日趋深化的背景下,头部机构在规模快速扩张之后,也需要对于如何持续获取阿尔法收益有新的思考。