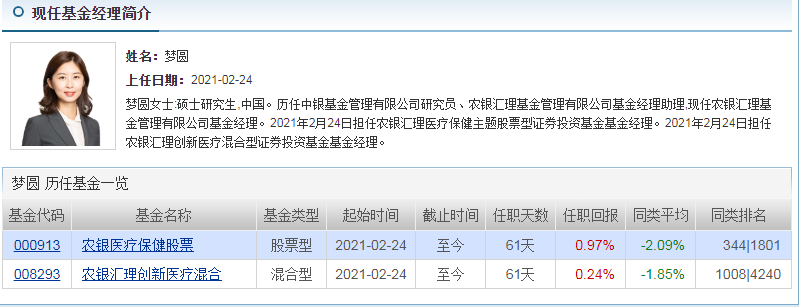

美女基金经理上演大逆袭!上任10天巨亏20%被“群嘲”,如今成功反击净值大涨,她做了什么?

多亏了CXO这个A股最火的一个赛道,重仓CXO公司极大的帮助了年轻的基金经理梦圆赢回名声。

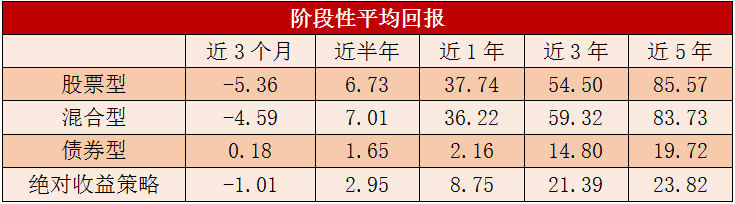

上任十天亏20%的美女基金经理梦圆,在连遭差评后强势回归,截至目前最新基金净值,梦圆任职以来的收益率已经是正收益了,达到0.97%。也就是说,梦圆自3月9日亏20%的低点开始,基金在33个交易日内上涨接近22%。

如果说创新药是西部淘金,那CXO就是一个“卖铲子”的行业,20倍涨幅的泰格医药,给许多掘金CXO的基金经理以极强的广告效应。券商中国记者注意到,梦圆所管基金反弹22%,还是建立在该基金持仓的股票整体减仓9个点的基础上。虽然股票仓位整体降低了,但由于在第一季度期间,她大幅减持前任基金经理重仓的两只股票,并调出前三大,同时将两只CXO公司列入前三大股票,这为梦圆扳回一局提供了至关重要的支持,相关股票近期暴涨50%以上。

在最近一段时间,CXO的强势不仅碾压大部分A股股票,在整个医药板块,多个CXO公司的股价走势也是绝对的王者,CXO单骑救主效果惊人。

基金反弹22%,梦圆任职回报已归正

或许只有在市场情绪惶恐不安时,才能看出基金经理的个人专业能力。

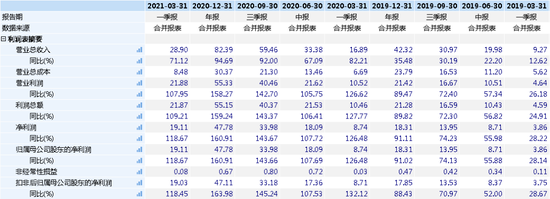

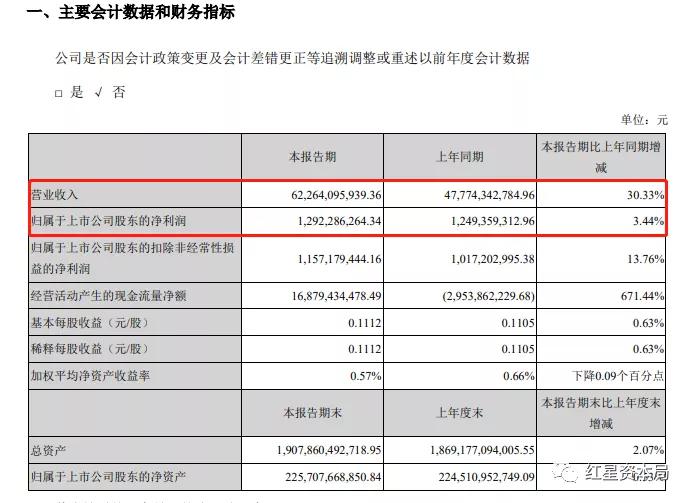

数据显示,截至2021年4月26日,农银汇理医疗保健基金经理梦圆的任职回报为0.97%。梦圆是今年2月24日开始担任这只基金的基金经理,她接管基金之际恰逢A股市场出现阶段性的获利回吐,核心资产品种普遍大幅回撤,导致她刚一上任就遭遇基金净值的回撤,截至3月9日,梦圆上任仅十个交易日,当时她管理的这只基金在节后净值跌幅达到20%。

3月9日,农银汇理医疗保健基金的基金净值为2.5179元,为梦圆管理农银汇理医疗保健基金以来至今的最低点,此时,梦圆担任基金经理的任职回报是亏损20%,不过3月9日也是抄底该基金的最佳时机。

截至4月26日,农银汇理医疗保健基金的基金净值已反弹到3.0651元,也就是说,在梦圆上任就巨亏20%后,该基金开始强力反弹,从3月9日至4月26日期间,基金净值上涨接近22%,并实现接近0.97%的任职回报。

个股贡献高于仓位,两只CXO股价暴涨50%

值得一提的是,反弹22%还是建立在梦圆降低股票仓位的情况下,若只是调仓而未降低股票仓位,梦圆所管的农银汇理医疗保健基金净值反弹或将进一步扩大。

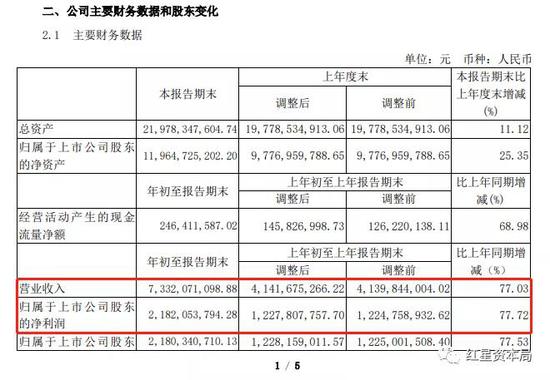

具体操作看,梦圆在第一季度期间减持了股票仓位接近9个点,截至2021年3月末,农银汇理医疗保健基金的股票仓位为84.55%,较去年四季度末的股票仓位是93.26%。

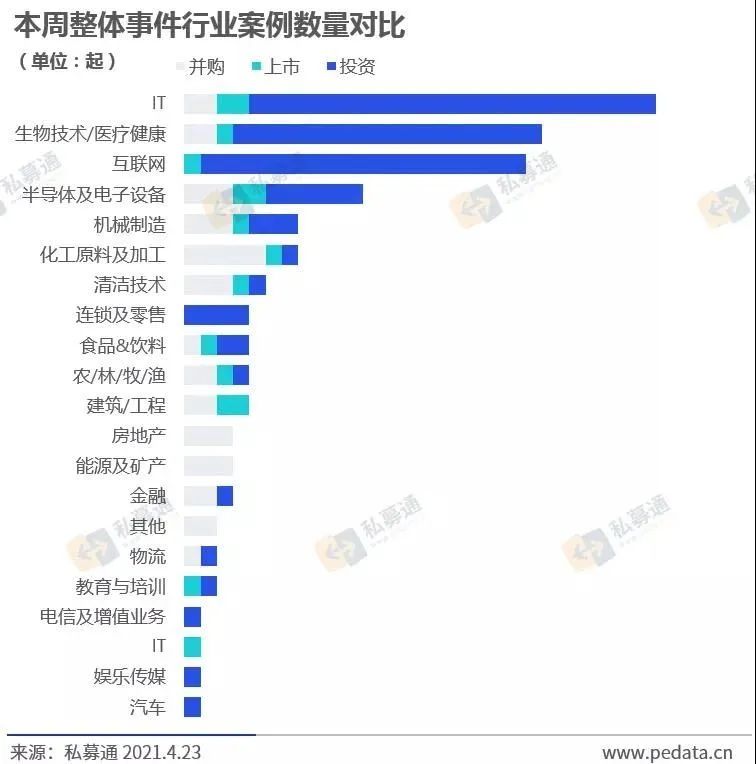

相对于股票仓位,个股对农银汇理医疗保健基金净值反弹贡献极大。个股选择上,梦圆在一季度期间主要操作是加大CXO公司的布局,CXO公司是最近几个月A股表现最强的板块,几乎与医美板块并驾齐驱。

CXO公司在医药行业具体扮演什么角色?你可以把CXO理解为医药领域中“卖铲子”的人,是医药产业链中重要成员。目前国内资本市场上市的CXO企业,主要包括CRO、CMO、CDMO,分别对应研发外包、生产外包和生产外包PLUS。

与上一任基金经理在四季度末的持仓股票对比看,梦圆在今年一季度末的医药股选择上,梦圆的前三大股票中有两只股票为CXO,分别是第一大的康龙化成、第三大股票药石科技。而这些CXO公司在去年四季度末未能进入持仓的前三。

基金经理梦圆在今年一季度最漂亮的操作,就是在CXO公司上。一季报显示,两只CXO公司进入农银汇理医疗保健保健基金的前三大持仓,很大程度上帮助了这只基金的净值迅速反弹回升。显然,在前三大股票中的调仓至关重要,而基金原先持仓的前三大股票,包括贝达药业、爱尔眼科、迈瑞医疗,期间股价表现平平,尤其是贝达药业期间几乎未有明显的反弹。

梦圆这次对CXO的重视,极大的提振了基金的反弹能量。券商中国记者注意到,CXO龙头、第一大重仓股康龙化成自3月9日以来,股价涨幅接近54%,不仅傲视大多数A股公司同期表现,在整个医药股中也傲视群雄。相对较小的一只CXO公司药石科技,是农银汇理医疗保健保健基金的第三大重仓股,这只股票在最近一个月的股价涨幅达到50%,在整个医药股中也同样遥遥领先。

此外,作为年轻的女性基金经理,梦圆对医疗美容相关股票也有浓厚兴趣和投资潜力的理解。她在接管该基金后,与上一任男性基金经理另一个不同点就在于增加了医美相关股票。根据农银汇理医疗保健保健基金披露的一季度持仓显示,梦圆一季度期间买入了爱美客,并将该股列为第十大重仓股,爱美客在最近一个月的股价涨幅已达到40%。

泰格20倍涨幅成最佳广告,CXO未来还有多大机会?

自泰格医药于2012年在A股实现IPO,CXO公司便开始进入公募基金的视野。在2016年,一位现任职某超大型基金公司的基金经理向券商中国记者直言,CXO公司未来可能会出现超大市值的品种,并且CXO在中国才刚刚开始。而泰格医药上市以来实现20倍的股价涨幅,也极大的刺激了许多基金经理对CXO公司的高度重视。

卖方也在大力推荐CXO公司。浙商证券表示,CXO有望超预期,在经过市场一轮估值调整后,当前 CXO板块是医药唯一的Q1业绩超预期集中板块,估值调整下加仓窗口期打开。从CXO板块2020Q4和全年业绩以及订单情况来看,预计CXO板块2021全年尤其是2021Q1(基于2020Q1疫情影响下低基数)业绩高增长确定性高,并有望超预期,调整下迎来布局良机,产业升级、订单加速的成长逻辑不变。

安信证券也强调了对CXO行业的看好。这家券商发布报告认为,借鉴全球CXO行业发展情况,中国CXO企业估值仍有提升空间:从美国CRO上市公司的估值变化历史来看, CRO公司平均估值水平是 大型创新药企估值水平的 1.5倍(1996年-2020年底)。目前国内CXO上市公司的平均估值水平是国内大型创新药企的 1.2倍。从这个角度来 看,国内CXO上市公司的估值水平仍有提高空间。

安信表示,首先,预计国内药企研发投入在未来3-5年仍会继续快速增长。长期来看,我国制药行业将逐渐从完全靠仿制药支撑,逐渐发展为部分靠仿制药支撑+部分靠 me-too、me-better的创新药支撑,最终发展成少部分仿制药支撑+first in class创新药支撑。在这个过程中,研发投入占收入的比例将不断提高。判断国内研发投入会继续快速增长,其次,全球CXO产业链向国内转移仍在持续进行中。

梦圆也在其最新的一季度报告中指出,医药板块一季度整体呈现一个倒V行情, 1月份因全球疫情严重,市场依旧维持宽松预期,全球一级市场医药企业融资额维持较高数据,引导了A 股创新药及其产业链的上涨。春节后随着 美国十年期国债收益率急速上行,长久期资产估值下调,部分医药的成长白马龙头股回调尤为严重。在利率进入平稳阶段后,长久期资产估值也稳定下来,并在月底进入业绩期后部分预期高增长的公司出现了反弹,4 月份依旧是业绩期,预期部分赛道好,高增长,估值相对合理的公司会有不错的表现,其中受行业景气度影响 CDMO(CXO的一个方向),医疗服务与消费中的公司可能占比较高。

从投资的角度来说,梦圆希望从中长线成长的角度去布局,比如可以看到全球CDMO产能转移并没有结束,目前CDMO许多公司的现金流与订单都有着高增长,这也就意味着相关公司不紧紧是一季报行情,而具备全年的高成长确定性。比如部分创新医疗器械公司新品也在进入放量期,但目前受到集采预期不确定的影响,估值偏低,如果政策风险释放预计会迎来估值重构。比如部分创新药公司今年会有重磅药物的临床数据展示或产品获批落地,个股行情会比较明显。另外,部分疫苗企业今年获因重磅品种获批,或因新冠产品放量,预计将迎来较大业绩弹性。

上述基金经理坦言,但在把握机会的同时,也需注意今年的集采政策有可能出的时间要比往年早一些,主要 涉及到的领域可能包括注射剂,生物类似物与胰岛素,高值耗材等。虽然医药板块目前对政策不会像2018年一样出现剧烈反应,但对应标的的空间与竞争格局会发生剧烈变化,应暂时予以规避。