4月22日至23日,第十五届中国(深圳)私募基金高峰论坛在深圳举行。华宝基金总经理黄小薏出席会议并致辞。她表示,经历了十余年的风云激荡,私募基金已经成为中国资产管理行业非常重要的一股力量。截至2020年末,私募证券投资基金资产规模达到4.3万亿元,与公募混合型基金的整体规模相当,这一规模相较于5年前,增长了约5倍,印证了在欣欣向荣的中国经济大环境下,财富管理市场高景气度、高增长的发展格局。

此外,黄小薏女士就私募基金的优势、公私募基金的合作共赢、金融服务实体经济等方面做了重点分享,现场反响热烈。

发言全文如下:

尊敬的肖主任、孙会长,各位嘉宾,各位朋友:

大家上午好!

非常荣幸,也非常高兴能够和大家一起相聚在美丽的深圳,一道来庆贺中国(深圳)私募基金高峰论坛的盛大召开。高峰论坛迄今为止已经举办15届,是中国私募界当之无愧的顶级峰会。今天现场也是高朋满座,大咖云集,华宝基金有幸作为本次论坛的联合主办方,也遇见了许多新老朋友。作为公募基金行业的一员,我谨代表华宝基金,代表公募基金行业,为此次论坛送上真挚祝福,祝愿私募基金高峰论坛越办越好,引领行业新风,大家也能够在此华山论剑,创造志同道合的新气象。同时也对接下来即将获奖的各位私募领军人,送上我最热烈的祝贺。

诚如孙会长所言,经历了十余年的风云激荡,私募基金已经成为中国资产管理行业非常重要的一股力量。根据中国基金业协会的统计数据,截至今年3月,中国私募基金行业规模已达到17.22万亿元,这一数据其实与公募基金规模已经相距不远了。从私募证券投资基金这个子行业来看,截至2020年末,其资产规模达到了4.3万亿元,这与公募混合型基金的整体规模也已经旗鼓相当。尤为值得一提的是,这一规模相较于5年前,增长了约5倍之多,再一次印证了在欣欣向荣的中国经济大环境下,财富管理市场高景气度、高增长的发展格局。

身为公募基金行业的一员,华宝基金与私募基金有诸多合作,内心对私募基金也颇多钦佩。私募基金具有许多相对于公募基金的优势,比如绝对收益导向、广泛的投资标的、丰富的投资策略以及灵活的运作方式、仓位的灵活调整等等。在公司治理机制上,私募基金也能够广纳优秀人才,这些都非常值得公募基金借鉴和学习。

私募FOF领域也是华宝基金的战略重点发展方向之一。根据相关统计,过去5年间,50亿元规模以上的股票型私募基金管理人(主观多头策略),平均年化收益高达23.72%,最大回撤21.10%;而同期同等规模的公募股票及偏股型基金,平均年化收益为21.28%,但最大回撤却高达57.33%。另一方面,在2019、2020年实现了爆发式增长的量化私募基金,过去5年,50亿元规模以上的量化管理人平均年化收益为13.34%,最大回撤仅2.35%;而同期同等规模的公募指数增强型基金,平均年化超额仅2.53%,最大回撤6.96%。

举上述例子,主要是想表达私募基金在利用数量化工具,在因子选股、数据挖掘、衍生品运用等方面,是公募基金学习的对象。也正是由于这些策略的存在和运用,私募基金管理人才能够开发出多元化、低相关性、全天候策略的产品,为投资人穿越生命周期提供了多样化的产品。

借此机会,我也想和大家分享一下公募基金的优势。公募基金作为普惠金融的代表,体量也比较大,目前很多基金公司的客户数都已在几千万乃至上亿量级。公募基金拥有较强的产品设计平台及能力,在基本面研究上,公募基金投研团队也有着深厚的产业背景及长期的研究经验积淀。

大家可能也关注到过去两年,ETF基金在国内的迅猛发展。实际上,目前美国ETF的交易量已经占到其国内整个交易量的4成左右。最近两年,借助着市场走牛行情,中国也出现了指数化投资的繁荣局面,ETF基金从宽基类产品(如沪深300ETF、中证500ETF等)进入到行业主题类ETF大发展的时代,行业主题类ETF的规模也在短短两年间增长了五六千亿元。我们认为到了今年,ETF基金进入到3.0阶段,即Smart Beta阶段。以华宝基金为例,2019年华宝基金推出了科技ETF(515000),其基金规模从上市之初的10.3亿元,短短几个月就超过100亿元大关。科技ETF(515000)跟踪的“中证科技龙头指数”是一只泛科技指数,由沪深两市中电子、计算机、通信、生物科技四大科技领域中规模大、市占率高、成长能力强、研发投入高的50只龙头公司股票组成。可以说,这个指数的编制也借鉴了私募基金因子选股的优势,对企业研发投入等方面做了更加严格的策略优化。我们也相信科技ETF(515000)会穿越牛熊周期,成为泛科技领域的代表性指数产品。

再举一个例子,今年市场上“顺周期”的化工、有色类ETF相继推出,我们也前瞻地做了相关产品布局。此外,我们还推出了智能制造ETF、新材料ETF等稀缺品种。其中,新材料领域科技含量高,目前在光伏、新能源车等前沿产业领域都有着很强的应用。不过因为行业弹性较大,且由中下游推动,并且股价反应较滞后,新材料行业的股票价值也较难挖掘。因此在此类策略的研制中,需要把基本面和数量化研究很好地结合起来。

过去20年,ETF基金在国外获得了如此迅猛的发展,与其背后的金融创新优势,与ETF产品持仓透明、管理费率低、流动性好(若规模可观)、投资便利等优势直接相关,可以很好地成为广大投资人的配置底仓,满足投资者套利、交易、中长线投资等多样的投资需求。这也表明公募基金和私募基金有很大的互补融合空间,可以形成更好的合作生态,共同为投资人提供多元化的理财产品。

早在10年前,当时CTA策略在中国还不为大众所知,华宝基金就曾与世界顶级的对冲基金——元盛资本合作了CTA策略的产品,后来也陆续发了十几款产品,产品规模也达到了策略上限,形成了非常好的合作关系。近年来,华宝基金也与国内诸多私募基金开展了多种形式的合作,未来我们特别希望将公募基金平台化募资的优势,与优质私募基金优异的投资管理能力结合起来,为投资人提供穿越牛熊、回报稳定的理财产品。这一点,其实也是当前资产管理行业的一个痛点:2020年虽是一轮亮眼的牛市行情,不过很多投资者依然采取“追涨杀跌”的错误行为,因此真正实现丰厚回报的投资人占比偏小。今年以来,市场波动加剧,投资者面临的压力也更大。

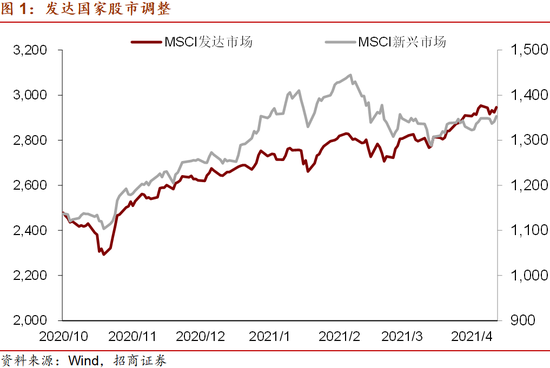

我个人认为,市场这样的震荡可能会从短期向长期发展,从局部向全局发展,这与科技的突破性发展,与逆全球化现象、全球气候变化、地缘政治格局等都有一定关系。也就是说,在未来相当长一段时间内,震荡或是市场的常态。而作为专业机构投资者,我们理应控制好回撤,争取创造稳定的投资回报,把“短期逐利性投机”转变为“长期的价值投资”,这也是包括公募基金和私募基金在内的整个资产管理行业的初心。

我还想分享的是:金融要服务好实体经济。华宝基金的实际控制人是宝武钢铁集团,我们对这一点有着别样的深刻感触。金融如何服务好实体经济,这是一个非常重要的议题。目前,碳达峰与碳中和是一个重大的全球性机会,也是一个绿色引擎和经济复苏的推动器,对资管行业意义重大。这个领域将带来全球能源结构改革、产业结构升级、突破性的科技发展、新型生产消费和生活方式等新的投资机遇。我也呼吁金融行业能够真正服务好实体经济,从大趋势中把握机遇,规避风险,为投资人创造丰厚回报。

最后,预祝本次论坛圆满成功,也借此机会祝福各位朋友能够在财富管理中气势如牛,身体健康,生活幸福。谢谢各位!

扫二维码,3分钟极速开户>>