来源:证券市场周刊

记者 杨现华/文

顺鑫农业低档酒收入不断增长,公司采购的基酒更是大幅增长,毛利率却在一路下滑。

毛利率又下降了。2020年,顺鑫农业(000860.SZ)白酒业务的毛利率跌破了40%,较之前的高位跌去了逾20个百分点,而且连降四年。公司究竟采购了多少基酒,这对公司的毛利率又造成了多少影响?同时,顺鑫农业采购的基酒大幅攀升,似乎已经是公司基酒的主要来源了。

主要盈利来源的白酒业务毛利率跌跌不休,拖累业绩的房地产业务又雪上加霜,后者基本上就是公司的利润黑洞,房地产子公司多数时间都处于亏损中,2020年亏损创下近年来的新高。

亏损的房地产业务始终不予剥离,盈利稳定的批发市场-北京顺鑫石门农产品批发市场有限责任公司(下称“石门市场”)却以较低的价格转让给了大股东。如今这块占地面积约50万平方米的批发市场已经纳入官方的迁址升级规划中。搬迁后,约750亩的石门市场会给大股东创造多少“剩余价值”呢?

毛利率四连降

2020年,顺鑫农业实现营收155.11亿元,同比微增4.1%;实现归属母公司股东的净利润4.2亿元,同比下降48.1%,降幅近半。

地产子公司亏损加大和计提房地产开发产品减值损失是公司净利润降幅明显的主要原因。2020年,顺鑫农业房地产子公司北京顺鑫佳宇房地产开发有限公司(下称“顺鑫佳宇”)净利润亏损了5.34亿元,2019年该子公司亏损了3.39亿元,亏损增加了1.95亿元。

同时,2020年顺鑫农业房地产“开发产品”计提减值1.42亿元,连同商誉减值合计计提1.46亿元,较上一年增加了约5000万元,即顺鑫农业房地产相关损失增加了约2亿元。

即便如此,房地产相关损失也不是顺鑫农业净利润下降的全部。2020年,顺鑫农业净利润降幅近半,净利润减少规模接近4亿元,白酒业务盈利的下降是另外一个主要原因。

白酒业务是顺鑫农业最核心的盈利源泉,公司毛利绝大多数源于白酒。2020年,肉类加工、房地产等各项业务的毛利之和也仅有约3.75亿元,白酒一项接近40亿元,是顺鑫农业当之无愧的核心业务。

顺鑫农业白酒业务的毛利率在逐年下降。2016年,顺鑫农业白酒业务毛利率为62.59%,是公司白酒业务毛利率的高峰。随后的2017-2020年,顺鑫农业白酒业务毛利率分别为54.86%、49.63%、48.08%和39.22%。

在四连降之后,白酒业务毛利率较2016年的高峰值已经跌去超过20个百分点。由于年报还未披露完毕,以2020年三季报为例,18家白酒上市公司中,仅有一家公司的毛利率低于顺鑫农业,绝大多数同行的整体毛利率都超过了60%。

由于白酒业务毛利率不断下降,一开始顺鑫农业还可以依靠收入规模的扩大增加毛利。随着收入增速放缓,收入的增加已经无法抵挡毛利率的下滑了。2018-2020年,顺鑫农业白酒毛利分别为46.04亿元、49.48亿元和39.95亿元。

对于白酒业务毛利率逐年下降的原因,顺鑫农业从未在年报中予以回应,机构也有不同的解释。白酒的营业成本主要由包装材料和直接生产材料构成,顺鑫农业逐年大幅增加的基酒采购是否是毛利率下滑的主要原因之一呢?

基酒依赖采购?

会计准则的调整是顺鑫农业2020年毛利率下降的一个因素。根据新收入准则,将运输费从“销售费用”调整至“营业成本”核算,这导致相关公司营业成本增加。2020年,顺鑫农业的运输费为118万元,上年为4.53亿元。

中信建投指出,假设顺鑫农业运输费用与2019年持平,考虑到会计准则调整,将物流费用剔除,预计顺鑫农业白酒实际毛利率大概在43.5%左右,仍有4.5个百分点的下滑,主要因为毛利率较高的高端酒占比下降。

天风证券有不同看法,其认为顺鑫农业白酒毛利率下降主要是两方面原因:一是运输费用从销售费用计到成本里;二是原材料成本上升。还有机构认为除前述原因外,销售折价是公司毛利率下滑的另一原因。

2020年年报中,顺鑫农业披露了公司白酒业务营业成本的具体构成。在白酒业务61.9亿元的营业成本中,原材料为49.92亿元,占比达到80.64%,但公司没有披露原材料中具体构成的占比。

原材料中,包装材料和直接材料是其中的主力军。包装材料主要是酒瓶、瓶盖、酒坛、纸箱、纸盒等,直接材料则是由高粱、小麦等酿制的基酒。

2020年之前,顺鑫农业年报中白酒成本构成中有原材料和包装材料的金额,2018年和2019年包装材料为20.86亿元和25.16亿元,原材料为20.08亿元和21.83亿元。2020年,顺鑫农业年报中仅表示原辅料采购22.93亿元,包装材料采购22亿元。

白酒公司以生产白酒为主,虽有部分包装材料生产,但对外采购无可厚非。直接材料采购则是购买高粱和小麦等粮食作物酿制基酒,如果采购的是高粱和小麦等农产品同样理所当然。顺鑫农业并非如此,公司采购的是酿酒所必须的基酒而非农作物。

北京顺鑫控股集团有限公司(下称“顺鑫控股”)是顺鑫农业的大股东。顺鑫控股债券募集书显示,公司的白酒业务板块只有顺鑫农业。

顺鑫控股表示,公司白酒板块的主要原材料是包装材料和基酒,其中大部分基酒和部分包装材料由子公司生产,其余部分外购。

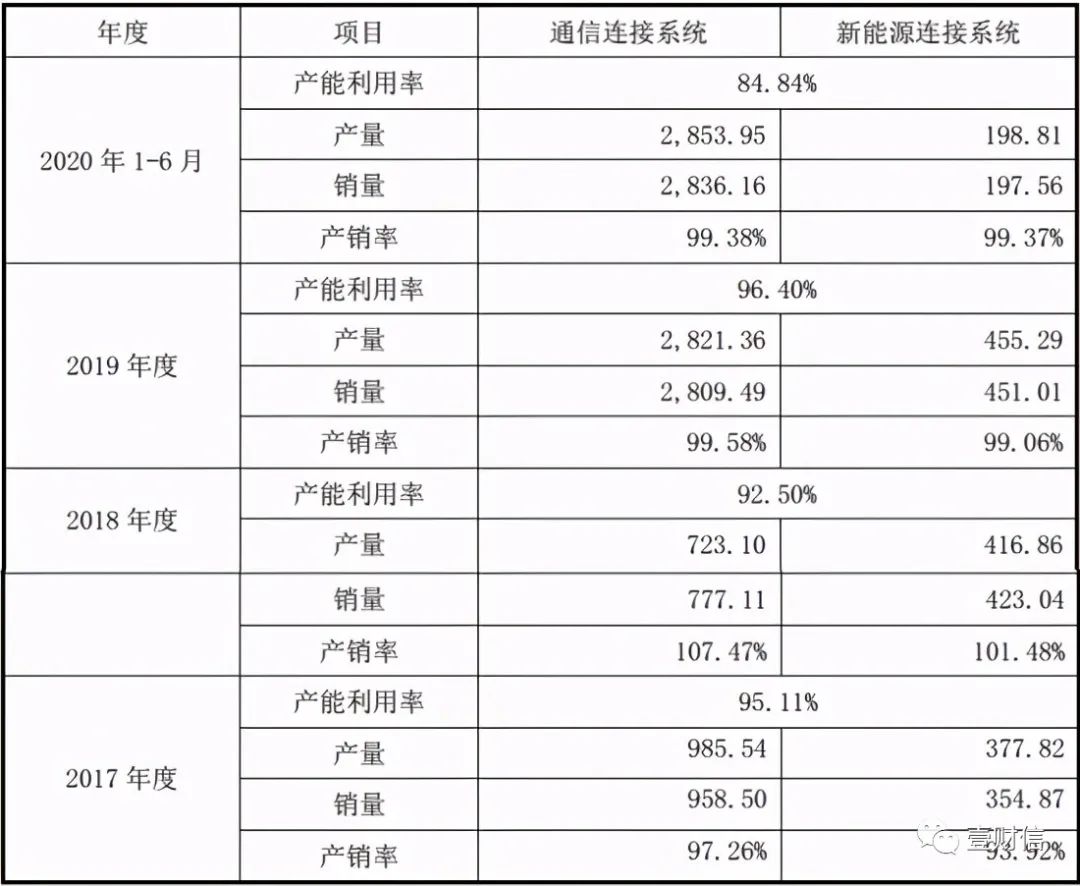

顺鑫控股债券募集书显示,2017-2019年,公司“基酒+粮食”采购额分别为9.16亿元、12.76亿元和18.54亿元,2020年1-9月采购额为14.21亿元。

虽然公司介绍采购的是“基酒+粮食”,实际上基本就是基酒。顺鑫控股较早的募集书公告显示,2017-2018年,公司基酒采购额为9.16亿元和12.76亿元,与如今公布的同期“基酒+粮食”采购额完全一致。

顺鑫控股称公司大部分基酒由子公司生产,其余部分外购。根据顺鑫农业年报,公司2017-2019年原材料为13.05亿元、20.08亿元和21.83亿元,同期“基酒+粮食”采购额为13.05亿元、12.76亿元和18.54亿元。

除了2018年采购额明显不如营业成本中确认的原材料外,其余时间相差并不明显,顺鑫农业存货中并没有大规模的留存原材料,那么公司的基酒到底是自己生产为主还是以外购为主呢?

实际上,在2017年的顺鑫控股债券评级书中,其中一家评级机构曾明确表示,顺鑫控股所需的基酒全部外购。到了2018年年中,公司30%左右的基酒依靠外购,大部分由自己生产了。一年后的2019年年中,评级报告又称顺鑫控股大部分基酒从外部采购。距离更近的评级报告中,大部分基酒又由子公司生产,其余部分外购了。

与白酒公司所需包装物主要依靠外购不同,采购粮食生产基酒不但可以把控白酒质量,也可以降低成本,顺鑫农业到底外购了多大比例的基酒,公司与评级机构莫衷一是,外部投资者就更加难以知晓了。

部分机构将顺鑫农业毛利率下降的部分原因归结为高端化不利所致。顺鑫农业以低端酒为主,公司高档酒多年来增收难有起色,低毛利率的低档酒占比稳中有升。

低档酒打天下

2020年,顺鑫农业白酒销售收入101.85亿元,其中低档酒收入76.32亿元,占比在75%左右,中高档合计收入不过25亿元出头。

按照顺鑫农业的分类,每500ML价格在10元以下的是低档酒,10元(含10元)至50元是中档酒,50元及其以上是高档酒。也就是说,顺鑫农业白酒营收的主体是价格在10元以下的低档酒。

低档酒一般意味着低毛利率。2020年,顺鑫农业白酒整体毛利率约40%,低档酒的毛利率为35.08%,中档酒和高档酒毛利率分别为39.92%和69.39%。在上市白酒公司中,顺鑫农业白酒业务毛利率排名居后,正是因为低毛利率的低档酒占比较高所致。

本轮白酒行情主要依靠提质升级,顺鑫农业依靠低档酒放量。大股东顺鑫控股数据显示,公司白酒收入从2017年的逾47亿元增长至2019年超过77亿元,2017-2019年,公司低档酒占比分别为73.21%、73.65%、75.31%,稳中有升。

提升高毛利率的高档酒占比才能拉升公司白酒业务的整体盈利能力,顺鑫农业并非没有努力过,但始终未见明显成效。顺鑫控股债券募集书显示,早在2011年,公司牛栏山高档酒收入首次超过9亿元,达到9.09亿元;2012年甚至超过10亿元达到10.17亿元。

2015年之后,公司牛栏山高档酒稳定在9亿元上下,2015-2017年分别为9.29亿元、9.15亿元和8.97亿元;2018年再次超过10亿元,达到创纪录的11.94亿元;2019年小幅下降至11.48亿元,2020年顺鑫农业公布公司高档酒收入10.13亿元,高档酒收入继续下降。另一品牌宁城老窖收入占比几乎可以忽略不计。

十年的时间足够长,跨越了白酒的两大周期,但无论周期如何变换,顺鑫农业高档酒始终没有呈现出明显的上涨。2017年,中档酒收入7.89亿元,2020年15.4亿元,几乎翻了一倍。中档酒的表现掩盖了高档酒的尴尬,但这无法扭转毛利率逐年下降的趋势。

低档酒占比稳中有升意味着公司单吨收入难有提升。年报显示,2018-2020年,顺鑫农业白酒销量分别为62.1万千升、71.76万千升和69.01万千升,同期每千升售价为14940元、14338元和14759元,销售均价小幅下降。

低档酒销量稳步提升,顺鑫农业低档酒的产能利用率保持高效。顺鑫控股债券募集书显示,公司牛栏山酒厂的低档酒产能利用率基本都在100%上下,扩产似乎很有必要。

奇怪的是,顺鑫农业年报披露,2020年公司设计产能82.55万千升,实际产能69.05万千升。

顺鑫控股未披露披露截止日是2020年三季度末,此时公司白酒生产能力合计为66.55万千升,与2019年年末的生产能力一致。

顺鑫控股的白酒业务全部在顺鑫农业,这就难以解释大股东和顺鑫农业披露的产能为什么有如此明显的差异了。

对于亏损的房地产业务,在年报出炉后的业绩说明会上,顺鑫农业表示,公司在加快去化和退出地产业务的步伐,公司退出地产业务的决心不变。与始终难见起色的房地产业务剥离只见雷声不见雨相比,顺鑫农业剥离其他业务颇为迅速。

如今提前剥离给大股东的农贸市场—— 石门市场即将迎来质的飞跃,顺鑫农业得不到任何利益。

剥离农贸市场“蓄谋已久”

从收入上说,房地产是顺鑫农业的第三大业务板块。2020年,公司房地产业务贡献收入5.27亿元,基本上由子公司顺鑫佳宇负责。房地产一度成为“暴利”的代名词,不过在顺鑫农业这里,房地产几乎连年亏损。

如前所述,2019年和2020年,顺鑫佳宇分别亏损了3.39亿元和5.34亿元,并创下亏损之最。根据顺鑫农业年报,顺鑫佳宇上一次盈利还要追溯到2014年,为顺鑫农业贡献了8219万元的净利润;公司2015年没有公开顺鑫佳宇经营情况,只是表示其营业收入和利润较2014年有所减少。

之后,顺鑫佳宇便开始连续亏损之旅,2016-2018年分别亏损1.92亿元、2.2亿元和2.56亿元,五年时间亏损了15.41亿元。

2018年和2019年是顺鑫农业盈利最好的两年,其净利润合计与顺鑫佳宇五年亏损之和相差无几,房地产对顺鑫农业的利润拖累可见一斑。

顺鑫农业的业务较为繁杂,为了聚焦白酒等主业,公司之前已经开始陆续剥离其他业务。对于拖累明显的房地产业务,公司剥离进程却明显拖沓。

顺鑫农业的房地产项目除了北京外,还有海南、包头等地项目。在业绩说明会上,顺鑫农业表示,2021年公司外埠项目有望完成清退,北京项目也在积极推进,公司退出地产业务的决心不变。

房地产何时退出仍没有时间表,其他业务的退出颇为迅速,并有望成为大股东的“心头肉”。北京市顺义区2020年政府工作报告提到2020年工作任务包括研究推进石门市场迁址升级。

石门市场原本属于上市公司顺鑫农业,2016年年末,顺鑫农业以4.21亿元转让石门市场87.08%的股份,转让完成后,公司将不再持有其股份,大股东顺鑫控股是此次转让的接盘方,顺鑫农业获得了1.86亿元的投资收益。

石门市场虽非绝对主业,却一直为顺鑫农业提供稳定的利润来源。交易前三年即2013-2015年石门市场净利润分别为3629万元、4192万元和5236万元。大股东顺鑫农业接手后2017-2019年石门市场收入3.3亿元、2.64亿元和3.44亿元,净利润4503万元、5196万元、6136万元;2020年1-9月,石门市场收入2.54亿元,净利润4268万元。

无论是收入还是净利润,石门市场都有增长。根据公开资料,石门市场地处北京东六环,在地铁15号线石门站和南法信站之间,占地面积约50万平方米,建筑面积15万平方米左右。

这个占地约为750亩地的农贸批发市场周围居民小区林立。在石门市场转让时,《证券市场周刊》就曾刊文指出,当时北京清退批发市场的工作正在如火如荼进行中,批发市场被列为北京非首都功能疏解的重要内容。“随着市内搬迁工作推进,郊区的部分市场是否也会疏散”。

如今一语成谶,石门市场迁址升级已经写进了官方的文件中。除了在顺义区政府工作报告中提及外,顺义区商务局就商业服务业转型升级下发通知,其中一个重点任务是升级改造传统市集及农副产品市场,“推动石门市场迁址升级,研究原址规划用途”。

石门市场迁址升级已经提上了政府的议事日程,只是与迁址相关的任何收益都与顺鑫农业无关了。收获不到2亿元的转让利润,失去了约750亩土地的迁址收益,谁赚了?谁赔了?对此,截至发稿,顺鑫农业没有回复《证券市场周刊》的采访。

扫二维码,3分钟极速开户>>