来源:壹财信

作者:邵叶蓁

1月18日,苏州瑞可达连接系统股份有限公司(下称"瑞可达")IPO进入问询阶段。本次IPO,瑞可达将携手东吴证券和容诚所拟科创板上市,计划募资4.81亿元。

除了此前关注的问题外,《壹财信》还发现,瑞可达一子公司股权处置存在疑点,而另一子公司则因业绩不及预期导致商誉减值;招股书募投项目不仅与环评文件存出入,重复补流或必要性不足。

子公司股权处置存疑

业绩不佳致商誉减值

瑞可达是一家专业从事连接系统产品的研发、生产、销售和服务的企业。此前我们注意到,瑞可达外协加工费和劳务外包费用占营业成本的比例逐年增高、招股书采销数据与年报频频"打架"。而除此之外,瑞可达的一子公司股权处置也存疑,另一家子公司则因业绩不及预期致商誉全额计提减值。

2020年5月,瑞可达曾将子公司天索(苏州)控制技术有限公司(下称"苏州天索")51%的股权对外转让。招股书披露,苏州天索成立于2016年,注册资本为1,600万元,实收资本为1,101万元,由瑞可达持股51%,苏州特赛投资咨询企业(有限合伙)(下称"苏州特赛")持股49%。苏州特赛系朱利东控制,与吴冰、徐锦成、陈峰、单海、程军共同出资设立的有限合伙企业。

据招股书,苏州天索设立以后,发展未及预期,且瑞可达因发展战略调整,于是将苏州天索51%的出资额转让予另一股东苏州特赛的执行事务合伙人朱利东。2020年5月,瑞可达与朱利东签订股权转让协议,以人民币204.10万元的价格将其持有的股权转让给朱利东。

值得一提的是,瑞可达招股书并未详细披露此次股权处置的具体估值及依据,本次交易价格是否公允,股权转让款项是否已支付,是否存在直接或间接来源于控股股东、实际控制人等情形也未披露;同时也未披露瑞可达对外出售苏州天索时,苏州天索的净资产、应收账款、存货账面价值等财务数据,以及出售后是否会对公司业务造成影响,都无从获知。

此前另一家曾因同样的问题被上交所问询,目前其科创板IPO已终止审核。

另外,瑞可达转让苏州天索股权系发展未及预期和瑞可达发展战略调整的原因。

但从2016年的投资公告来看,苏州天索的设立主要致力于研发、生产和销售符合国内外新能源汽车长远发展需求的电动汽车电机驱动控制器、交流电机控制器等产品,为国内外电动车、自动化、制造装备、节能环保、新能源和电力等行业做出贡献。同时,本次对外投资将完善瑞可达新能源汽车产品产业链,是瑞可达长期发展战略中重要的一步。

从招股书披露的内容来看,新能源连接系统也是瑞可达的主营业务之一,且苏州天索曾在报告期内开展过相关研发项目。2017年度瑞可达及其下属包括苏州天索在内的5家子公司同时开展了新能源连接器控制器、通信射频连接器、线束线缆等15个新增研发项目。

在此背景下,苏州天索的股权转出令人唏嘘,而该笔股权转让款未支付完成也令人不解。

招股书披露,2020年上半年瑞可达因当年度出售苏州天索股权而产生投资亏损242.52万元,导致2020年上半年的投资收益大幅减少。

与此同时,2020年1-6月,瑞可达其他应收款较2019年度上升136.96万元,主要系当年度公司出售苏州天索股权,应收股权转让款增加101.20万元所致,该笔款项为股权转让款的未支付部分,这或许也会成为上交所问询的焦点。

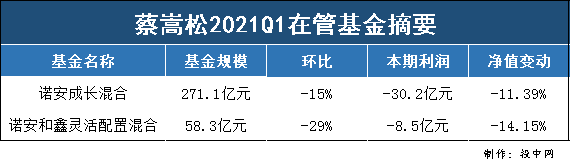

还值得关注的有,瑞可达另一子公司则因业绩不及预期,导致商誉全额计提减值。

招股书,瑞可达2019年存在商誉减值损失528.33万元,该商誉系2015年12月瑞可达进行非同一控制下合并江苏艾立可电子科技有限公司(下称"江苏艾立可")时,投资成本与被投资单位可辨认净资产的公允价值之间的差额产生。

招股书披露,2017年及2018年,江苏艾立可的资产组经营状况良好,上述年份商誉未发生减值。但到了2019年,因江苏艾立可实际完成业绩与并购时预测数差异较大,公司遵循谨慎性原则,2019年对商誉全额计提减值。

江苏艾立可成立于2012年,注册资本为1,000万元,由瑞可达100%持股,主要为瑞可达提供高压线缆等中间产品。2019年至2020年1-6月的净利润分别为52.90万元、128.59万元。

根据瑞可达2015年收购资产的公告,2015年12月2日,瑞可达以现金方式将江苏艾立可100%的股权从原股东彭振处收购,交易价格为1,200万元,交易的定价依据是以江苏艾立可至2015年10月31日的账面净资产418.39万元作为本次交易的定价参考,最终经交易双方协商确定。经计算,若本次资产收购价格以账面净资产为依据,则溢价781.61万元。而事实上,本次股权交易的估值高于当时的账面净资产,最终形成了528.33万元的商誉。

2015年年报显示,2015年12月江苏艾立可实现营业收入603.97万元,净利润为38.45万元,然而直至2019年,江苏艾立可净利润也仅有52.90万元。显然,自收购以来,江苏艾立可业绩平平,最终瑞可达不得不将其商誉全额计提减值。

官方文件信息披露打架

重复补流或必要性存疑

瑞可达的募投项目也值得关注。本次IPO,瑞可达拟募资48,107.31万元用于高性能精密连接器产业化项目和补充流动资金。

其中高性能精密连接器产业化项目投资总额33,107.31万元,拟购置各类生产、检验实验及仓储管理设备256台/套。

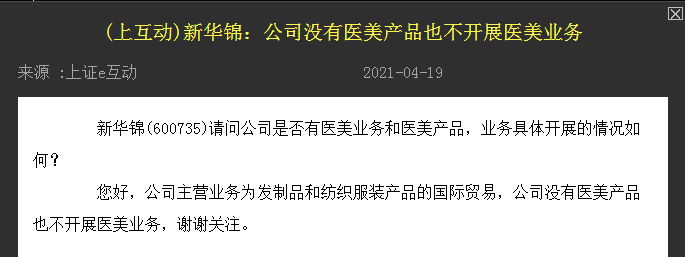

环境影响报告表显示,高性能精密连接器产业化项目将新建连接器和线缆生产线,主要生产设备达298台/套,比招股书多出不少。内容还提到,该项目拟形成年产通信连接器5,700万件、新能源连接器160万件、电缆360万千米项目。

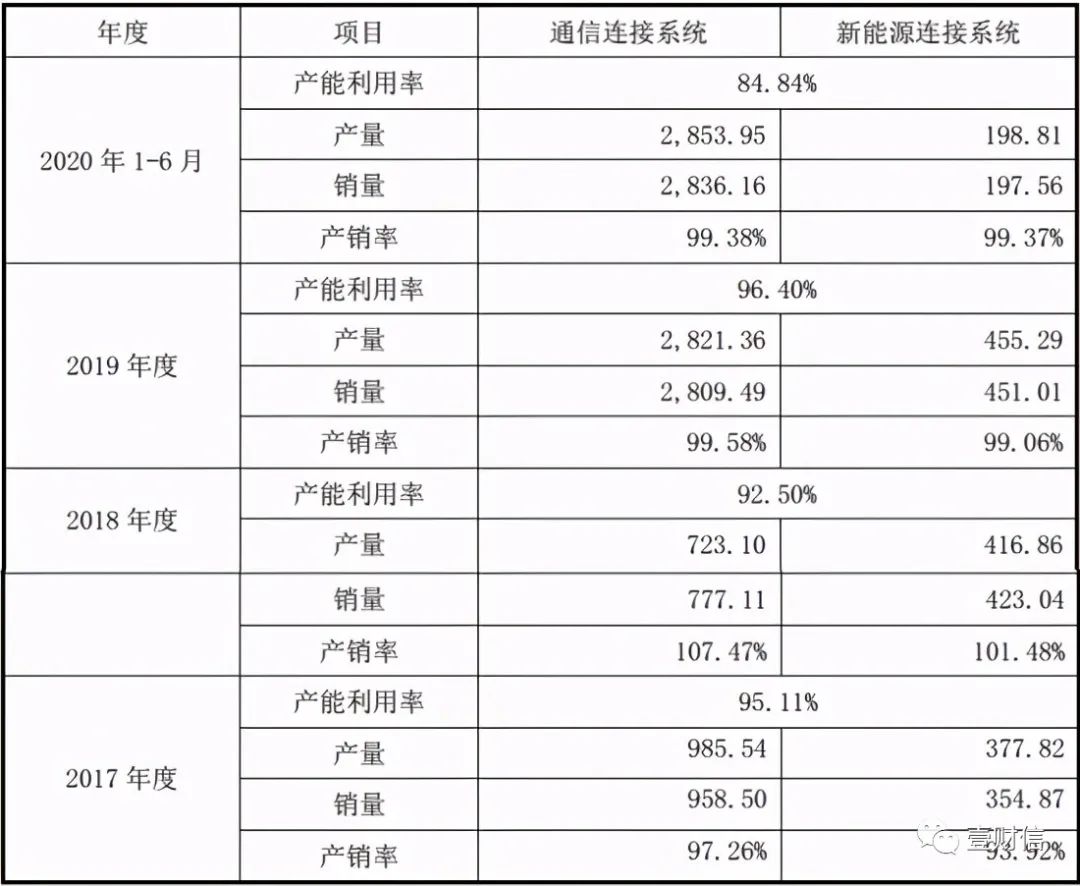

不过招股书没有提及上述内容,也未单独披露通信连接器、新能源连接器的产能和产能利用率,反而是将这两种产品的产能利用率合并披露。而这两种主要产品的产量、销量、产销率却分别进行了披露。

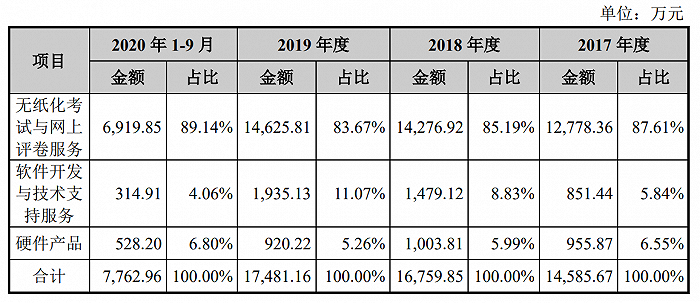

(截图来自招股书)

(截图来自招股书)此外,本次募投项目还存在重复补流的情况,或必要性不足。

据招股书,高性能精密连接器产业化项目总投资为33,107.31万元,其中铺底流动资金3,904.49万元。此外,还将募资15,000万元补充流动资金。两个募投项目合计补流18,904.49万元,占募资总额的39.30%。

对于补充流动资金,招股书仅用一段话解释称,该笔募资主要用于增加流动资金、偿还银行借款、日常周转等主营业务相关的支出。通过本次募集资金补充营运资金缺口,一方面将有利于增强公司的营运能力和市场竞争能力,另一方面还将一定程度上改善公司流动性指标,提高公司偿债能力,降低公司财务风险,使公司财务结构更为优化。

而事实上,瑞可达的自身流动性很充足。

2017年至2020年1-6月,瑞可达货币资金余额分别为13,322.04万元、16,685.40万元、14,076.10万元和15,250.79万元,主要由银行存款构成;经营活动产生的现金流量净额分别为3,576.07万元、4,133.25万元、1,606.11万元、4,304.06万元;期末现金及现金等价物余额分别为11,276.13万元、13,601.70万元、11,167.00万元、13,053.87万元。

报告期内,瑞可达共进行了四次现金分红,合计2,835万元。

除此之外,瑞可达在报告期内的理财产品收益分别为100.36万元、141.64万元、150.78万元和90.95万元。

与此同时,报告期各期末,公司的短期借款余额分别为4,000.00万元、6,200.00万元、4,004.78万元和4,002.58万元;资产负债率分别为47.12%、45.82%、43.46%、41.82%,呈现逐年下降趋势。

2017年至2020年1-6月,瑞可达应付账款的余额分别为20,146.87万元、17,857.90万元、20,420.04万元和21,860.55万元;应收账款余额分别为21,452.63万元、26,222.49万元、26,470.01万元和29,825.27万元,占营业收入比例分别为51.03%、58.28%、52.07%和99.56%。瑞可达解释,公司应收账款余额随公司营业规模的增长而增长,占比营业收入规模相对稳定。

上述发现的这种疑问或还需要瑞可达及其保荐机构作出解释说明,《壹财信》将继续关注。