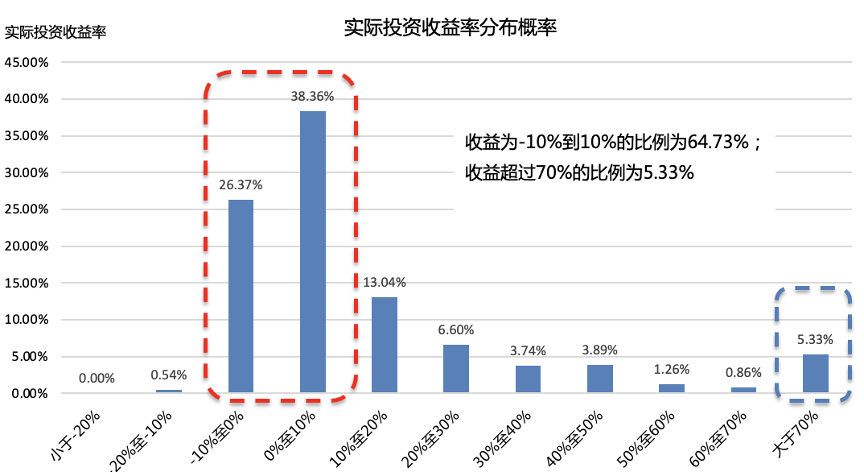

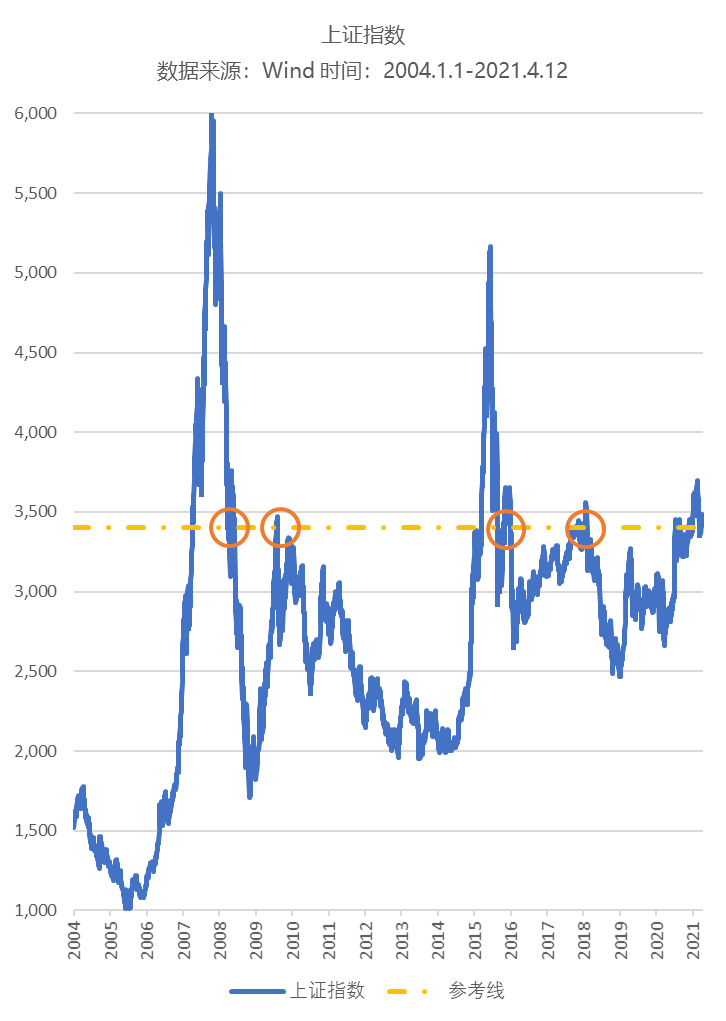

太阳底下没有新鲜事,涨多了会跌、跌多了会涨,“均值回归”的规律始终存在。问题是,在市场情绪过热或过冷时,人们总是会过度乐观或悲观,甚至认为“均值回归”会失效。

小安温馨提醒,投资旅途中,无论何时都要管理好自己的情绪和预期,多多了解资本市场的长期逻辑和客观规律。在今天这个难得可以保持冷静的时点,我们一起看看,专业的投资者是如何看后市的?此次,小安邀请到了全球投资部基金经理高钥群,为客官们答疑解惑。

看好A股、港股结构性机会

Q:对目前市场的估值是如何看的?

高钥群:目前整体的估值水平,仍处于历史均值偏上。如果进一步看细分行业的话,比如白酒、医药、TMT近期回调比较大,有些公司可能是基本面出现了变化和问题,但有些主要就是估值问题。“自下而上”来看,有一部分公司估值现在其实还可以,有一些公司可能是被误伤了。

Q:如何看待A股回调后的投资机会?

高钥群:A股的这一轮下跌,其实主要是医药、白酒、TMT等一些高估值板块的集体下跌,这也导致了在细分行业里,有些业绩比较不错、绝对估值与相对估值都不是特别高的一些公司一起下跌,所以未来可能不会有整个板块的机会,而是在核心资产中具有性价比的一些GARP标的(Growth At Reasonable Price用合理的估值买入成长)。

Q:港股市场如何看?

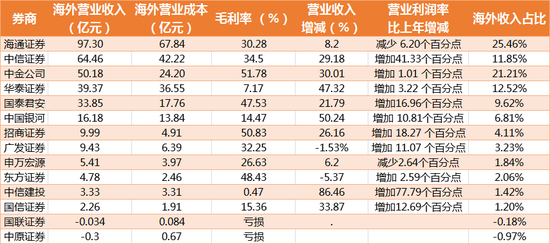

高钥群:一季度以来,美债收益率上行已经给全球的高估值资产带来一个比较大的下跌,包括A股的一些核心资产,尤其是被外资持仓的这些高估值资产下跌都比较明显。而港股中很多核心资产,自年初以来受到南下资金的支撑,年初涨幅比较好,这波回调中相对跌得不多。

去年我们也提到,港股市场整体估值比较低,外部流动性又比较宽裕,所以在这个背景下,今年港股仍值得关注。其次,美债收益率向上突破1.7后最近有所回落,全球股市压力有所缓和。不过,我们也看到美联储的财政刺激,导致美元指数有所反弹,可能会带来资金回流美国,对新兴市场产生负面影响。但从基本面来看,香港市场的很多标的的估值和业绩匹配程度还是不错的,因此对香港市场还是比较看好。

顺周期、半导体面面观

Q:顺周期板块是否还可以配置?

高钥群:由于前段时间疫苗接种未达预期,加上欧洲和一些新兴市场国家的疫情有所反弹,导致我们相对看好的大宗商品和周期股,在很长一段时间的领涨以后,出现了滞涨或调整。但从趋势来看,随着疫苗的推进,全球疫情后的正常化还在有条不紊地进行中,即使可能有一些波折,完全正常化也只是时间的问题。最近道琼斯指数跑赢纳斯达克指数,这也证明了顺周期方向配置的有效性。

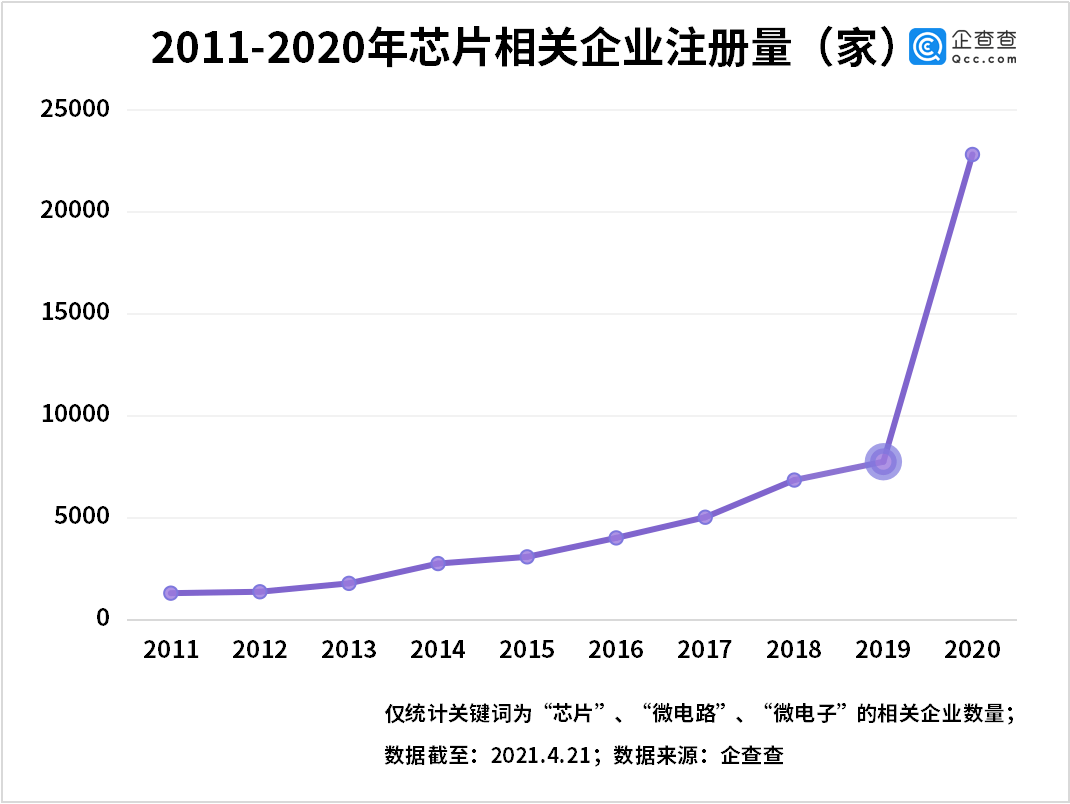

Q:“芯片缺货”如何影响产业链?

高钥群:芯片缺货,对应的就是半导体公司会涨价,负面影响主要是下游公司短期可能会没有产品用。其实半导体也是周期股,可以看到台积电今年大幅上调了CAPEX(全称为Capital Expenditure,即资本性支出),全球的半导体行业景气度非常高,只是我国A股的有些半导体公司估值太高,现在涨跌幅分化比较严重。从目前基本面角度看,大部分A股半导体公司一季度的业绩都非常好,业绩预报大超预期,景气度都还不错。

兼配A股、港股,均衡多元化

Q:华安沪港深精选的布局大概是怎样的?

高钥群:同时配置A股、港股,目前港股的配置相对更多一些,持仓的行业相对比较分散。整体来说,组合还是维持均衡多元化的配置。其中,核心资产配置的都是长期看好且估值合理的标的。此外,均衡配置一直比较看好的周期股、医药、TMT等。整体来看,不会对特定板块有明显倾向性配置,希望组合是均衡的运作态势。

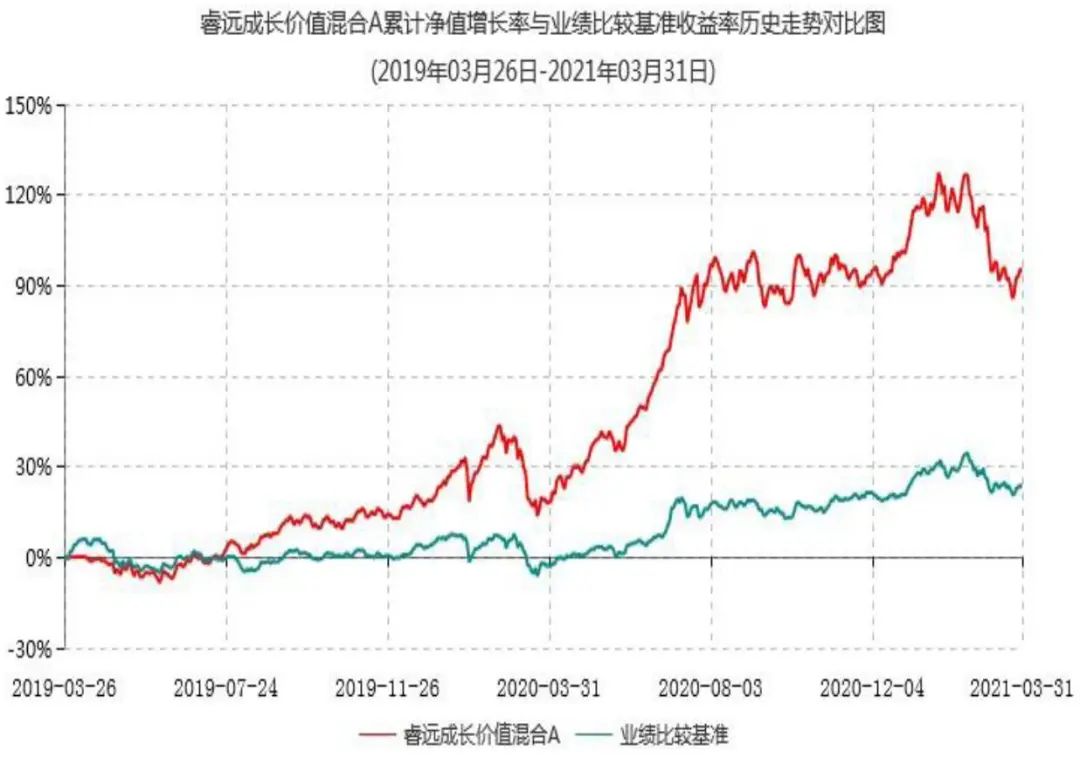

风险提示:基金管理公司不保证本基金一定盈利,也不保证最低收益。基金的过往业绩并不预示其未来表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证。基金产品收益存在波动风险,投资需谨慎,详情请认真阅读本基金的基金合同、招募说明书等基金法律文件。