中芯国际的近忧远虑

来源:英才杂志

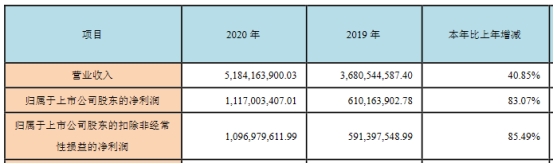

日前,中芯国际(00981.HK)公布年报,业绩大增,2020年实现营收274.71亿元,同比增长24.8%;实现归母净利润43.32亿元,同比增长141.5%。

与此同时,中芯国际宣布自4月1日起全线涨价,产品提价15%-30%。简单估算,如果该价格维持到今年年底,在销量不变情况下,将能带来30-60亿左右额外利润,相比2020年归母净利润增加70%-140%。

然而,这种景气局面是不是“昙花一现”?

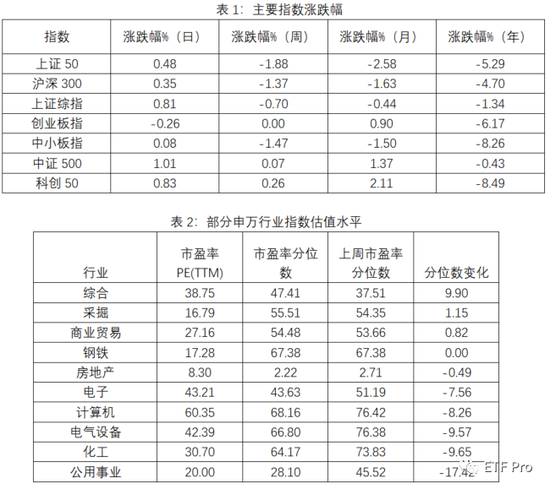

台积电董事长刘德音近期在半导体产业协会年会上表示:受不确定因素的影响,行业出现重复下单的情况,诸如28nm等成熟工艺看似供不应求,实则全球产能已经供大于求。而美国和欧洲试图扩大自己的芯片产能和技术实力,也是“非盈利产能”。

一方面7nm及以下先进制程依旧遥遥无期,另一方面半导体巨头纷纷加大资本投入扩建芯片产能也将加剧竞争,如何看待中芯国际的成长空间?

中芯国际年报解读

收入大增之下,存在人员流失、海外收入减少、下游市场拓展不足等隐患。

2020年对于中芯国际来说既是风光的一年,又是艰难的一年。

风光的地方在于受益于全球性的“缺芯”潮,公司业绩大幅提升,并于2020年度首次实现扣非归母净利润扭亏为盈;艰难的地方则在于7nm先进制程虽然取得突破,但因缺少核心设备,无法完成量产,受此影响,出现先进制程产能不足、技术人员流失的情况。

以技术作分界,中芯国际来自90nm及以下制程的晶圆代工业务占营收的比例于2020年为58.1%,而2019年则为50.6%。其中,55/65nm技术的收入贡献比例由2019年的27.3%增加至2020年的30.5%。28nm及以下技术的收入贡献比例由2019年的4.3%增加至2020年的9.2%。

虽然中芯国际28nm及以下技术实现收入22亿元,同比增速达155%,但是实际上14nm产能并没有跟上。去年下半年受到海外政策的影响,设备供应紧张,据悉,一些制造设备甚至到了“坏一台少一台”的程度,这也一度让中芯国际内部经营生产重心发生微调,在机台设备有限的情况下,优先供给成熟产线。

与此同时,中芯国际研发部门的工作节奏一度放缓,2020年其研发投入同比减少1.5%;而且出现研发人员流失的现象,公司研发人员数量从2019年的2530人减少至2020年的2335人。

除了内部的问题,中芯国际还面临一些外部的隐患。

一是来自北美地区的收入存在减少的可能性。从年报数据可以看到,中芯国际在2020年总体销量上升13%,平均销售单价上升6%,来自中国和欧洲等地的收入增速较高,分别为34%、17%,而北美业务实现收入约63亿元,仅增长10%。与此同时,北美业务收入占总收入的比重,在2017-2020年逐年降低,占比已从2017年的40%降至2020年的23%。在北美各芯片企业加大晶圆产能资本投入的趋势下,这一地区的收入可能会进一步减少。

二是尚未吃到下游汽车产业的红利。从晶圆应用分类来看,2017-2019年中芯国际用于“汽车/工业”的晶圆营收占比逐年递减,从7.89%降至5.92%,而在2020年年报中,中芯国际并未单独列示该项分类下的营收情况,而是将其分类至“其他”,因此具体情况我们无从得知。但从总量和变化趋势来看,中芯国际恐怕并未与大型汽车半导体设计厂商有密切合作,而且车规级芯片要求更高,厂商认证周期长,这方面的客户拓展可能还有很长的路要走。

中芯国际自身对未来业绩的预期也是偏保守和谨慎的。根据年报,中芯国际在2021年收入目标为中到高个位数成长,上半年收入目标约139亿元;全年毛利率目标为10%到20%的中部。这一目标中收入与2020年几乎持平,而毛利率则不及2020年。

中芯国际投资价值

巨头加入“混战”,全球半导体代工产业格局面临洗牌,中芯国际先进制程无法量产是硬伤。

中芯国际虽然背靠需求强劲的中国市场,但是半导体代工产业一直是全球化程度非常高的产业,随着国际巨头开启新一轮资本投入,行业“军备竞赛”也正式升级。

根据Counterpoint公布的研究报告,全球晶圆代工产业在2020年增长超乎预期,营收规模达820亿美元,较前一年大幅增长23%。而且,预计2021年还将较2020年再增长12%,金额达到920亿美元。

2020年台积电营收为470亿美元,创了历史新高,增速为25%,而且现在依然订单排队,客户们为了分到产能动用各种资源来加塞。晶圆代工火热可见一斑。

半导体设备龙头AMAT也展望,全球将踏入10年以上的半导体投资周期,目前才处于初始阶段。

率先发起挑战的是英特尔。

3月23日,英特尔CEO帕特·基辛格举行了一个小时的全球直播发布,宣布英特尔IDM2.0战略,未来英特尔的制造将变革为:“英特尔工厂+第三方产能+代工服务”组合。其中有几大关键信息:一是投资200亿美元在美国亚利桑那州建两座晶圆工厂;二是全面对外提供代工服务,以美国和欧洲工厂为基地;三是扩大外包订单量;四是与IBM联合研发下一代逻辑芯片的封装技术。

英特尔还列出了支持该公司扩大芯片代工业务的“全明星”潜在客户阵容,包括亚马逊、思科、爱立信、IBM、微软与高通等。

此举被解读为剑指台积电、三星。因为此前台积电曾宣布在亚利桑那州投资120亿美元,建设一座5nm芯片厂,2024年投产;三星也拟在得克萨斯州投资170亿美元建设芯片厂,2023年投产。

然而英特尔虽有志于吸引苹果这样的客户,受限于其目前的工艺水平恐怕难以实现;而且其先进制程产能有限,7nm工艺产能可能更多供给自身。因此,推测英特尔未来的晶圆代工产能可能更多是在14nm工艺。

这意味着英特尔未必会与台积电、三星产生正面冲突,反而会对中芯国际造成威胁。

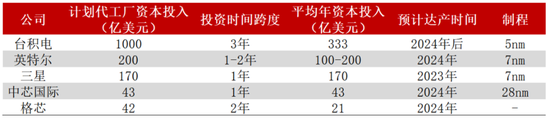

资本支出一直衡量代工厂能力的重要指标。《英才》记者统计了头部公司的资本支出计划,中芯国际在资本投入上略显不足。

再来看一下中芯国际的投资价值。

一般而言,半导体晶圆代工企业采用市净率进行估值,通过对比美股、港股4家上市公司的简单情况,可以看到中芯国际PB仅1.77倍,显著低于其他公司,那么它的价值是否被低估?

中芯国际在先进制程攻坚过程中已投入大量研发资金,但是因为设备“被卡”,不得不面对先进制程芯片无法量产的窘境,带来收入更是无从谈起。

如果没有7nm及以下先进制程量产能力做支撑的代工厂,是不具备“定价权”的,无论是全球排名第二的联电,还是后面的中芯国际、华虹半导体等,他们的毛利率均在30%以下,远不及台积电高达53%的毛利率。因此,目前中芯国际的估值水平已经回落,与联电趋近。

在没有解决设备难题之前,国内很难出现第二个台积电。低回报、低估值将代工企业的长期旋律。也正是如此,二级市场投资者对于半导体制造公司的态度可能将长期处于一个比较谨慎的状态,中芯国际未来股价上涨空间有限。

扫二维码,3分钟极速开户>>