中国经济网北京4月20日讯今日,深圳瑞捷工程咨询股份有限公司(以下简称“深圳瑞捷”,300977.SZ)在深交所创业板上市。截至今日收盘,深圳瑞捷报102.00元,涨13.76%,成交额5.95亿元,振幅31.22%,换手率46.76%。

深圳瑞捷是一家专业从事建设工程第三方评估、管理和咨询服务的企业,公司提供的服务主要包括工程评估、驻场管理和管理咨询服务。

截至招股说明书签署日,范文宏和黄新华合计直接、间接持有和控制深圳瑞捷100%股份的表决权,为公司控股股东、实际控制人。范文宏和黄新华已于2017年1月9日签署《一致行动协议》。

2020年11月4日,创业板上市委员会2020年第41次审议会议同意深圳瑞捷首发。上市委会议提出问询的主要问题有:

1.发行人实际控制人范文宏和黄新华于2017年1月签署《一致行动协议》。请发行人代表说明:(1)《一致行动协议》约定的纠纷解决机制及其有效性、合理性;(2)《一致行动协议》有效期满后有关一致行动的后续安排。请保荐人代表发表明确意见。

2.报告期内发行人存在关联方资金占用、关联方代收发行人款项、员工在业务开展过程中违法违规的情况。请发行人代表说明:(1)员工违法违规行为的具体情况及发现方式;(2)针对上述情形是否建立有效的内控制度。请保荐人代表发表明确意见。

3.请发行人代表:(1)结合评估小组人数、工作内容、评估人员现场工作所需天数及差旅天数,说明人均覆盖标段次数的合理性以及与差旅天数的匹配性;(2)说明工程评估服务及驻场管理服务业务的收入确认时点是否恰当、相关成本归集是否完整,是否符合企业会计准则。请保荐人代表发表明确意见。

4.请发行人代表说明:(1)2017年1月前范文宏、黄新华未在发行人中持股及任职的原因以及在此阶段是否实际控制并参与发行人业务经营;(2)邦迪工程或其股东、实际控制人、董事、监事、高级管理人员是否在发行人中享有股东权益,或与发行人存在其他利益安排。请保荐人代表发表明确意见。

深圳瑞捷本次在深交所创业板上市,公开发行股票数量为1120万股,发行价格为89.66元/股,保荐机构为第一创业证券承销保荐有限责任公司(简称“一创投行”),保荐代表人为梁咏梅,付林。深圳瑞捷本次募集资金总额为10.04亿元,扣除发行费用后,募集资金净额为9.22亿元。

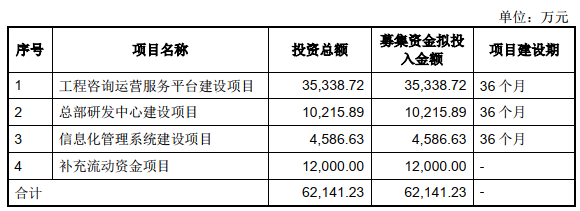

深圳瑞捷最终募集资金净额比原计划多3.00亿元。深圳瑞捷3月30日披露的招股说明书显示,公司拟募集资金6.21亿元,其中3.53亿元用于工程咨询运营服务平台建设项目;1.02亿元用于总部研发中心建设项目;4586.63万元用于信息化管理系统建设项目;1.20亿元用于补充流动资金项目。

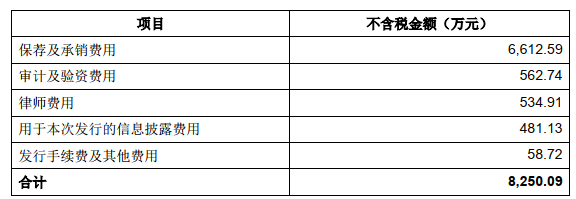

深圳瑞捷本次上市发行费用为8250.09万元,其中保荐机构一创投行获得保荐承销费用6612.59万元,中汇会计师事务所(特殊普通合伙)获得审计验资费用562.74万元,广东信达律师事务所获得律师费用534.91万元。

扫二维码,3分钟极速开户>>

扫二维码,3分钟极速开户>>