来源:华宝财富魔方

分析师:王合绪(执业证书编号:S0890510120008)

研究助理:白云飞

实现碳达峰、碳中和是一场广泛而深刻的经济社会系统性变革,中国提出的“30·60”目标将对全球政治经济格局带来深刻的变化。碳中和背景下新能源汽车、光电和风电等再生能源需求快速增长,围绕“新能源、降能耗”相关细分新材料机会或将迎需求旺盛增长,我们将持续对于低碳新材料品种进行跟踪点评,关于行业发展及投资机会。

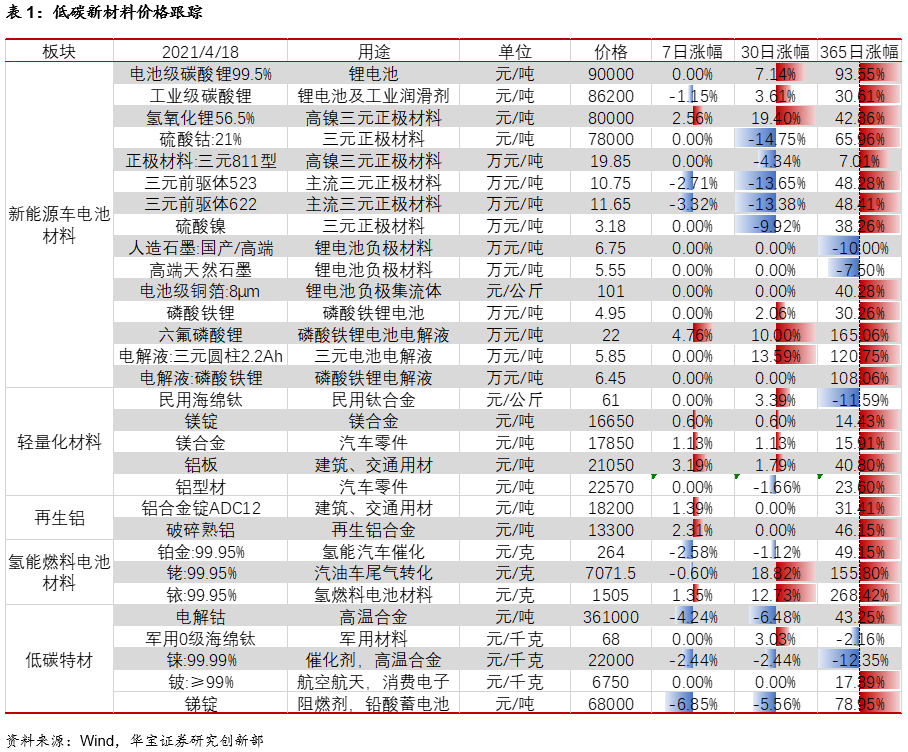

1. 价格汇总表

2. 行业高频数据跟踪点评

2.1. 环保力度加码或致未来锑供给持续收缩

阻燃剂是锑下游需求中最重要的部分。锑被广泛用于生产各种阻燃剂、合金、陶瓷、玻璃、颜料、半导体元件、医药及化工等领域,其中国内用于阻燃剂生产的锑约占锑消耗总量的 50%。铅蓄电池消耗的锑约占 17%,化化学制品、玻璃陶瓷等的占比分别为15%和10%。

环境督导力度加码,或致锑供给持续收缩。有研究表明,城市垃圾中锑含量达52mg/kg(干重),其中80%来自于纺织品和塑料中的阻燃剂。此外锑冶炼以及其他工艺应用锑或化合物时,都能产生含锑或其化合物的废气、废水和废渣污染环境。在有色金属冶炼中,环保最难的地方正是锑的冶炼,锑的矿石冶炼过程中产生的低浓度二氧化硫烟气的处理,是目前业界难题。锑锭的除杂冶炼过程中产生的砷碱渣的处理,更是世界难题。今年4月至5月,中央第六生态环境保护督察组督察进驻时间为1个月,预计在中央生态环保督察的背景下,锑供应或将受到影响。

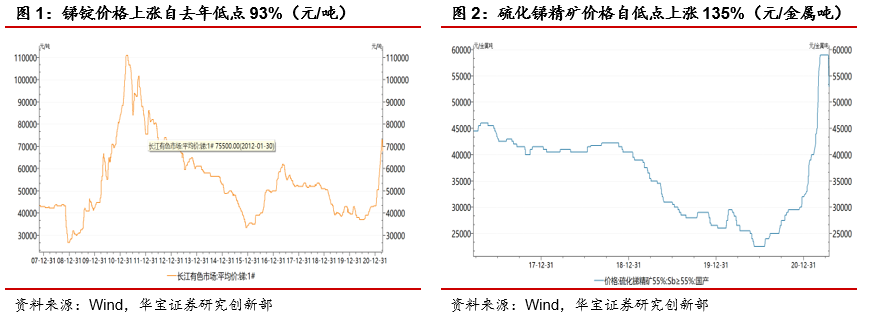

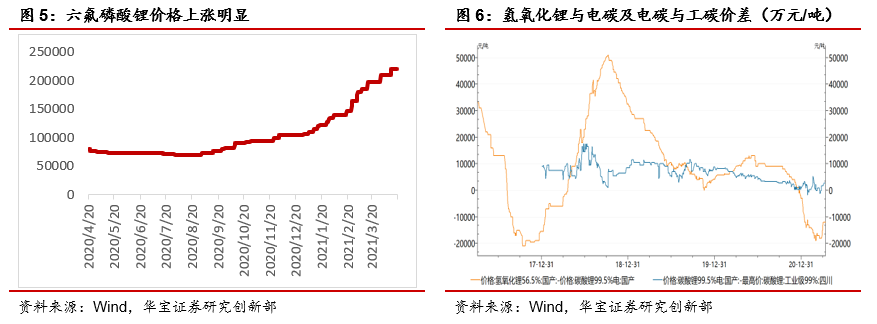

国内锑价自2020年5月低点已经上涨83%,硫化锑精矿价格自低点上涨135%,其中2021年2月开始涨幅最为明显。近期有所回调主要因锑高位致使下游需求端观望情绪提升,但因供给端紧缩情况仍未消除,故认为锑价仍将保持高位震荡。同时回顾历史,当锑金属需求改善时,锑价重心上移,如果此阶段供给出现收缩,锑价将出现巨大涨幅。自2000-2006年在阻燃需求增长和广西矿难导致脆硫铅锑矿产量大幅减少后,国际锑锭价格从1000美元/吨上涨至6700美元/吨,涨幅达5.7倍。2008年-2011年,在经济刺激及湖南涉锑环保整顿后国际锑价从4200美元吨上涨至17050美元,涨幅达3倍。

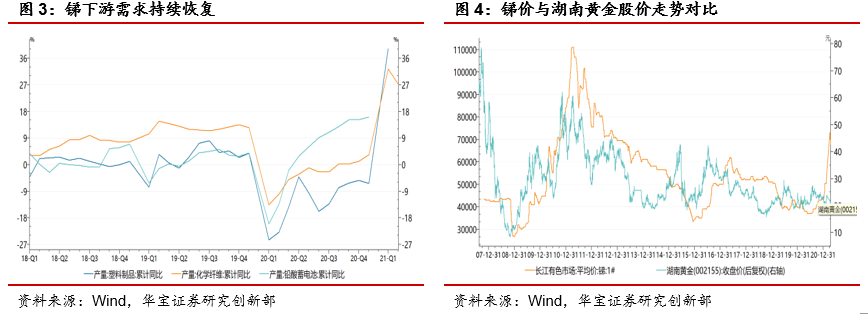

目前国内锑金属的综合生产成本约为38000元/吨,2020年1-3月因疫情影响,国内塑料制品、化学纤维、铅酸蓄电池的产量分别累计同比-10%、-22.9%及-13.4%。国内锑价2020年一季度因需求骤降下跌,国际锑价回落至6000美元/吨以下,已达成本端附近,随着2020年二季度开始国内经济恢复及需求回暖,锑金属价格回升,2021年一季度国内化学纤维、增加27.1%,16.4%;塑料制品也收敛至-6.4%,锑需求端产量同比数据再度出现陡峭化特征,预计随着需求端的强劲拉动及供给端的收缩影响,锑价有望持续上涨。

近年来,中国从海外进口锑矿数量显著增加。海外主要锑矿项目有塔吉克斯坦康桥奇锑金矿、俄罗斯奥林匹亚金锑矿、美国斯蒂布耐特金锑矿、格鲁吉亚佐普希托锑金矿、玻利维亚奇科比哈锑矿等十余家,地区分布以亚洲为主,且多为锑金型或金锑型。海外锑矿在产项目中,除玻利维亚奇科比哈锑矿是在当地将锑矿深加工成氧化锑出口外,其它项目均为直接向中国出口初级锑精矿或含锑金精矿,主要因为中国在锑市场和冶炼技术方面均占有明显优势。

国内湖南黄金是全球第二大开发锑矿公司,拥有3万吨/年精锑冶炼生产线和3.2万吨/年多品种氧化锑生产线;华钰矿业成功与塔吉克斯坦最大国企塔铝公司组建了合资企业“塔铝金业”封闭式股份有限公司,达产后年产锑精矿1.6万金属吨,届时公司锑金属年控制产量约 2.34 万吨(占全球总产量18%),公司权益产量达1.54 万吨/年(占全球12%)。

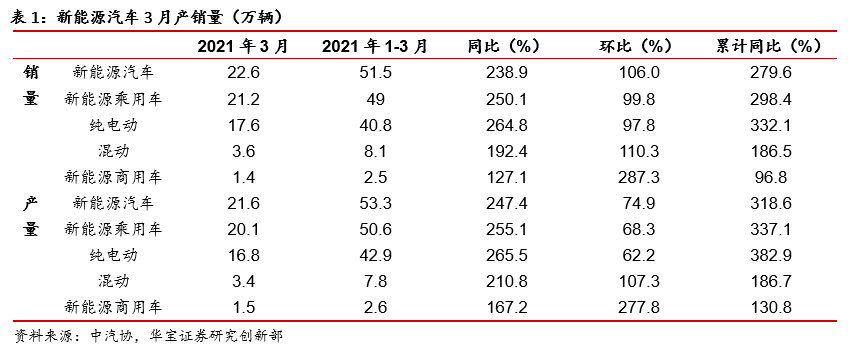

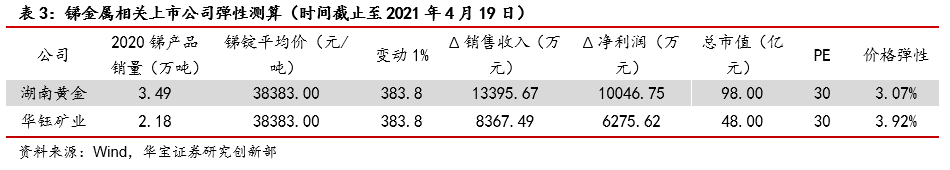

2.2. 新能源车需求旺盛,六氟磷酸锂价格大涨

本周工业级碳酸锂及电池级碳酸锂价格持稳,下游对锂价处于较为明显的观望状态,采购情绪减弱,电碳大厂价格依旧坚挺,成交价格在9万元/吨左右。据SMM数据,近期大型冶炼厂报价继续上调,微粉级氢氧化锂价格上行至9.5万元/吨,电池级氢氧化锂(粗颗粒)价格为7.8-8.2万元/吨,均价较上周上涨0.2万元/吨。工业级氢氧化锂价格为7.6-7.8万元/吨,均价较上周上涨0.2万元/吨。高镍材料出口订单增加,需求支撑价格上行。工业级碳酸锂价格持平;电碳及工碳价差0.28万元/吨,环比升高0.1万元,该价差自2018年起震荡下行,目前仍接近于历史底部,工碳价挺反映出磷酸铁锂需求仍较旺盛;

单水氢氧化锂于电碳价差-1.2万元,环比降低+0.3万元,主要因下游新能源需求旺盛带动,但价差仍接近历史低点。

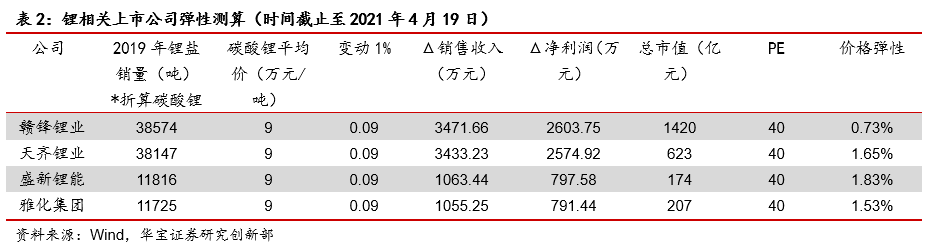

多氟多18日晚间公告,公司六氟磷酸锂销售价格对国内各类客户上调3万元/吨,对国际各类客户上调4500美元/吨。六氟磷酸锂是电解液的重要上游原料,而电解液是目前锂电池重要中游材料之一,受动力电池装机量大幅上升的拉动,电解液需求快速增长,预计2021-25年电解液行业的年化增速将维持在40%左右的水平,行业处于快速增长通道。

当前电解液整体下游需求维持高位,订单饱和,电解液的快速增长,导致行业对六氟磷酸锂的需求快速增增长,然而今年上半年六氟磷酸锂无新增有效产能,2021年难以实现有效扩产,除了下半年天赐材料的2万吨产能外,仅有赣州石磊的2000吨和多氟多的1000吨新增产能,同时新增产能受制于产能爬坡等因素,具体生产情况还需具体跟踪,实际增加的有效产能较少,全年来看,2021年六氟磷酸锂产能增长并不明显,支撑六氟磷酸锂价格上行。

3. 标的弹性测算

锂是新能源车领域的重要上游材料,价格弹性是判断相关材料生产企业盈利变化的重要依据。A股上市公司中对于锂资源龙头公司市值弹性(假设主营产品价格涨1%、上游原材料、加工费保持不变,即涨价带来的销售收入全部转换为利润;所得税25%,对上涨的净利润按照40倍PE给与估值,则上涨的市值/当前市值=公司的价格弹性),如下:

锑价上涨对于相关材料生产企业盈利变化直接影响,根据湖南黄金年报,2020年国内锑锭(99.65%)平均报价为38383元/吨,同比下降9.1%;三氧化二锑(99.5%)平均报价为35704元/吨,同比下降7.1%,公司锑产品销量合金为3.49万吨,营业收入为10.42 亿元,预计2021年锑价将维持在50000元/吨中枢,则较2020年上涨30%,所得税按照25%,则公司业绩增厚10.42*30%*75%=2.34亿元,锑价波动对上市公司的业绩弹性影响较大。

A股上市公司中对于锑资源龙头公司市值弹性(假设锑锭价格涨1%、上游原材料、加工费保持不变,即涨价带来的销售收入全部转换为利润;所得税25%,对上涨的净利润按照30倍PE给与估值,则上涨的市值/当前市值=公司的价格弹性),如下:

4. 风险提示

估值过高风险;

环保治理失败风险;

宏观政策及流动性调整风险。