【方证视点】羊群效应强化 赚钱效应提升——0420

来源:伟哥论市

核心观点

昨北上资金大幅净流入163.16亿,为今年以来次高,其中沪市净流入65.59亿,深市净流入97.56亿,外资不但持续加速流向A股市场,且很坚定,投资幅度越来越大,这意味着内外投资环境的改善,A股市场估值相对美股较低,具备了估值向上修复空间,外资加大了A股投资力度。

盘面分析

外有周末美股全线上涨影响,内有首款搭载华为激光雷达方案的智能电动车发布影响,新能源汽车产业链全天强势,带动机构抱团股强势反弹。最终,大盘以上涨1.49%收盘,创业板上涨4.14%,两市成交量较前一交易日增加24.47%,成交量重新站上8000亿,这表明大盘经过反复筑底后,估值风险已得到释放,市场风险偏好提升,做多情绪显著升高,信心明显恢复。

量能有所增加,个股活跃度增加,市场分化减少,当日79家个股涨停,有99家个股涨幅在10%涨停板之上,当日有5家个股跌停,有6家个股跌幅在10%跌停板之上,涨幅超过5%个股有318家,跌幅超过5%的个股有35家,个股普涨。当日涨幅较高的为汽车无人驾驶产业链、锂电池、农业等,当日跌幅较深的为钢铁、房地产等,机构抱团股强力反弹,市场放量上涨,券商尾盘拉升。量能大幅增加,赚钱效应爆发,亏钱效应减少,大盘放量上涨,机构抱团反攻,板块良性轮涨,是周一盘面主要特征。

技术面分析

从技术上看,周一大盘高开之后,盘中短暂反复后就一路震荡盘升,以近最高点收盘,并呈价涨量增态势。5日线支撑,大盘放量收复10日均线、20日均线、30日均线及半年线压力,日线MACD指标及SKD金叉且多头强化,加之价涨量增的量价关系,短线大盘将挑战90日压力,只要量能继续释放,也将挑战60日线压力,但短线立即突破3495点之上,则日线MACD指标及SKD指标将顶背离,短线大盘上行空间将被压制。

分时图技术指标显示,5分钟MACD指标连续顶背离,15分钟MACD指标及SKD指标顶背离,30分钟K线组合为小“吊线”,短线盘中将有反复,但60分钟MACD指标多头强化,大盘延续反弹的趋势未改变。

上证50价涨量增,5日线支撑,10日线收复,20日线反压,日线MACD指标及SKD指标金叉,加之价涨量增的量价关系,短线还有反弹空间,挑战30日线附近压力。

创业板价涨量增,5日线、10日线收复及半年线收复,20日线支撑,价涨量增的量价关系,日线MACD指标重新多头强化,短线还将延续上涨走势,并挑战90日线附近压力,但短线技术上严重超买,能否跨越90日线,量能释放是关键,若量能难以释放,则短线90日线附近难移逾越,冲高回落,若量能继续释放,则跨越并站稳。

综合技术分析,我们认为,短线大盘还将冲高,并挑战3495点及60日线附近压力,能否挑战并跨越,量能能否继续有效释放是关键,目前大盘底部还在抬高,顶部也将抬高,波浪式震荡盘升是大盘运行的主要态势,量能开始释放,大盘中期上行的动能还在积蓄,时空转换在加速,市场等待着量能充分释放的时刻。

基本面分析

大盘自3731点回调至3328点,开启了探底回升走势,底部高低点缓慢提高,大盘走势虽步履蹒跚,但盘升的趋势没有改变,形成平缓的上升通道走势。但我们也注意到,尽管市场关注的主要指数表现难尽人意,甚至上证50指数还在连创新低,但并不代表A股市场真的低迷,市场结构分化较为明显,代表大市值蓝筹股的上证50还在连创新低,但是代表中小市值走势的,甚至基本反映A股市场全貌的国证2000指数却走势强劲,A股市场走势强弱有规律可循,那就是指数数值大的走势远强于指数数值小的,即涨幅是国证2000>中证1000>中证500>沪深300>中证100>上证50。

中小市值股走势远强于大市值的蓝筹股,这是牛年以来的盘口特征,我们去年11月所做的对于今年行情“七大判断”之一的“2021年资金主战场在中低价股,中小市值股走势强于大市值股”,正在得到市场验证。尽管大盘继续盘底运行,但结构牛行情却此起彼伏,除了“碳中和”概念外,在大盘盘底过程中,市场热点还在不断扩散,既有批量涨停的无人驾驶概念、文化传媒等板块效应,也有连板上涨的个股行情,A股盘口活跃,市场赚钱效应不因大盘盘底而降低,大盘每一次触底盘升,更加会激发起市场结构行情踊跃,中小市值股所形成的热点不断扩散,凝聚了市场人气,构成了A股市场结构投资主线,淡化指数,关注个股,基本成为市场共识。

我们一直强调,变是永恒的,不变是相对的,没有一成不变的投资方式,更没有永远不变的投资逻辑,变才让资本市场充满魅力。今年A股市场中小市值股的赚钱效应颠覆了之前市场旧的赚钱效应“共识”,即市场拒绝再讲故事,拒绝抢赛道,拒绝股价的虚无缥缈,股价不再反应未来估值,A股市场风险偏好不是提高,而是降低,股价更注重现实,价格、估值、成长、市值及股价位置是择股所关注的维度,立足当下,考虑过去,再展望未来,通过PEG方式择股是今年A股的投资策略,成长与价值的有机结合已成为市场 “共识”,是新的赚钱效应所在。

去年机构资金在高价股、大市值股上报团取暖,以DCF投资模型,构建以“大”唯美的投资逻辑,利用资金优势,强化强赛道的趋势投资,形成机构资金之间的博弈,散户资金基本是被边缘化,盘口特征就是机构资金的“曲高和寡”,极致的结构行情,所形成的盘口特征就是“只赚指数不赚钱”,市场价格结构的严重脱节,没有价格的“金字塔”,行情的基础就不坚固,结果就是指数“虚”高,市场价格中心却不断下移,市场结构风险不断积累,一旦稍有风吹草动,结构牛行情就会塌崩,这是今年“茅”股出现塌崩走势的原因所在。

今年的市场结构行情基本与去年完全反向,如果说去年A股结构行情是以机构资金为主导的“曲高和寡”行情,那么今年的行情就是以散户为基础的“羊群效应”行情,既结构行情为机构振臂一呼,散户资金跟进,资金梯队涌入的“羊群效应”,如果结构行情能够形成梯队式涌入的“羊群效应”,则结构行情走的远,如果没有形成梯队式的“羊群效应”,那么结构行情就难以走远。

我们注意到,今年以来能够形成散户跟进的“羊群效应”基础,一是绝对价格,二是绝对估值,三是绝对热点,只要三者占其二,基本就会得到市场认可,股价就会走出底部,形成震荡盘升走势。

近一段时期以来,“茅”股虽系统性调整告一段落,但结构性调整还在深化,加之股价相较历史仍高高在上,加之没有站在政策的风口上,仍难以吸引散户资金形成“羊群效应”,“茅”股走势依旧羸弱;相反,今年“碳中和”之所以成为市场持续热点,原因就在于,“碳中和”题材股股价以中低价为主,绝对股价低,很多“碳中和”题材股经过2015年以来的四次洗估值,估值相当低,业绩增长较高,加之“碳中和”概念站在了政策的风口上,“碳中和”得到了散户认可并跟进,形成今年主要的投资主线。

现在市场有一种观点,那就是大盘走势弱,即指数涨幅远低于欧美股市,也远低于所谓的市场预期。我们的观点恰相反,我们认为现在A股市场很强,比去年四季度强多了,与2013年有极为相似之处,即市场活跃度并未因大盘走势羸弱而改变,亏了指数赚了钱。我们认为,看市场强弱,不仅只看大盘走势,更要看市场内在表现,更要看盘口特征,盘口特征强弱,就是看市场是否有赚钱效应,就是看市场是否有持续的投资主线。

今年A股市场在“碳中和”的旗帜指引下,资金形成梯队式的“羊群效应”,且市场热点开始不断扩散下,形成了有别于去年新的“赚钱效应”,这是今年以来,大盘即便受“茅”回调拖累而走弱,但A股市场却能形成外弱内强态势的关键。当前,市场热点还在扩散,“赚钱效应”在进一步强化“羊群效应”,“羊群效应”维护了市场人气不散,积蓄着市场向上动能,待到“积累效应”出现,市场就会出现时空转换完成并向上突破的局面。

操作策略

昨受周末外盘继续走高,周末利好消息面影响,周一A股市场在大小市值股联袂走强的共振下,走出来预期的大幅上涨走势,大盘放量突破多条中短期均线压制,国证2000指数更是突破半年线,再创见底回升以来的新高,市场盘口很活跃,新能源汽车产业链崛起,“碳中和”依旧是结构行情主线,市场热点继续扩散,市场赚钱效应进一步强化,吸引着场外资金重新回流到二级市场。我们认为,当前年报与一季报业绩释放基本步入尾声,利空基本出尽,加之市场赚钱效应有增无减,市场风险偏好逐步好转,短线大盘有望继续上行,挑战90日线上方压力,大盘震荡盘升的趋势涛声依旧。

昨北上资金大幅净流入163.16亿,为今年以来次高,其中沪市净流入65.59亿,深市净流入97.56亿,外资不但持续加速流向A股市场,且很坚定,投资幅度越来越大,这意味着内外投资环境的改善,A股市场估值相对美股较低,具备了估值向上修复空间,外资加大了A股投资力度。我们上周末提出的“大盘向上空间打开”的观点,被周一大盘大幅上涨走势所验证,市场赚钱效应非常好,场外资金开始加速流入。操作上,轻指数,重个股,自上而下选股,逢低关注券商、“碳中和”概念、华为产业链、苹果产业链、信息技术、“中字头”股及高成长的中低价股,对旧“核心资产”股继续持观望态度,坚决回避退市风险股。

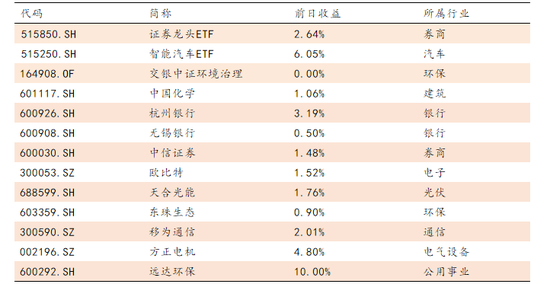

择时模拟股票组合

图表1:2020模拟股票组合

数据来源:方正证券研究所 WIND资讯

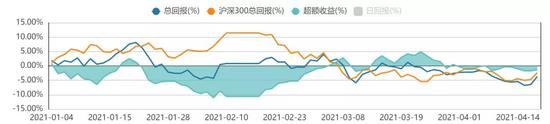

图表2:组合相对沪深300收益图

数据来源:方正证券研究所 WIND资讯

风险提示:本报告基于技术分析和近期重要市场信息做出的综合判断,不构成投资建议,市场可能发生异于预期的重大变化。

扫二维码,3分钟极速开户>>