证券市场红周刊

作者|张俊鸣

近期,多只白马股出现轮流下跌的“接力赛”,单日放量杀跌甚至“一”字板无量跌停不在少数。在二三月份不少白马股已经有一定跌幅的情况下,近期再度出现“白马失蹄”的现象,对那些试图抄底的投资者来说杀伤力不小,大有“抄底抄在半山腰”之势。究竟这一轮白马股的轮跌,是新一轮杀跌潮的开始,还是特定阶段的市场表现?笔者认为,消化估值泡沫和长线获利盘是关键因素,在调整中采用“先基后股”的方式布局白马股,对于提升投资者的心理承受能力,打好持久战将大有帮助。

财报季多见白马股“闪崩”

所谓“白马股”,一般被认为是业绩稳健、规模较大、经营规范的公司,如果真能做到上述三大特征的“真白马”,长期走势都不会太差。但即使是“真白马”,也并非只涨不跌的“永动机”,起起伏伏、震荡波动同样也是白马股价格波动的一部分。从这个角度来看,白马股即使短期之内股价有所波动,实际上也不过是一种正常现象,反而是一味看好白马股、无法心平气和看待股价波动的投资者,才是一种不切实际的虚幻期待。

从近期遭遇杀跌的白马股来看,一个显著的特征就是业绩不如市场预期。其中既有出人意料的大幅下滑甚至一季报亏损,也有增长放缓引发市场失望情绪等。事实上,A股以往曾经多次出现“白马失蹄”的现象,大部分发生在年报、半年报、季报等财务报表密集发布的阶段。就拿最近的例子来说,去年10月底三季报发布的最后阶段,包括贵州茅台、涪陵榨菜等白马股就出现“闪崩”式的快速调整,最关键的因素就在于业绩没有跟上市场的期待。而反映市场期待的指标,则是股票高企的估值和较大的涨幅。

每个财报季,都是对白马股的一次“体检”,没有通过市场“体检”的白马股,自然需要通过适当的调整来消化估值,让跑得有点快的股价停下来等等基本面的步伐。即使是业绩符合市场预期,也可能会出现“利好出尽”式的高开低走。因此,如果投资者了解这个季节性规律的话,对于一些中期涨幅巨大的白马股,在财报公布前适度减仓回避不确定性,将会大大减少账户市值的波动,降低投资风险。

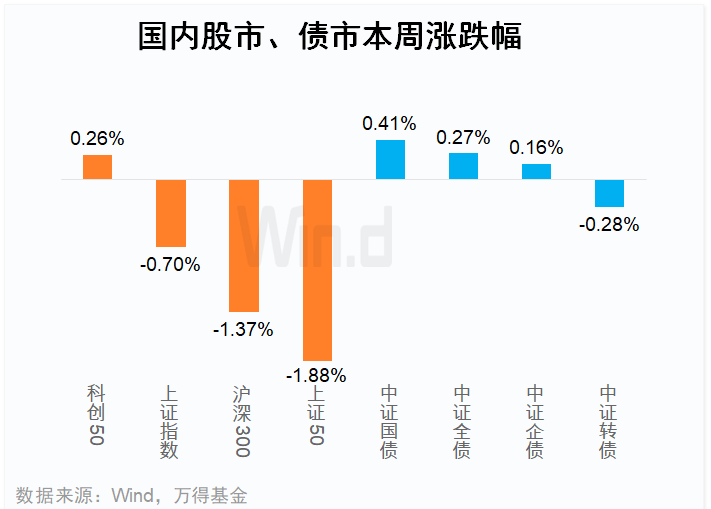

基金调仓布局,白马股波动难免

从财报发布的节奏来看,四月份中下旬才是披露的高峰期,部分白马股或许还需要经受进一步的考验,相关的震荡或将延续。另外,白马股的震荡也是基金调仓布局下的必然结果。白马股大多是公募基金的重仓品种,股价波动除了和基本面有关之外,公募基金的动向也是关键因素。即使基本面没有太大变化,只要公募基金有源源不断的资金涌入,一样可以推高股价,形成前期的“抱团”现象;而反过来,一旦这样的资金流逆转,也同样会对白马股的股价形成较大压制。最近一个多月以来,基金的发行随着赚钱效应下降而快速降温,债基在一定程度上抢走股基的光芒,新成立基金的建仓节奏也明显放缓,这都影响了增量资金进入白马股的速度。同时,许多白马股较高的股价也很容易带给散户投资者“恐高症”,要让散户来接棒并不容易,机构博弈之下往往只能通过短期快速杀跌来实现股票的换手。因此,在基金调仓动作没有完成之前,被基金重仓持有的白马股也就随时存在调整的风险。特别是基金等机构投资者拥有投研实力和信息的双重优势,散户稍晚一步便容易吃套。因此,对于手上的白马股,投资者不妨通过股东人数来观察,如果此前在高位已经出现股东人数激增的情况,应当多一个心眼,适度控制仓位降低风险。

不过,如果相关公司的基本面足够好,这种单纯因为调仓行为引起的短期调整,很快会被其他新增资金进场所终结。从本周部分单日大跌又快速企稳的白马股来看,大部分符合类似的特征。相反,一些业绩原本不错却出现出人意料的亏损的白马股,面临的调整力度更大、未来东山再起也需要更多时间才能实现。对于前者,投资者如果没有躲过短期杀跌,不妨耐心持股等待;而如果不小心买到后者,则应当趁盘中反弹适度减仓,未来再伺机低吸买回,以此来降低持仓成本。

打折酬宾,“先基后股”不心慌

当然,如果把白马股看作一个整体,长期来看还是具备较强的投资价值的,理论上每一次较大的波段调整正是参与的良机。但从投资实务来说,许多投资者往往勇于追高而不敢低吸,又或者抄底抄在半山腰而丧失长期持仓的信心。要克服投资心理障碍,笔者认为不妨通过“先基后股”来逐步参与白马股的回调机会,也就是将抄底资金分为两部分,一半先分批买入相关基金建立底仓,另一半资金则等待情势明朗之后再参与“打折酬宾”的白马股。

这样做的好处是,可以在目前已经有所折扣的白马股身上建立一部分的仓位,通过分散持有来降低单一个股“爆雷”的风险;而在基金建仓完成之后,再根据财报反映的公司基本面,精选心仪的白马股逐步参与。即使想参与的白马股没有买在最低点,但因为有之前建仓的基金“打底”,比较不会产生“踏空”的感觉,有助于控制建仓节奏。如果投资者能过得了持仓心理关,面对白马股的震荡才会从容布局、长期持有,真正做到“看得到、也吃得到”。

扫二维码,3分钟极速开户>>