来源:洪泰财富

近期A股市场延续震荡,投资难度增加,赚钱效应下降。投资者炒股和买基的热度消减,“日光基”盛况一去不复返,多只新发基金延期募集。但有一类相对“小众”的雪球结构产品却备受欢迎,各大券商发行的这类产品基本都被秒杀。

雪球结构产品究竟是什么?

雪球产品的全称叫做雪球结构的收益凭证。收益凭证,是由证券公司发行的有价证券,约定本金和收益的偿付与特定标的相挂钩。券商收益凭证是以自身信用为支持,稳健度较高,已经逐渐成为银行理财产品的替代品种。收益凭证分为固定和浮动两类,雪球产品属于典型的浮动收益凭证。

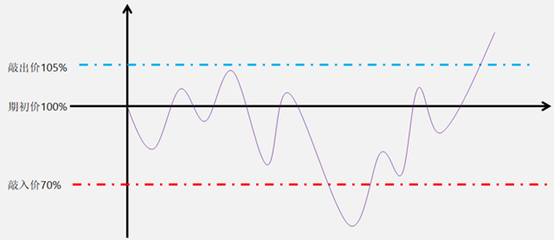

雪球结构,实质上就是投资者向券商卖出看跌期权(即认为后市下跌风险有限),同时将获得期权费用的过程。不过,这类看跌期权和传统的不一样,而是给期权设了一上一下两个“障碍”。碰到上面那个障碍,期权自动生效,叫“敲出”。碰到下面那个障碍,期权自动失效,也叫“敲入”。

简单概括讲,就是出“生”入“死”,挂钩标的资产上涨,触发敲出价格,意味着赚钱,投资者就能收获对应的高额收益。标的资产价格下跌,触发敲入价格,意味着遇到风险,投资者有可能会出现亏损。

在障碍轨道中,挂钩标的资产价格无论是温和上涨或是震荡行情,只要不发生持续的单边大跌,持有期限越长获利将可能越高。就像滚雪球一样,只要路面不出现大的坑洼,雪球会越滚越大,获得让投资者满意的回报。

近期雪球产品之所以火爆,和当下的市场行情分不开。投资者普遍预期股市将在震荡中温和上涨,而且不会发生持续单边下跌的现象。在震荡市中,雪球结构产品能够帮助投资者更有效地应对市场波动。只要不是持续跌破敲入价格,投资者可以获得远超过同期固收类产品的收益。

雪球产品的优势在于它为投资增加了一层缓冲空间。牛市情况下,产品可能提前结束;震荡市或轻微熊市,仍有可能获得不错表现;只有在市场一路下跌,跌破安全垫且没有回头,才发生亏损。如果像去年的行情,市场大涨时,购买偏股型基金是上上选,如果预期市场将大跌,投资者可以选择空仓或者购买看跌期权。雪球是在震荡市里获取理想收益的有效策略。

雪球产品在哪类情景下最赚钱?

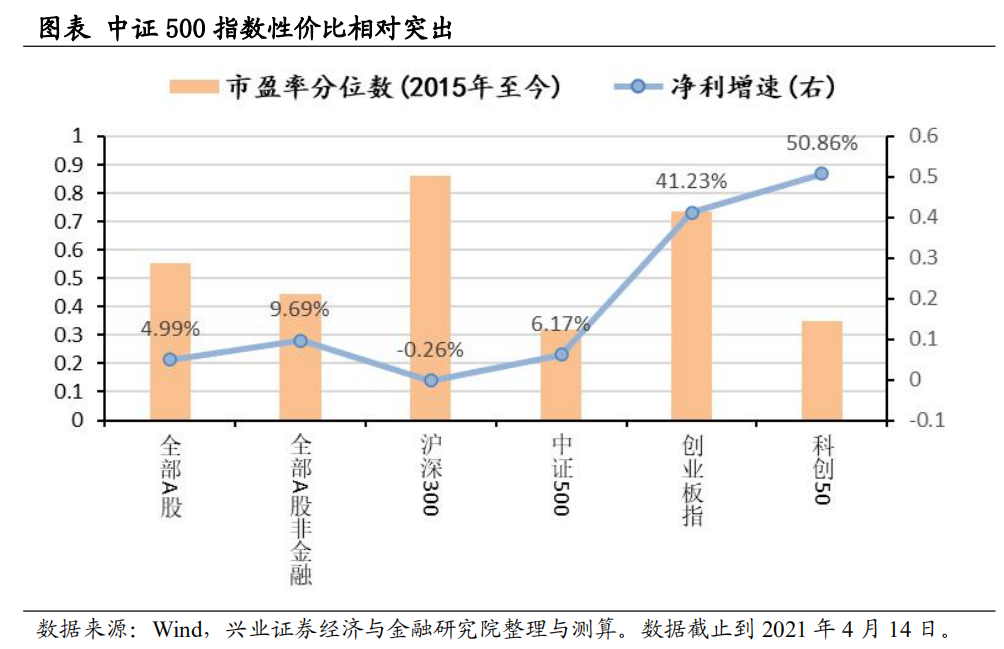

雪球产品可以挂钩多种标的,包括个股、指数等。目前券商针对合格投资者的雪球产品多数是挂钩中证500指数,少数挂钩个股。中证500指数作为宽基指数,代表了高成长性的中性市值股,具有高波动、高成长性的特征,而且当前估值处于历史中低位水平。当前买入挂钩中证500指数的雪球产品,跌破敲入值的概率相对较低。

一款雪球产品一般包含六大要素:挂钩标的、敲出、敲入条件、观察日、期限和收益率。雪球产品的存续期通常为1到2年,目前券商发行的雪球产品普遍年化收益在15%以上。

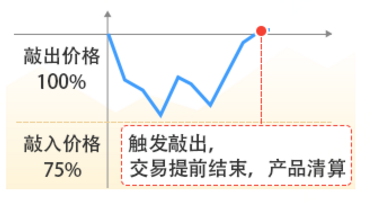

“敲出观察日”为每月一次,只要敲出观察日中证500指数收盘价大于或等于敲出价格(一般为期初价的100%-110%之间),则发生“敲出事件”。投资者获利,产品提前结束。

“敲入观察日”为每个交易日,若指数在某日跌幅较期初超过敲入标准(通常为累计下跌20%或25%),则发生了“敲入事件”。

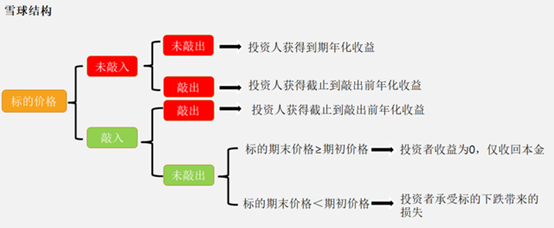

具体来讲,按照市场行情,雪球产品会出现以下四种情况

情景1:直接敲出获利

市场震荡上行,在某个月观察日中中证500指数收盘价格大于等于敲出价格,触发敲出,产品提前终止,并获得约定的年化收益。

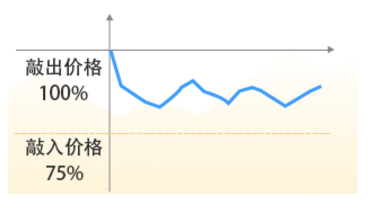

情景2:未敲入也未敲出,到期获利

市场窄幅震荡,在产品存续期内中证500指数从未跌破敲入价格,敲出观察日内也从未敲出,投资者到期即可获得约定年化收益。

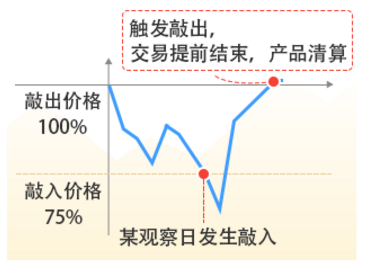

情景3:敲入后又敲出,触发敲出获利

市场大幅震荡,某个交易日跌破敲入价,随后在敲出观察日中证500指数收盘价格又反弹至敲出价格。触发敲出,产品提前结束,投资者获得约定年化收益。

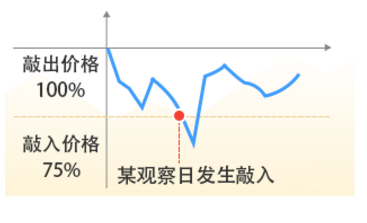

情景4:敲入且未敲出,到期亏损

市场持续低迷,中证500指数单边巨幅下跌,跌破安全垫,且在观察日内从未涨回至敲出价格,投资者将承担标的跌幅的亏损。投资者可以选择退出也可以继续持有,若继续持有,产品将采取中证500指数增强策略进行投资,投资者可在行情有利时择机赎回。

整体而言,通过雪球产品投资中证500指数,投资者不仅可以获得向下25%或更大的安全垫保护,且有机会获得较高的年化收益。

雪球产品收益最大化的情景是到期获利,在震荡市场中,未敲入也未敲出,持有时间长,有望赚到年化接近20%的高收益。最差的情况是敲入且未敲出,到期亏损,类似于买了锁定期限的宽基指数基金。相对来讲,投资雪球产品的整体投资胜率较高。

当前是配置雪球的好时点吗?

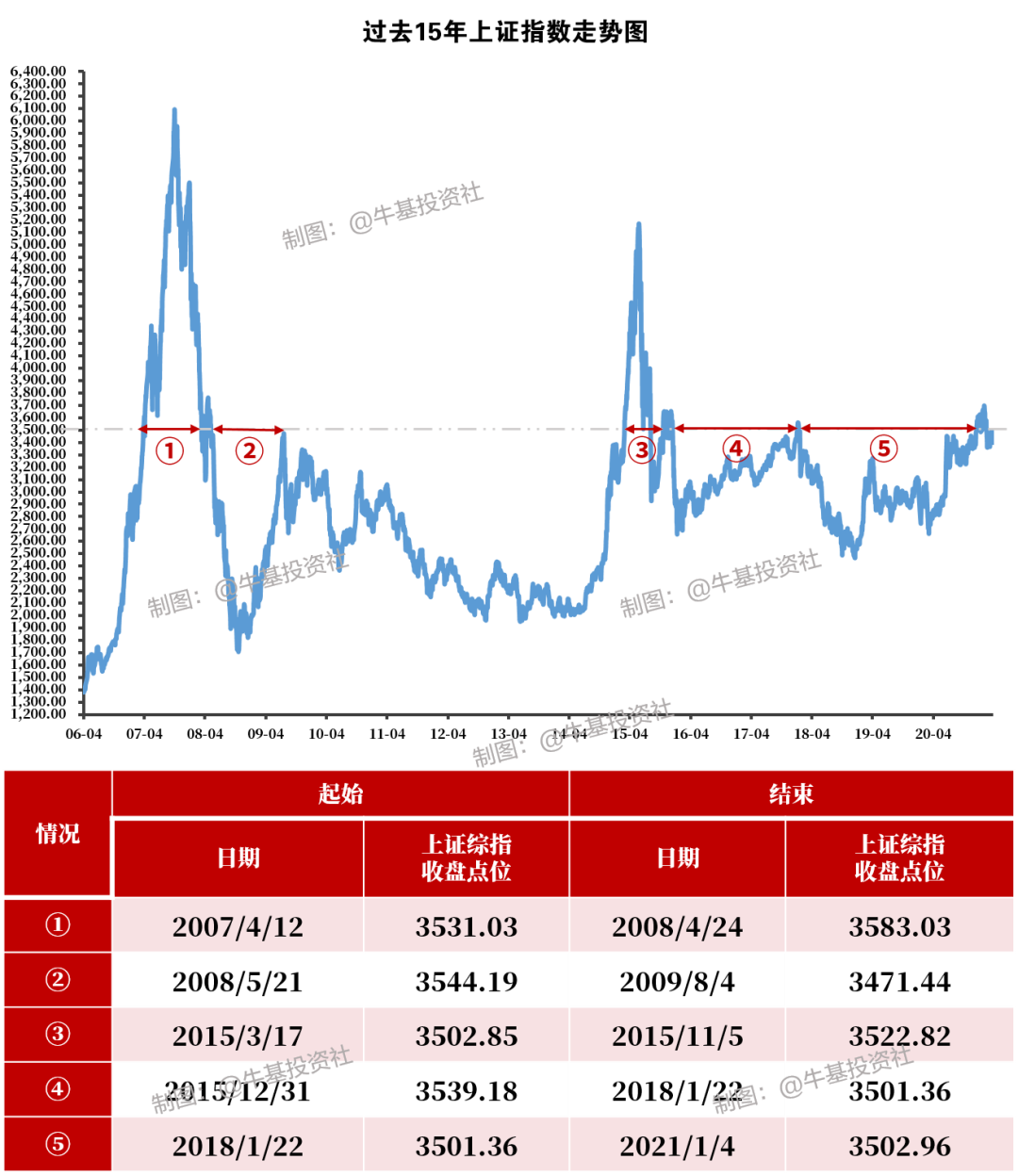

雪球策略较为适用的场景就是上有顶、下有低的窄幅震荡市场行情。在持续震荡市场中,雪球产品未敲入也未敲出,投资者持有期限被拉长,让雪球不断滚起来。

自春节以来,A股就处于回调震荡阶段,而经历了大幅下跌后,市场普遍预期后续不可能出现剧烈的大涨或大跌行情。“震荡中温和上涨”的市场走势,正是适合雪球产品的投资窗口期。

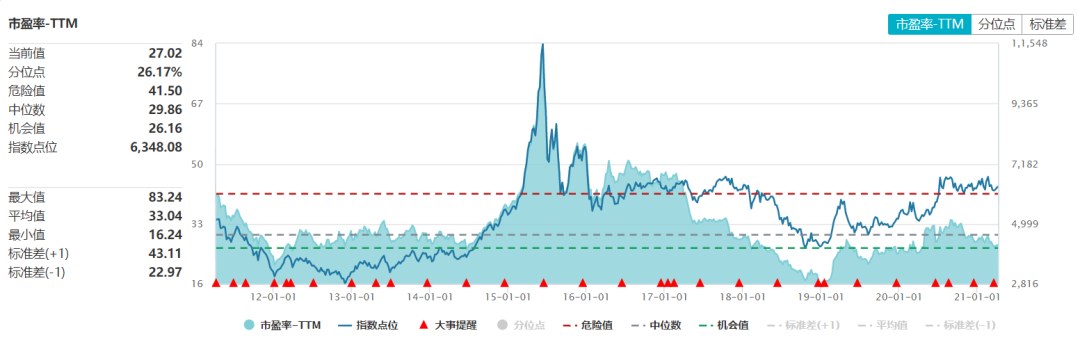

截止2021年4月8日,Wind显示中证500指数市盈率约为27倍,处于历史中低区域,不少投资者认为其具备较高投资价值。

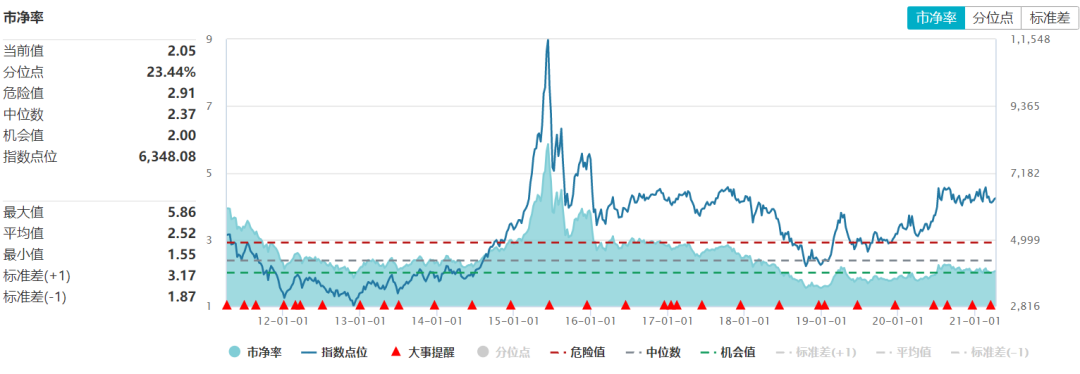

从市净率来看,目前中证500市净率为2.05倍,低于近10年来中位数,处于23.44%分位值,安全边际较高,未来深跌的概率较小。

从历史估值上看,当指数市净率(PB)处于1.5-2.5区间,上述举例的雪球产品可能获胜率为90.7%。

为了增厚收益,控制风险,券商发行雪球产品时也会设置保护水平,此前在中证500点位更低时发行的雪球产品,敲入、敲出界限一般是80%和103%,现在敲入界限调整到75%,即增大了安全垫,希望减少敲入出现的可能性,让投资者有更高的胜率。

今年股市的行情想要赚取去年同期的收益很难,但单边熊市的概率也不大,如果想要在震荡市场中也能够获取较好的收益,雪球产品或是不错的选择。

雪球产品的风险在哪里?

风险和收益成正比,高收益意味着需要承担高风险,虽然雪球结构经常被称为“固收替代产品”,但仍是一款不保本的浮动收益产品。雪球本身属于高风险产品,存在本金亏损的可能性,适合较高风险承受能力的投资者。

雪球产品的风险并不来源于产品本身的信用风险,而是主要来源于产品交易对手的信用风险和挂钩标的的市场风险。

1)兑付风险。雪球产品的交易对手是券商,券商是否有实力如期履约。一般监管评级较高的头部券商信用风险更为可控。

2)市场风险。对于投资者而言,雪球产品最大的风险就是来自于挂钩标的大幅下跌后发生敲入事件,并且再也没敲出,投资者就需要承担相应的指数跌幅损失。不过为了控制风险,雪球产品一般针对这类情况采取补救措施,投资者可以选择转换为指数增强策略,依靠指数未来的表现获取收益。

相比于“向价格要收益”,雪球则是“向波动率要收益”,历史数据表明长期做空隐含波动率所得的收益要高于直接做多股市本身。券商作为交易对手买入看跌期权,并不意味着就站在了投资者的对立面。

券商主要获利途径是用模型计算标的资产的波动率,以波动率确定给投资者的报价,在标的波动中高抛低吸。因此,券商更在意的是实际波动率和模型计算的波动率之间的差距,并不关注标的本身的价格。

预计今年市场将延续震荡态势,同时随着经济持续复苏,A股长期向好的趋势不变。具有一定安全垫且受益于震荡行情的雪球产品或许是当下节点不错的选择。

声明:本资讯中的信息均来源于公开资料,本公司已力求报告内容的客观、公正,但对相关信息的准确性及完整性不作任何保证。资讯中的观点、结论和意见仅供参考,不构成投资建议。投资有风险,入市需谨慎。