特约作者:国泰基金

今天(4月15日)市场没能延续昨日的涨势,三大指数集体调整,上午低开下挫,午后开始震荡回升,但未能成功翻红。截至收盘,上证综指下跌0.52%,失守3400关口,深证成指下跌0.42%,创业板指下跌0.49%。行业板块涨少跌多,有色、煤炭、石油石化、家电等行业涨幅居前,电力及公用事业、消费者服务、非银金融、食品饮料等行业跌幅居前。

量能方面,今天两市依然比较低迷,合计成交金额为6606亿元。北向资金方面,今日日内的趋势和市场走势如出一辙,早盘持续流出,流出金额超过40亿元。但是午后,北向资金杀了个回马枪,流入超30亿元,也带动了市场的回暖。截止收盘,北向流出9.5亿元,其中沪股通流入5.04亿元,深股通流出14.54亿元。

今日北向资金日内资金流向情况,数据来自于WIND

今日北向资金日内资金流向情况,数据来自于WIND近期的盘面有一个特点,那就是抱团股频频发生闪崩,一天杀一个白马祭天。从顺丰、万华、三一,到这几天的中免、恒瑞,以及今天的兴业,这一现象表明这波针对抱团股估值过高的调整还未结束,权重不稳在一定程度上也拖累了市场指数的表现。整体来看,自3月初见底以来,上证综指始终围绕着半年线展开震荡整理。站在当前点位,下方不远处有年线的支撑,但是上方也有大量资金承压,因此短期市场或依然以震荡走势为主,逐步消化上方的压力,以时间来换空间。

上证综指日K线图,数据来自于WIND

上证综指日K线图,数据来自于WIND顺周期表现依然活跃

近期顺周期品种的表现依然十分活跃,昨天钢铁ETF(515210)上涨了1.73%,今天轮到煤炭ETF(515220)来表现,今天逆势上涨了1.01%。自3月以来,钢铁ETF(515210)累计上涨了17.80%,煤炭ETF(515220)累计涨幅为9.15%,均取得了正向收益,而同期沪深300指数下跌了7.27%,行业超额收益明显。

3月以来部分标的市场表现,数据来自于WIND

3月以来部分标的市场表现,数据来自于WIND钢铁、煤炭等顺周期品种之所以受市场资金的青睐,最重要的一个因素,是在“碳中和”大背景之下,为了实现2030年碳达峰,能耗“双控”、碳交易及绿色金融可能是接下来的重要抓手,相关政策会对钢铁、煤炭等行业起到类似于“供给侧改革”的效果,压减产量、改善行业竞争格局,需求稳定叠加供给收缩,行业的景气度也将逐步改善。

此外,通胀周期的大背景本身也有利于商品价格的抬升,商品价格的上升也将最终反馈到上市公司的利润之中。以钢铁行业为例,近期“钢材每吨涨1000元”冲上热搜,新近披露的一季度预告数据显示,钢铁企业总体均录得逾三位数的业绩增长。

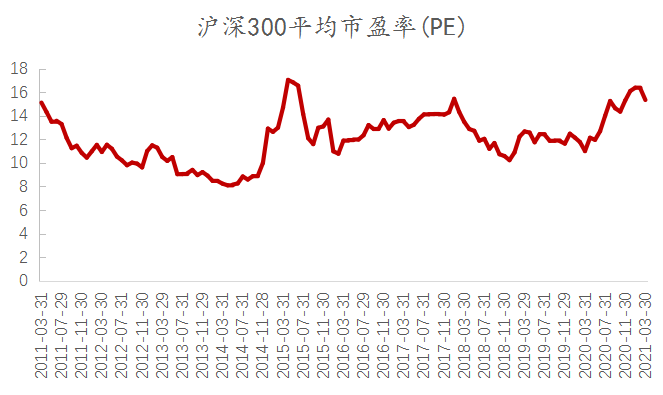

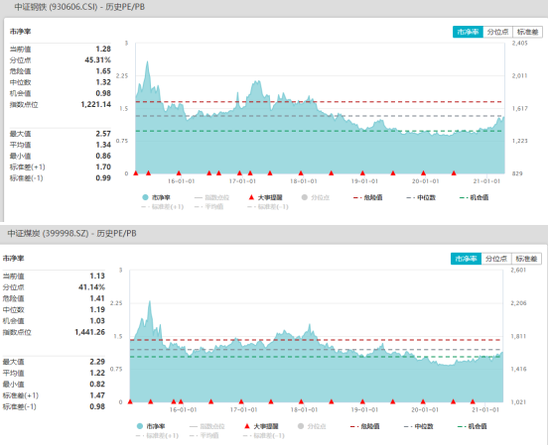

此外,钢铁、煤炭等顺周期品种的估值依然比较低,钢铁ETF跟踪的中证钢铁指数目前的PB估值为1.28,位于时序分位数的45.31%,相较15年的峰值2.57仍有相当大的空间;煤炭ETF跟踪的中证煤炭指数目前的PB估值为1.13,位于时序分位数的41.14%,相较15年的峰值2.29同样相距甚远。

中证钢铁、中证煤炭指数历史PB估值情况,数据区间为2015-2021,数据来自于WIND

中证钢铁、中证煤炭指数历史PB估值情况,数据区间为2015-2021,数据来自于WIND碳中和+供给侧+低估值,后续小伙伴们仍可以持续关注钢铁ETF(515210)、煤炭ETF(515220)等顺周期的投资品种,投资上可以采取定投或者逢低分批买入的方式进行参与。

成长品种投资性价比逐步凸显

除了顺周期品种之外,小伙伴们也可以关注能够通过成长性不断消化估值的成长板块。而经过前期的杀跌,部分成长品种的投资价值属性也逐步凸显。

例如高成长性的新能车行业,新能车ETF(159806)继昨天大涨4.45%之后,今天表现依然强势,逆势收红,小幅上涨了0.16%。根据中汽协数据,2021年3月新能源汽车产销分别完成21.6万辆和22.6万辆,同比分别增长247.4%和238.9%。从3月份以及一季度的数据来看,板块本身基本面并没有出现任何问题,而且新能源汽车未来销量确定性高,经过年后这一波的杀跌板块长期投资性价比已经逐渐凸显。

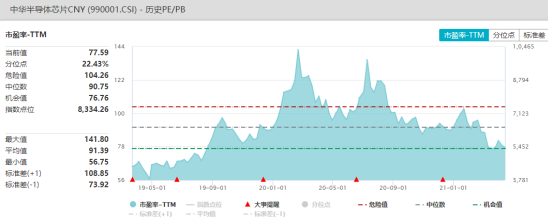

例如高成长性的芯片行业,芯片ETF(512760)今日仅小幅下跌了0.09%。在近期缺货背景下,芯片厂家纷纷涨价。从长期来看,产能紧张局面有望加速整个芯片行业的国产化趋势,不管是产业链中的设备、材料、代工等环节,还是从细分产品如功率半导体、模拟、射频等领域。而在估值上,经过前期的调整,目前中华半导体芯片指数的PE估值只有77.59,位于时序分位数的22.43%,投资安全边际大幅提升。

中华半导体芯片指数历史PETTM估值情况,数据区间为2019-2021,数据来自于WIND

中华半导体芯片指数历史PETTM估值情况,数据区间为2019-2021,数据来自于WIND后续小伙伴们可以持续关注高成长性的新能车ETF(159806)、芯片ETF(512760)等行业板块,后续如果均值回复这些板块有可能会成为反弹急先锋。投资上可以采用定投或者逢低分批买入的方式进行参与。

风险提示:

投资人应当充分了解基金定期定额投资和零存整取等储蓄方式的区别。定期定额投资是引导投资人进行长期投资、平均投资成本的一种简单易行的投资方式。但是定期定额投资并不能规避基金投资所固有的风险,不能保证投资人获得收益,也不是替代储蓄的等效理财方式。

无论是股票ETF/LOF/分级基金,都是属于较高预期风险和预期收益的证券投资基金品种,其预期收益及预期风险水平高于混合型基金、债券型基金和货币市场基金。

基金资产投资于科创板和创业板股票,会面临因投资标的、市场制度以及交易规则等差异带来的特有风险,提请投资者注意。

板块/基金短期涨跌幅列示仅作为文章分析观点之辅助材料,仅供参考,不构成对基金业绩的保证。

文中提及个股短期业绩仅供参考,不构成股票推荐,也不构成对基金业绩的预测和保证。

以上观点仅供参考,不构成投资建议或承诺。如需购买相关基金产品,请您关注投资者适当性管理相关规定、提前做好风险测评,并根据您自身的风险承受能力购买与之相匹配的风险等级的基金产品。基金有风险,投资需谨慎。