来源:基少成多

长久以来,基金业一直存在“好发不好做,好做不好发”的现象,往往基金爆卖的时期,投资运作难度较高;而在发行遇冷之时,却很可能是投资角度较好的布局时点。

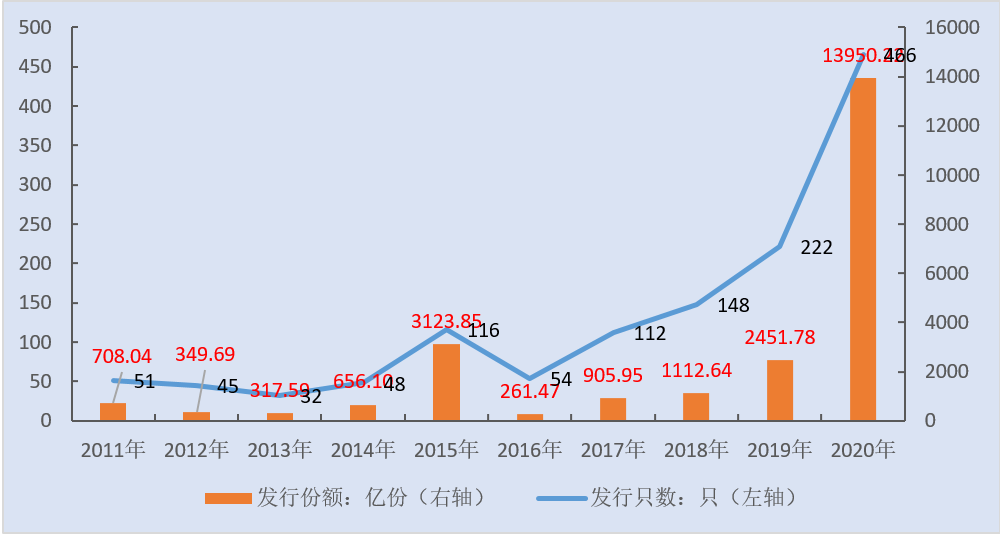

历史数据说明问题:从主动权益类基金(wind普通股票型基金+wind偏股混合型基金)发行情况来看,2015、2020年发行规模和数量远高于其它年份,但市场接下来均遭遇了程度不同的调整;2013年、2016年发行遇冷,但随后就碰上2014年下半年起的大牛市、以及2017年的结构牛。

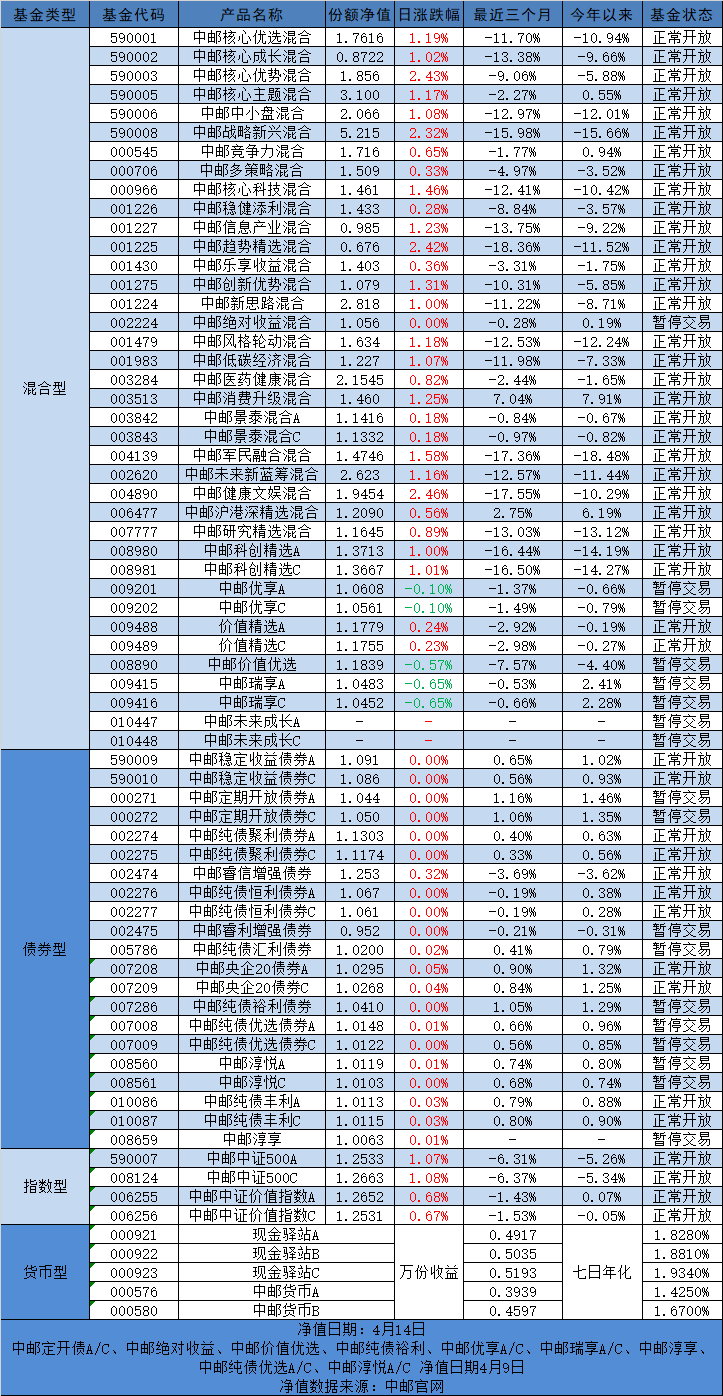

2011-2020年主动权益型基金发行份额及数量统计

数据来源:Wind;截至2020.12.31;主动权益类基金包括wind普通股票型基金+wind偏股混合型基金,剔除转型基金和后分级基金(如基金A类份额先成立,C类份额后成立,剔除C类份额。

哪些公司选择在低位发新基金

从基金公司的角度,发行基金数量越多、规模越大,收取的管理费就能越高,但如果业绩跟不上,容易损伤公司声誉。出于“爱惜羽毛”的角度,业界有一些基金公司在新发产品上显得比较克制。

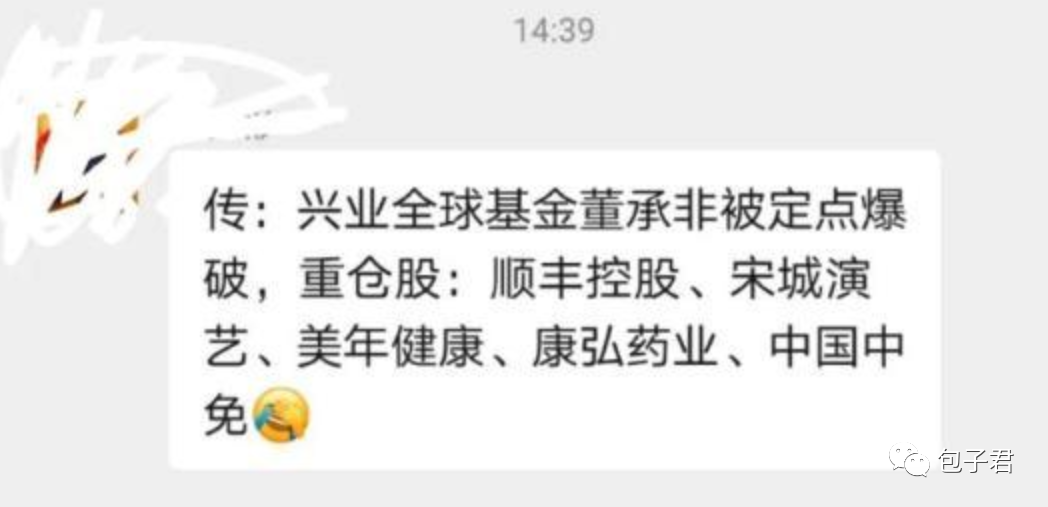

比如以权益投资著称的兴证全球,成立于2003年,17年来仅成立了不到30只权益类基金(Wind一级分类股票型+混合型基金,A/C份额合并计算),但整体业绩十分亮眼,精品基金众多。

同样走精品化路线的,还有一家成立于2004年的基金公司——国海富兰克林基金,当前公司旗下共管理20只混合型基金、4只股票基金、2只股票增强型基金(A/C份额合并计算)。平均每年新发权益产品不到2只,可谓良心。

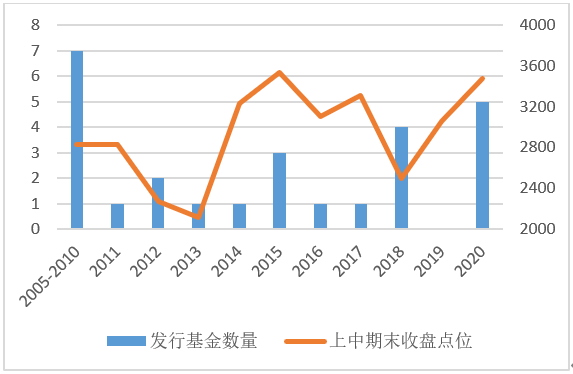

比如2015年新发基金数量井喷,但这年上证指数在半年内从3300点飙升到5178点,又暴跌到次年一月底的2638点,从投资运作的角度,这样暴涨暴跌的年份并不适合入场,国海富兰克林基金在这一年完全没有跟风发行投资A股的权益类新基金。而在2018年市场低迷、“好做不好发”阶段,国海富兰克林发行了4只混合型基金,数量超过之前任何一年。

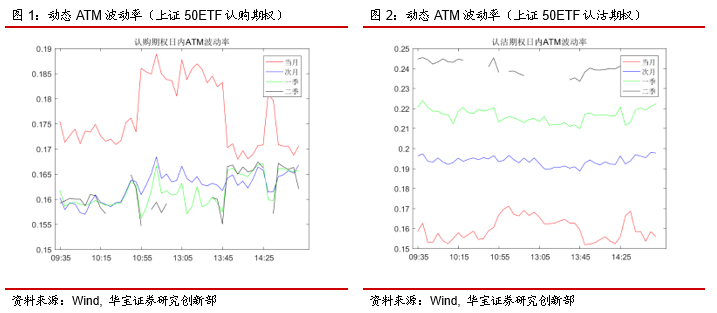

国海富兰克林新发权益类基金数量与上证综指走势

(数据来源:Wind;截至2020.12.31;权益类基金包括股票型及混合型(含QDII);份额合并计算)

主动股票投资能力长期领先

当然,有人会说,发行是一回事,运作管理又是一回事,发行时点好,管理得好不好呢?能经受住市场检验吗?

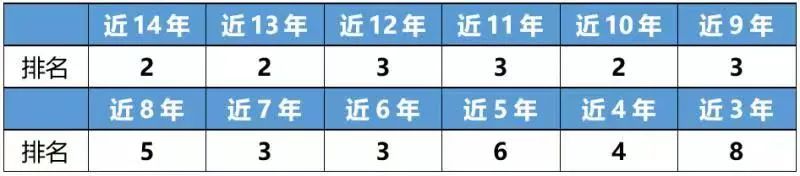

借助业界权威榜单检视一下。根据银河证券基金评价中心发布的《公募基金管理人长期主动股票投资管理能力榜单》,截至2021年一季度末,国海富兰克林基金的主动股票投资收益率在过去3-8年均位列行业前8,过去9-14年均居行业前3。

国海富兰克林基金主动股票投资管理能力排名

数据来源:中国银河证券基金研究中心,截至2021.3.31

而在市场深度调整的今年,根据海通证券发布的《基金公司权益及固定收益类资产业绩排行榜》,国海富兰克林基金2021年一季度权益类基金的绝对收益和超额收益均排名第2(2/152),震荡市回撤控制能力可见一斑。

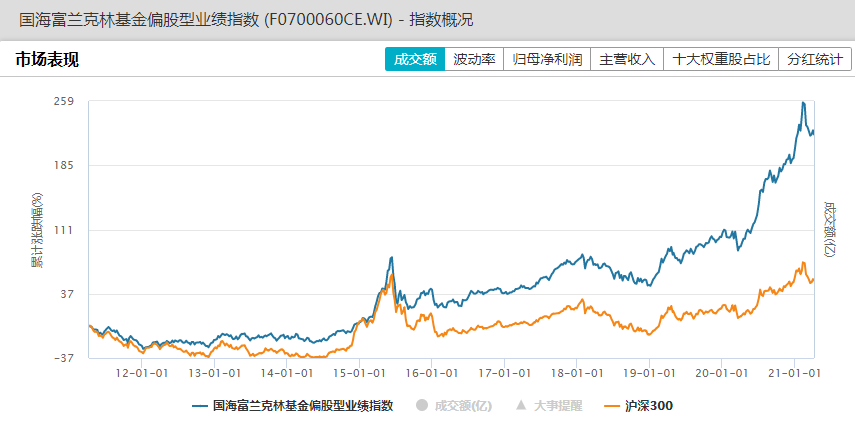

同时,国海富兰克林基金偏股型业绩指数长期跑赢沪深300指数,且呈现出时间周期越长,相对优势越明显的整体趋势:

(图片来源:Wind;截至2021.4.7)

(图片来源:Wind;截至2021.4.7)从近五年业绩来看,国海富兰克林偏股型业绩指数年化收益率为20.58%,在可比的100家公募基金里排名第4位。(数据来源:Wind;截至2021.4.7。Wind基金公司偏股型业绩指数为万得信息技术股份有限公司编制发布,旨在反映每个基金公司旗下各基金的业绩表现,提供业绩评价的基准,为市场及投资者提供基金投资的参考依据,基金公司系列指数分为基金公司综合指数、基金公司偏股指数以及基金公司偏债指数三类。)

“将”还是老的辣

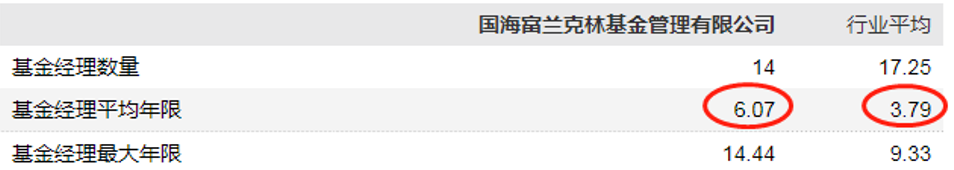

对轻资产、重人才的基金公司而言,优秀的基金经理团队是保持竞争力的关键,通过分析对比,笔者发现国海富兰克林旗下基金经理平均从业年限大幅高于同行,老将是主心骨。

基金圈有个比较普遍的现象:从业年限较长的基金经理,因为经历过一轮或几轮完整牛熊,整体上相对更注重风险控制,对回撤、波动看得较重,对短期排名反倒不那么在意,即“越老越谨慎”的特质。

我们不能断言基金经理这一职业“越老越吃香”,但以老将作主心骨的团队,经验更为丰富,更能打造更多精品,另一方面也便于“老带新”,传承经过时间检验的投资理念和方法,年轻基金经理能更快速地成长。事实上,国海富兰克林基金旗下明星基金经理众多,包括“国富三剑客”徐成、徐荔蓉、赵晓东等蜚声业内的明星基金经理;刘晓、狄星华等中生代绩优基金经理,形成了良好的基金经理梯队。

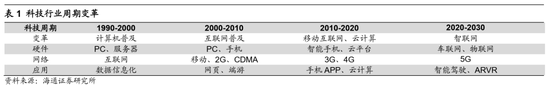

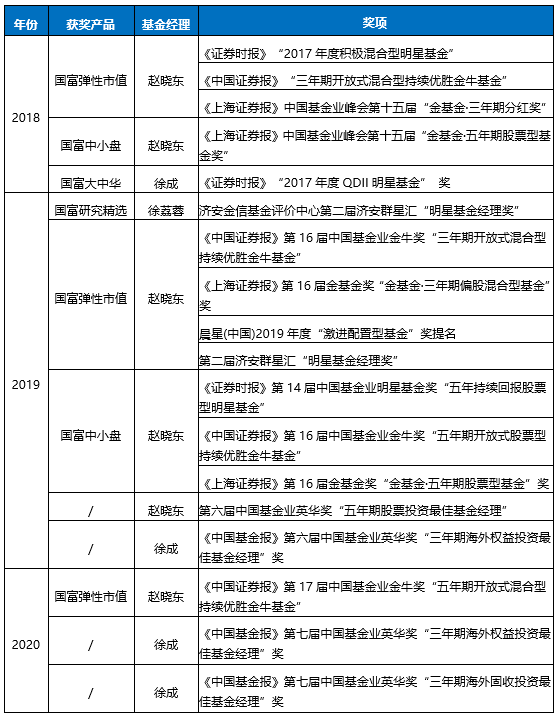

笔者整理了国海富兰克林基金公司旗下部分权益类产品近三年的获奖情况,名单如下(注:时间和精力限制,仅统计了部分明星产品,不涵盖所有奖项):

(来源:Wind)