近期,A股市场波动较大,板块轮动加快使得投资难度加大。目前,市场主线尚不明朗,公募基金对于投资方向的选择仍存在分歧。在长城基金副总经理、投资总监杨建华看来,节后核心资产调整的主要原因是估值过高,叠加短期上涨过快。

对于此轮调整,杨建华认为是阶段性调整。“股票总是此消彼长,总有性价比逆转的时期,而所有的投资都是要衡量性价比和投资回报的吸引力。等股票有吸引力时,资金就会重新回来。”

“别人贪婪的时候我恐惧,别人恐惧的时候我贪婪”,基金投资有时需要一点逆向思维。杨建华称,基金投资应坚持长期主义,建议投资者不要过于关注短期波动。面对波动,要调整好心态,波动既是权益市场的特征,也是权益市场的主要收益来源之一,短期的市场波动并不影响权益投资的长期价值。频繁的赎回操作,尤其是在市场底部选择赎回反而会导致出现“基金赚钱基民不赚钱”现象的发生。

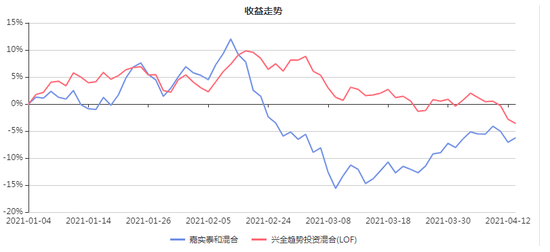

作为一名有着近17年从业经验的“资深健将”,杨建华历经资本牛熊市,在管基金业绩优异。据基金年报显示,截至2020年12月31日,由他管理的长城核心优势、长城价值优选、长城品牌优选3只主动权益基金去年收益率分别为106.22%、80.49%、73.21%,同期业绩比较基准收益率为17.21%、27.69%、21.97%,超额收益率均超过50%。

杨建华不仅能在市场的短期波动中抓住投资机遇,还能在多年的市场长跑中取得不俗回报。以其管理年限超过7年的长城品牌优选为例,基金年报显示,截至2020年12月31日,该基金近三年、近五年、成立以来的收益率分别为94.09%、134.61%、185.44%,同期业绩比较基准收率分别为23.49%、35.96%、30.37%。

注重分析企业内在价值、不追短期热点,善于挖掘估值不太高的“高性价比”股票并长期持有,是杨建华掌舵基金创下不俗业绩回报的关键。

据杨建华称,其一直秉持价值投资理念:一是赚企业成长的钱:股票投资收益归根结底来自于上市公司的业绩增长,而非股价波动。只有坚持投资那些业绩持续增长的公司,才会持续带来价值的增长。二是赚估值修复的钱:有时市场会受投资者情绪、风险偏好等非理性因素影响,导致优质公司被低估。然而,“真金不怕烈火炼”,一旦市场回归常态,优质公司的价值就会凸显,从而带来股价的上涨。需要注意的是,这种低估有时候会维持较长的时间。因此,这种投资,时机选择非常重要。不要因为便宜就买入,要在导致低估因素出现修正时再介入。

至于如何甄选优秀企业,杨建华也有其独特的方式,其偏好投资那些商业模式简单、发展路径清晰、盈利可预测的公司。具体标准上,杨建华认为有四个维度比较重要。首先,要看公司在其所处的行业赛道中,是否有鲜明的竞争优势、简单的商业模式和清晰的发展路径;其次,公司的管理层是否足够优秀,是否对行业发展有清醒、深刻的认识和理解,能否带领公司不断前进;第三,从财务指标来分析,企业的经营成果是否得到兑现,关注那些毛利率、净利率、现金流、周转率等指标突出、ROE水平比较高的公司;最后,估值也很重要,虽然我对估值的容忍度在不断提高,但估值不能透支企业太多的未来收益。

展望二季度,杨建华认为市场将维持震荡格局,进入等待政策进一步明朗的观察期。目前从投资性价比看,顺周期个股由于业绩恢复良好,性价比较为突出,短期看仍有进一步表现的空间。成长股方面,尽管整体估值仍然偏贵,但我们看好各行业龙头公司的进一步表现,优质成长个股进入了大有可为的区间。

同时,杨建华还表示,我们对国内资本市场的中长期看法没有发生改变。资本市场的市场化、专业化、法制化、国际化的制度化建设会持续推进。随着注册制更广泛实施,退市力度不断加强,退市标准更加市场化,海外优质公司回归,资本市场将进入优胜劣汰的良性循环中。我们对国内权益市场的长期发展充满信心。

值得一提的是,由杨建华拟任基金经理的长城消费30股票型证券投资基金(A份额011013,C份额011014)将于4月15日正式发行。该基金是一只明确聚焦大消费赛道的主题基金,作为股票型基金,该基金的股票投资比例为基金资产的80%-95%,其中投资于基金持仓比例最高的前30只消费主题的上市公司股票资产的比例不低于非现金基金资产的80%。

据杨建华透露,该基金将重点关注为大众基本消费、品质消费等多层次消费需求提供优质产品和服务的公司,行业主要分布在主要消费、可选消费和新兴消费三大细分领域。

之所以选择在当前时点发行新基金,杨建华解释称,经历了近两个月的持续回调后,核心资产的高估值风险得到了一定程度的释放。伴随上市公司2020年报、一季报披露期的到来,新基金或迎来较好的建仓时机。

长城基金副总经理、投资总监、投资部总经理、基金经理 杨建华

以下为专访实录:

问题1、您从2001年就进入长城基金管理公司,2004年开始担任基金经理,至今累计担任基金经理的时间已经超过16年,可以说经验非常丰富。请谈谈您过往的投研经历和投资体会。

杨建华:我目前管理的基金有四只,其中长城久泰沪深300指数基金是我管理最早的一只基金,迄今已有近17年的时间,我也是行业中连续管理一只基金时间最长的基金经理之一。其他三只都是混合型的主动权益基金,应该说在管理期间还是给投资者带来了不错的业绩回报。

总结个人从业17年来的经验,我一直秉持价值投资理念:一是赚企业成长的钱:股票投资收益归根结底来自于上市公司的业绩增长,而非股价波动。只有坚持投资那些业绩持续增长的公司,才会持续带来价值的增长。二是赚估值修复的钱:有时市场会受投资者情绪、风险偏好等非理性因素影响,导致优质公司被低估,然而,“真金不怕烈火炼”,一旦市场回归常态,优质公司的价值就会凸显,从而带来股价的上涨。需要注意的是,这种低估有时候会维持较长的时间。因此,这种投资,时机选择非常重要。不要因为便宜就买入,要在导致这种低估的因素出现修正的时候再介入。

至于如何甄选优秀企业,我偏好投资那些商业模式简单、发展路径清晰、盈利可预测的公司。具体标准上,有四个维度比较重要。首先,要看公司在其所处的行业赛道中,是否有鲜明的竞争优势、简单的商业模式和清晰的发展路径;其次,公司的管理层是否足够优秀,是否对行业发展有清醒、深刻的认识和理解,能否带领公司不断前进;第三,从财务指标来分析,企业的经营成果是否得到兑现,关注那些毛利率、净利率、现金流、周转率等指标突出、ROE水平比较高的公司;最后,估值也很重要,虽然我对估值的容忍度在不断提高,但估值不能透支企业太多的未来收益。

总体而言,我坚持自下而上精选个股,长期持有的价值成长风格,在把握宏观走势与行业发展趋势主线的同时,寻找高景气度行业作为赛道,注重分析企业内在价值、不追短期热点,从中挖掘估值不太高的“高性价比”股票并长期持有。

问题2、春节过后,市场风格切换,高估值板块面临回调压力。回顾一季度行情,您如何看待?

杨建华:一季度,虽然春节前国内部分地区出现零星新冠病例,但总体上国内消费持续回暖、出口保持韧性、社融规模高增,经济增长依然强劲。

春节前新基金发行火爆,市场增量资金充沛,核心资产被不断推高。节后美国10年期国债收益率反弹至1.6%以上,引发了市场对于所谓机构抱团股会否重蹈美国上世纪七十年代“漂亮50”泡沫破裂覆辙的争论。高估值的抱团股带动市场快速回调。而受益于恢复良好的经济基本面以及大宗商品价格的上涨,估值水平更低的顺周期板块叠加碳中和题材在一季度表现强劲。

我们认为,节后核心资产或者称之为抱团股调整的主要原因是估值过高,叠加短期上涨过快。部分个股估值与其对应的成长性相比的确过于昂贵,出现调整是非常合乎逻辑的,只是调整的时间节点难以预测,也难以把握。美债收益率上升、国内货币政策收紧预期、疫情的反复等都只是触发因素。

对于此轮调整,我认为是阶段性调整。股票总是此消彼长,总有性价比逆转的时期,而所有的投资都是要衡量性价比和投资回报的吸引力。等股票有吸引力时,资金就会重新回来,这非常正常。

问题3、近期股市回调,不少投资者在A股市场处于市场底部时选择赎回基金,甚至对新基金的认购激情也随之降低。您对该类投资者有何建议?

杨建华:基金投资应坚持长期主义,建议投资者不要过于关注短期波动。面对波动,要调整好心态,波动既是权益市场的特征,也是权益市场的主要收益来源之一,短期的市场波动并不影响权益投资的长期价值。频繁的赎回操作,尤其是在市场底部选择赎回反而会导致出现“基金赚钱基民不赚钱”现象的发生。

“别人贪婪的时候我恐惧,别人恐惧的时候我贪婪”,基金投资有时需要一点逆向思维。市场火热时往往是市场的阶段性高点,而市场恐慌时又往往是市场的低点,这时反而是入市的好时机。

问题4、您目前在管的长城核心优势混合(007047)去年净值实现翻倍,长城品牌优选混合去年收益率也超过70%。从季报持股来看,您掌舵的主动管理型混基去年基本都持有贵州茅台、五粮液、泸州老窖等白酒类个股。对于白酒股的投资机会,目前市场上出现了一些分歧,站在当前时点,您认为白酒板块的估值如何?是否已调整到位?

杨建华:农历新年以来,白酒板块持续调整,截止到目前,一线白酒的估值已经回调到40倍左右,二三线的白酒估值更低。我们认为,在当前这个时点,这些优质公司的估值总体上仍处于合理但偏贵的水平。但是,在目前总体偏低的利率环境下,宏观经济基本面和相关上市公司基本面依旧强劲,期待着这些优质公司估值调整到合理甚至偏低的水平是不现实的。只要这些公司的经营不发生大的变化,行业地位、竞争优势能够维持甚至不断强化,估值维持在相对偏贵的水平可能成为一种常态。这些公司也难以再现“漂亮50”泡沫破裂后股价的长期低迷。我们认为,在经历了阶段性的回调之后,考虑到未来较难出现极端的扰动因素,从中线看,当前或迎来可布局的窗口期。

从长期看,这几年国内白酒行业结构分化显著,一方面消费向品牌白酒企业集中,知名品牌白酒的消费量是上升的;另一方面受消费升级的带动,高端白酒的价格越来越高,次高端、大众光瓶酒的价格带也在不断上移,这和这些年国内经济的持续健康发展密不可分。相信只要宏观经济保持目前的良好态势,人们对美好生活的追求就不会停止,国内包括白酒在内的消费升级就不会止步。从这个角度看,行业的景气度会维持较长时间,具备一定的长期布局价值。

问题5、为何选择在当前时点发行新产品?与此前您管理的公募基金相比,新产品是否有差异化特色?

杨建华:经历了近两个月的持续回调后,核心资产的高估值风险得到了一定程度的释放。伴随上市公司2020年报、一季报披露期的到来,新基金或迎来较好的建仓时机。

长城消费30是一只明确聚焦大消费赛道的主题基金,作为股票型基金,该基金的股票投资比例为基金资产的80%-95%,其中投资于基金持仓比例最高的前30只消费主题的上市公司股票资产的比例不低于非现金基金资产的80%。该基金主要关注为大众基本消费、品质消费等多层次消费需求提供优质产品和服务的公司,行业主要分布在主要消费、可选消费和新兴消费三大细分领域。

问题6、展望二季度及下半年,您对市场的整体判断是什么?影响市场运行逻辑的最主要因素是什么?新基金成立后将重点关注哪些板块?

杨建华:展望2021年,我们判断,尽管新冠疫情还可能有所反复,但是国内由于防控措施有力、防控经验日益丰富、新冠疫苗加快普及,疫情防控步入常态化阶段,预期再次大流行的可能性非常低。应对疫情的非常态化措施会逐步退出,国内经济逐步恢复常态化是大概率事件,经济增长有望恢复到合理的增长区间,由于基数效应,表观增速可能更高。对海外市场,我们认为随着美国新一届政府和各国政府对疫情防控的重视程度提高以及疫苗的加快普及,抗击疫情最艰难的时候已经过去。疫情缓解后,各种应急的货币、财政政策也将有步骤地退出。但是在此之前,美国及全球其他主要经济体宽松的货币政策和积极的财政政策还会延续,因此全球流动性仍然有望维持相对宽松的局面。

我们对国内资本市场的中长期看法没有发生改变。资本市场的市场化、专业化、法制化、国际化的制度化建设会持续推进。随着注册制更广泛实施,退市力度不断加强,退市标准更加市场化,海外优质公司回归,资本市场将进入优胜劣汰的良性循环中。我们对国内权益市场的长期发展充满信心。

展望二季度,我们认为市场将维持震荡格局,进入等待政策进一步明朗的观察期。目前从投资性价比看,顺周期个股由于业绩恢复良好,性价比较为突出,短期看仍有进一步表现的空间。成长股方面,尽管整体估值仍然偏贵,但我们看好各行业龙头公司的进一步表现,优质成长个股进入了大有可为的区间。

选股思路方面,我国仍处于加快构建新发展格局,深入实施高质量发展的进程中,因此,消费升级、产业升级的大趋势仍未改变,其中孕育的投资机会仍然值得重点关注。延续这两大主线,我们认为,更好、更有质量的发展将在上市公司的经营中得到体现。把握企业的核心价值、关注企业的核心竞争能力,挖掘在中国增长方式转变过程中能够最终胜出的公司是未来获取更好的投资收益的关键。我们将关注具有品牌优势的核心消费品公司,具有创新能力、依赖差异化、技术创新不断满足(甚至创造)消费者新的需求的创新类公司,以及具备全球竞争优势并有望从中国走向世界的国际化公司。

问题7、当前时点,上市公司2020年年报正值披露期,2021年一季报也将披露,对于年报和一季报,您会重点关注哪些方面的内容?

杨建华:每年的年报、季报披露期都是投资者最为关心的时刻,这也是我们根据业绩披露情况验证各行业景气度的重要时点。那些估值处于合理区间、业绩符合或超预期的行业或上市公司,将成为下一个阶段重点关注的阿尔法来源。我们比较关心的是一季度的业绩情况,但今年会有些特殊。受疫情因素影响,去年的业绩基数较低,导致今年的业绩表观增速会普遍偏高。如果仅是同比去年,我们认为意义不大,我们更关注与2019年同期业绩的比较。

问题8、由于2019年与2020年公募基金赚钱效益显著,吸引了不少投资者跑步入场,对于投资经验还不太丰富的新入场投资者,您有哪些建议?

杨建华:新入场的投资者,在投资之前应对收益有一个合理的预期,期望一次投资就实现财富自由是不现实的。同时对于亏损也要评估好自己的承受能力,挑选出能够匹配自己风险承受能力的基金类型和投资方式。

其次,新投资者切忌盲目买入。在买入基金之前要多做功课,详细研究基金经理的投资理念和操作风格,分析产品的投资价值和市场形势,否则很容易走上亏损的道路。

再次,面对市场波动时要有良好的心态和逆向思维。投资是反人性的,切忌追涨杀跌,在市场低估的时候适当进取,在狂热的时候保持谨慎才能赚到钱。为了保持良好的心态,建议投资者要用闲钱理财。