【方证视点】“茅”股每天一跳 不改大盘趋势——0414

来源:伟哥论市

核心观点

跌出来的机会,涨出来的风险,是今年行情主要特征,追高易套,杀跌易损,是近期盘口主要特征,买跌不追高是防守反击的投资策略。

盘面分析

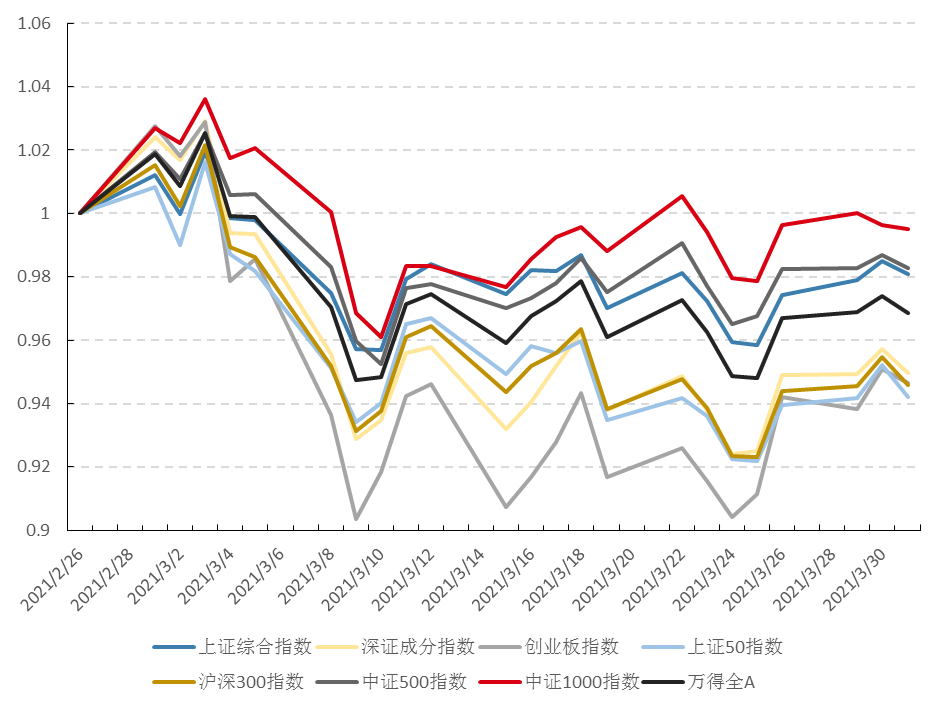

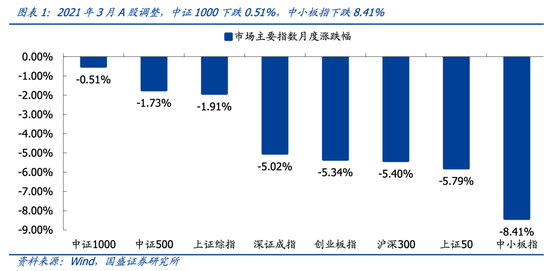

外有隔夜美股收跌影响,内有社融与M2增速双双回落影响,周二大盘高开低走,午后加速下行,最终大盘以下跌0.48%收盘,创业板上涨0.84%,两市成交量较前一交易日减少13.44%,这表明前期抱团股的杀跌动力有所减缓,指数出现了分化走势,场外资金观望情绪浓厚,场内资金频繁调仓,市场情绪位于低点,信心仍旧向下。

量能有所减少,个股活跃度降低,市场分化减少,当日61家个股涨停,有66家个股涨幅在10%涨停板之上,当日有32家个股跌停,有38家个股跌幅在10%跌停板之上,涨幅超过5%个股有125家,跌幅超过5%的个股有201家,个股普跌。当日涨幅较高的为农业、数字货币、医疗等,当日跌幅较深的为餐饮旅游、电力、稀土、钢铁、煤炭等,碳中和板块全线回调,钢铁、煤炭、电力等涨幅过高板块弱势回调。量能有所减少,赚钱效应减少,亏钱效应增加,杀跌动力减缓,大小指数分化,资金高低切换,是周二盘面主要特征。

技术面分析

从技术上看,周一大盘小幅高开后围绕前一交易日收盘点位反复震荡,午后一路下行,尾盘略有回升,并呈价跌量缩态势(沪市价跌量缩,深市价涨量缩),3400点失守,中短期均线拐头向下空头排列,叠加日线SKD指标空头强化,短线大盘盘中仍有回调压力,但价跌量缩的量价关系,市场杀跌动力不足,加之技术上的严重超卖,短线盘中回调空间有限,甚至走出反弹走势。

分时图技术指标显示,5分钟MACD指标、SKD指标连续底背离,15分钟MACD指标、SKD指标底背离,且皆即将金叉,30分钟SKD指标底背离,60分钟SKD指标底背离,盘中有较强的反弹要求。

上证50价跌量缩,5日线反压,日线MACD指标死叉,日线SKD指标空头强化,盘中还有回调压力,但再创新低后,MACD指标将底背离,制约了其回调空间。但短期指数仍受均线压力,难以立即反弹。

创业板价涨量缩,5日线、30日线得而复失,10日线反压20日线收复,k线组合为“指南针”形态,短线还有反弹要求。

综合技术分析,我们认为,近三日的 K线组合与3月23、24、25日的K线组合有相似之处,昨两市成交量也与3月25日基本相同,短线大盘有望走出反弹走势,大盘震荡盘升的波浪式上涨方式仍未改变。

基本面分析

尽管受国内经济复苏较为强劲,实体经济对信贷需求继续保持强劲态势影响,加之春节因素,3月社融规模增量较2月增加95.32%,其中实体经济贷款余额增速同比增长13%,是推动3月社融规模增量环比大幅回升的主要动力,但社融规模增量还是低于1月的5.17万亿,未超出市场3.6万亿的预期。造成3月社融增速重新回落到12.3%的内在原因是非标及表外票据融资拖累所致,形成表内信贷强、表外融资弱的格局。我们认为,在“资本扩张”的经济新周期下,信用从“扩张”转向“收缩”势在必行,未来社融增速逐步渐进式回落是大趋势。

受基数效应影响,3月M2增速为9.4%,较2月回落0.7个百分点,低于市场预期,M1增速为7.1%,较2月回落0.3个百分点,也低于市场预期,但若剔除基数效应,则M1、M2基本维持动态稳定态势。M1-M2的环比回升0.4,意味着负剪刀差重新缩窄,这表明企业经营经营状况在改善,企业经营的流动性重新回升,企业经营活力得到增加,做为股市流动性的先行指标,预示着A股市场在得到改善,这是3月A股市场能够探底回升的关键。

3月社融增速不及预期,或许是确认了货币政策拐点。从今年信贷结构看,实体经济的表内贷款增速依旧保持,不会出现向下拐点,那么货币政策拐点到底影响到楼市流动性,还是股市流动性。我们的观点十分明确,货币政策即便出现拐点,但不会“急转弯”,政策拐点引发的流动性变化,影响的房地产市场流动性,不会影响到A股市场流动性,内在原因如下:

其一、今年以来,国家对房地产市场监管力度加大,尤其是对信贷资金违规流向房地产市场进行釜底抽薪式的严格监管。3月26日,银保监会、住房和城乡建设部、人民银行联合发布《关于防止经营用途贷款违规流入房地产领域的通知》,其中借款人资质核查、信贷需求审核、贷款期限管理、抵押物管理等方面提出严格要求。我们基本可以得出这样结论,房地产严监管政策叠加货币政策拐点将导致房贷增速规模下降,严重影响房地产市场流动性,甚至可能会拖累M2增速环比继续回落。

其二、中国经济已步入新周期,新的经济周期特征是“资本扩张”推动的技术进步,并通过供给侧改革,实现供给推动需求的局面,形成新的消费升级,进而实现经济“大的内循环”,A股市场正在成为政策的“蓄水池”,正如监管层所言“促进居民储蓄向投资转化”,这意味着货币政策不再成为左右A股市场流动性的关键,居民储蓄资金正在成为A股市场的源头水,仍以货币政策来研判A股市场流动性的是“路径依赖”,以货币政策拐点是否出现来确定A股走势是“杞人忧天”,况且宽松的货币政策早已退出,并非今年才退出。所以,社融增速的拐点虽出现,但却不是A股市场流动性的拐点。

我们注意到,尽管3月社融数据不及预期,但各期Shibor利率并未因此而走高,相反还在继续回落之中,尤其是代表中长期资金利率走势的3M期及1Y期利率还在继续回落,并未出现拐头迹象,资金利率依旧呈现趋势性回落态势,这意味着市场流动性处于较为充沛态势,并未如市场所预期的那样出现偏紧态势。我们认为,不能因社融增速回落而轻言市场流动性将偏紧,更不能因社融增速回落而轻言A股市场将趋势性回落,A股市场的走势自有其内在规律性,近期大盘的回落与货币政策是否出现拐点无关,而与市场结构性杀估值有关。

我们一直强调,从历史规律看,4月一直是A股市场投资淡季,既有年报公布,也有一季报公布,此时市场风险偏好较低,大盘走势较为低迷,难有上佳表现,同时A股市场存在结构性风险释放问题,市场消息面稍有风吹草动或业绩不达预期,个股股价就会大幅波动,即便是业绩超预期,也会出现利好兑现股价高开低走现象,反之也会出现结构性利空出尽就是利好的结构性投资机会,即部分个股尽管业绩不佳,但因自身题材站在“风口”上而受到资金追捧,股价基本上是低开高走。

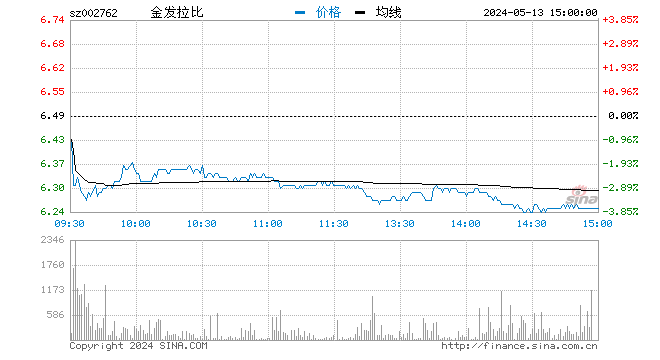

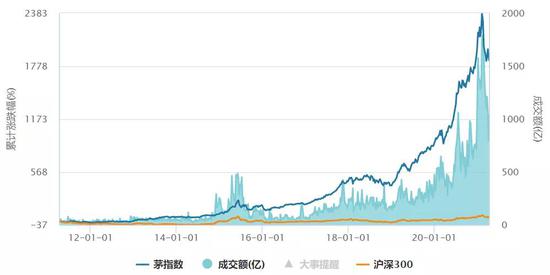

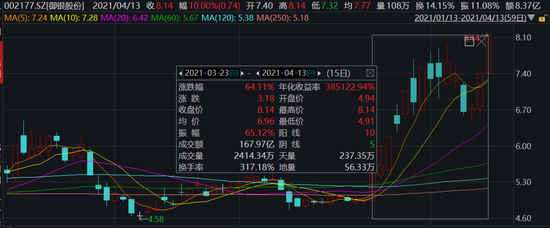

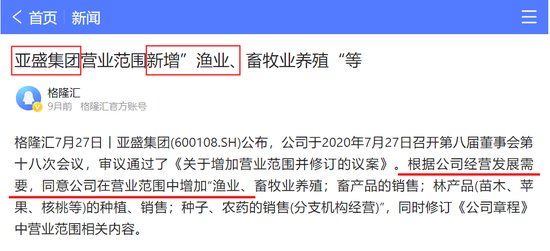

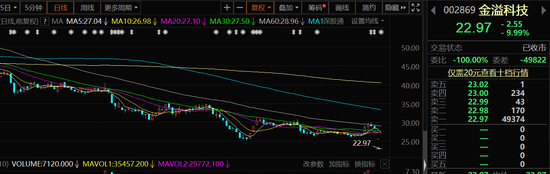

尽管“茅”股经过牛年伊始的大幅杀跌,“茅”股指数基本回调到位,但由于“茅”股股价在之前都连创历史新高,股价累积涨幅巨大,获利空间极为丰厚,当股价趋势出现反转之后,消息面变化及业绩问题都会成为“茅”股走势的决定性因素,“茅”股之间出现严重的分化走势,既有业绩超预期的强劲反弹,也有业绩证伪式杀跌,更有利用业绩好于预期的高开低走式出逃走势,甚至消息面的风吹草动,也成为股价大幅回落的动力,4月以来,“茅”股中基本是每天有一只个股股价因这样或那样原因而大幅跳水,打击了市场对“茅”股的信心,更是影响了大盘走势,这是大盘近期连续回调的主要因素之一。

我们一直强调,今年是中低价股的投资机会,高价股存在杀估值问题,“茅”股之所以出现每天有一只个股跌停现象,重要的原因之一就是股价高及估值高,任何消息面都会给机构资金创造出杀跌的理由,更给了机构资金获利出逃的空间。相反,中低价股至少在股价下限上有利封杀的空间,只要股价有反转的理由,估值有提升的空间,都会受到资金追捧,这就是我们为什么提出今年投资机会在中低价股的原因所在。

操作策略

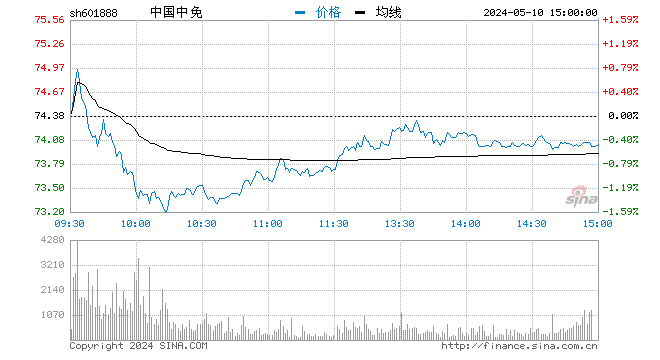

昨受个别“茅”股股价盘中大幅跳水至跌停影响,本表现相对强势的“茅”股瞬间走弱,让一直盘中弱势整理的大盘盘中跳水,3400点关口最终失守。我们认为,短线大盘缩量较快,继续杀跌的动力不足,“三连阴”走势也造成的技术性超卖,加之大盘近三日K线组合形态与3月23日、3月24日及3月25日相似,短线大盘有望走出反弹走势,大盘波浪式震荡盘升走势的趋势不因短线大盘回调而改变。

周一北上资金净流入约43亿,其中沪市净流入超42亿,深市净流入约0.7亿,昨北上资金净流入约84亿,为近期流入幅度最高,其中沪市净流入约26亿,深市净流入约58亿,这说明北上资金抄底A股力度在加大。跌出来的机会,涨出来的风险,是今年行情主要特征,追高易套,杀跌易损,是近期盘口主要特征,买跌不追高是防守反击的投资策略。操作上,自上而下择股,逢低关注券商、“碳中和”概念、新能源、国企改革概念、“中字头”股及高成长的中低价股,对旧“核心资产”股继续持观望态度,坚决回避退市风险股。

择时模拟股票组合

图表1:2020模拟股票组合

代码

简称

前日收益

所属行业

515280.SH

银行龙头ETF

-0.55%

银行

515250.SH

智能汽车ETF

-0.11%

汽车

164908.OF

交银中证环境治理

-0.90%

环保

601117.SH

中国化学

-2.81%

建筑

600926.SH

杭州银行

-0.83%

银行

600908.SH

无锡银行

-1.82%

银行

600030.SH

中信证券

0.30%

券商

300053.SZ

欧比特

0.36%

电子

688599.SH

天合光能

-1.82%

光伏

603359.SH

东珠生态

-0.54%

环保

300590.SZ

移为通信

-0.69%

通信

002196.SZ

方正电机

0.73%

电气设备

600292.SH

远达环保

3.40%

公用事业

数据来源:方正证券研究所 WIND资讯

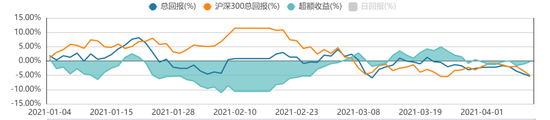

图表2:组合相对沪深300收益图

数据来源:方正证券研究所 WIND资讯

风险提示:本报告基于技术分析和近期重要市场信息做出的综合判断,不构成投资建议,市场可能发生异于预期的重大变化。

扫二维码,3分钟极速开户>>