参与大宗交易和定增已成为机构建仓的重要方式。今年以来基金公司参与定增认购总额超过330亿元,接近去年全年的40%;买方营业部为机构的大宗交易成交金额超过530亿元,较去年同期增长超过41%。

在基金定期报告中,越来越多的基金经理也开始谈及上述两种建仓方式。不过,在震荡的市场环境中,机构虽然享受了一定的折扣,但多数基金经理目前并未享受到胜利的果实。具体来看,机构为买方的大宗交易中,截至4月9日收盘,六成以上当前浮亏;今年以来增发上市的所有股票较定增价均处于折价状态。

六成以上大宗交易浮亏

首先,从大宗交易来看,截至4月11日,今年以来买方营业部为机构的大宗交易共发生1621笔,成交金额合计为530.11亿元,无论是成交笔数还是金额较去年同期均所有增加。

具体来看,去年同期(2020年1月1日-2020年4月11日),买方营业部为机构的大宗交易共发生1576笔,成交金额为374.65亿元。

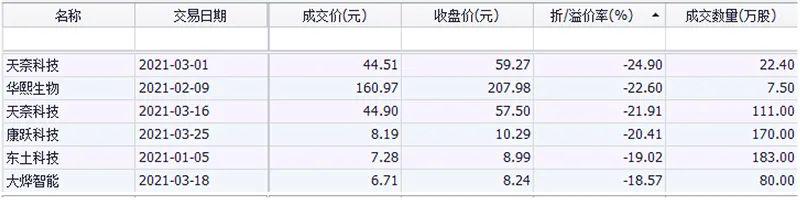

不过,在今年机构买入的1621笔大宗交易中,合计1050笔大宗交易当前是浮亏状态,其中,3月1日、3月16日天奈科技发生的两笔大宗交易当前浮亏均超过20%,2月9日,华熙生物发生的一笔大宗交易浮亏也超过20%。

即使是浮盈状态,机构收获也颇为有限。机构买入的大宗交易中当前浮盈超过1%的只有32笔,1月19日贵州茅台发生的大宗交易当前浮盈最多,接近6%。

虽然参与大宗交易的具体机构名称无法得知,但从近期披露的基金2020年年报来看,不少明星基金经理去年参与的大宗交易目前也是浮亏状态。

例如,谢治宇管理的兴全合宜借助大宗交易加仓了90万股的华海药业,彼时的认购价格为32.5元,华海药业最新收盘价为19.76元,这笔大宗交易将于4月20日解禁。

类似的还有,傅鹏博管理的睿远成长价值参与的三诺生物的大宗交易也即将解禁,睿远成长价值认购了200万股,彼时的认购价格为37.31亿元,三诺生物最新收盘价为30.49元。

今年增发上市股票均浮亏

和大宗交易颇为相似的是,今年机构参与上市公司的定增热情也颇为高涨。以增发公告日作为统计标准,数据显示,截至4月11日,今年以来共有53家基金公司参与上市公司定增,认购总金额为332.43亿元,接近去年全年的40%。

不过,从定增股份上市情况来看,和定增价相比,今年以来增发上市的所有股票当前处于浮亏状态,其中,拓普集团、三七互娱当前浮亏超过20%。

多位知名投资人也被套。例如,百亿基金经理杨栋管理的富国低碳新经济、富国清洁能源产业均参与了湘油泵的定增,定增价格为35.96元,湘油泵最新收盘价为32.35元。

类似的还有,华友钴业的定增吸引了兴全基金陈宇、广发基金王明旭、易方达基金陈皓等明星基金经理参与,华友钴业的定增目前浮亏超15%。

采用量化对冲锁定折扣

在基金2020年年报中,多位基金经理也强调了自己通过大宗交易或者定增的方式建仓。嘉实瑞享基金经理张金涛表示,在基金操作上,充分发挥封闭期的优势,积极参与优质企业的定向增发和大宗交易。

华夏磐利基金经理张城源表示,从权益投资角度看,目前定增市场处于比较良性的状态,随着过去一个阶段市场的变化,定增项目股价低于发行价的情况持续增加,这一市场变化造成投资者参与报价的热情有所回落,部分定增项目发行困难,定增项目的折扣仍有扩大的趋势。

并且,在这样的市场环境下,启动发行的定增项目整体质地是比较好的。这对于参与定增的投资者而言,都是较为有利的局面,预计在后续投资者较为理性的市场环境下,定增市场仍会有较好的投资机会。

事实上,在震荡的市场环境下,部分基金公司也推出了定增量化+策略,试图锁定定增组合的折扣收益。以财通基金为例,近期推出了定增量化+策略,该策略是通过定增多票组合叠加“风险配平组合”去模拟沪深300指数,同时投资沪深300股指期货空头,借助资产配置组合进一步平滑传统定增纯多头组合的波动。财通基金量化投资部负责人朱海东认为,“以量化+的方式参与定增、并将其融入资产配置或正在成为主流机构的新选择。”

对于是否可以针对大宗交易推出类似产品,沪上一位基金研究员表示,大宗交易往往是机构私下去谈,很难形成标准化产品,定增则是机构统一参与报价,最终获配一定股份,相对而言更加公开。

扫二维码,3分钟极速开户>>