乐观者的选择 | 开源策略

来源:一凌策略研究

【报告导读】当前抢跑经济下行并无必要,价值类周期股正进入全面优势区间。从PPI与PPIRM的关系看,仍在制造业盈利改善区间中,并不需要担心上游涨价会出现全局性的负面影响,但产业链中的利润分配正在往上游倾斜。ROE的波动降低与中枢抬升构成了周期股产能价值上升的来源。本轮周期股没有真正意义上的高PE时候,而相对高PE的时候也并无有人买。“低PE时候卖”无从谈起,放心赚业绩的钱。

摘要

1 抢跑经济下行并无必要,周期股进入全面优势区间

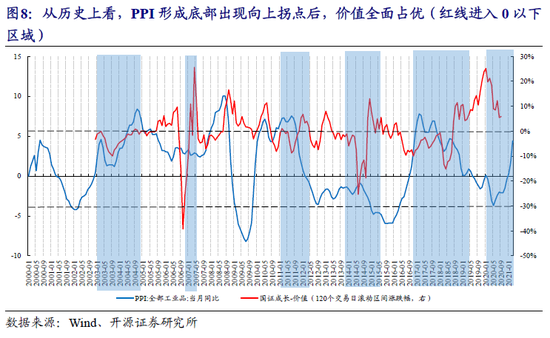

部分投资者认为随着社融回落,应该抢跑经济下行,但实际上社融对于经济的领先关系并不稳定,即使在过去10年以货币信用-基建地产为主导的经济中,这种关系也是在1个季度到1年以上的不稳定存在。在一个经济仍在向上的环境中,抢跑经济下行反而可能会错过收益。如要等待经济重新走弱后的宽松与估值扩张行情,请做好长期准备:过热后可能还有“类滞胀”,衰退开始时所有资产也会经历估值收缩。对于当下市场担心的上游品种价格上行对于中下游价格挤压导致需求下滑的担忧:我们可以参照2016-2017年,PPI与PPIRM增速差收窄初期对应的是PPI与PPIRM增速上行的初期,此时制造业利润总额仍维持较高的增长,而当PPI与PPIRM增速差回落至-1.66%以下时,制造业利润总额增速才开始回落,且PPI的回落滞后于制造业利润总额增速回落一个月。当前12个月滚动的PPI与PPIRM的增速差虽已经开始收窄但仍位于明显正区间,这背后隐含的是:由于下游需求仍在增长,当下的核心矛盾仍然是增量利润在产业链中的向上分配,PPI上行仍未结束。历史关系看,PPI上行指示了周期股(价值)进入相对优势区间,短期难言逆转。

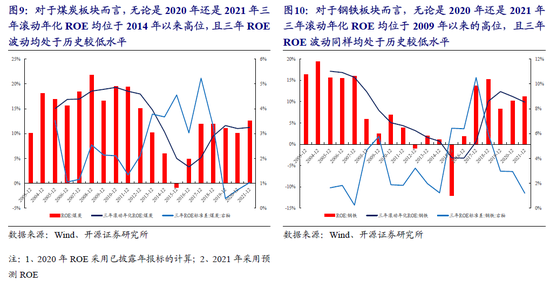

2请勿低PE卖,这次可安心获取周期股盈利的收益

从ROE视角来看,当前煤炭板块和钢铁板块的三年年化ROE分别维持在2014年、2009年以来的高点,且均好于2017年,同时,三年ROE的波动明显减少,处于历史最低水平,这意味着当前以煤炭和钢铁为代表的周期板块正在从“赚一年-亏一年”板块,变成“赚一年-少亏(赚)一年”的板块,提升了ROE中枢,也构成了周期股产能价值上升的重要来源,历史上真正的高PE时刻过去2年并未出现。而从PB角度来看,煤炭和钢铁板块的PB仍处于历史较低水平,明显低于2017年。更有意思的是:当前以钢铁和煤炭为代表的周期板块在过去1年从低PE走向更低的PE过程中,机构投资者也未在“相对高PE”时买入。上述因素指示投资者可以放心获取盈利的收益:相对高PE时没有买入,在当前低PE时买入就不用担心。

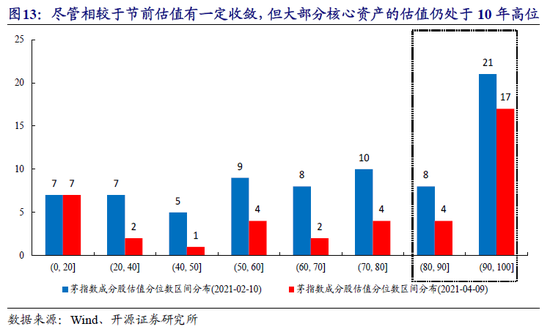

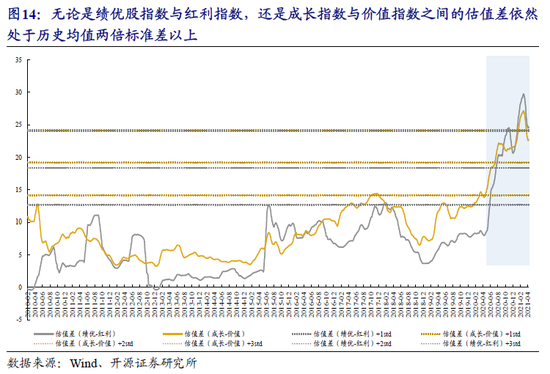

3估值与交易结构仍是部分资产的制约

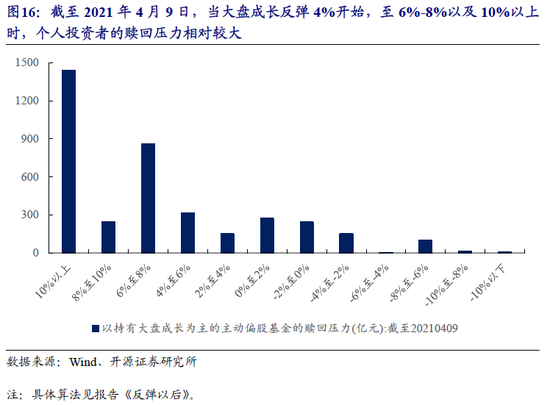

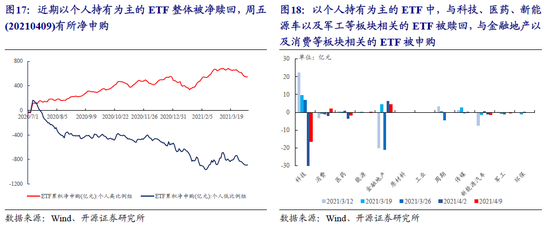

虽然春节以来核心资产经历了一轮较大幅度的调整,但当前大部分核心资产的估值仍处于10年高位,与成长/价值,绩优/红利的估值差也在历史高位。从交易层面看:当前大盘成长板块整体上并未获得外资的青睐甚至正在被卖出;对于基金负债端来看:近期大盘成长板块有所调整,使得我们测算的个人投资者赎回点压力整体上移,赎回压力有所缓解,但要注意一旦大盘成长反弹4%后仍会出现此前反弹中的赎回现象,其中6%是压力较大的区间。对于部分核心资产而言,估值消化与“缩量博弈”仍是较长时间的主线。投资者尽量选择难度更小的方向。

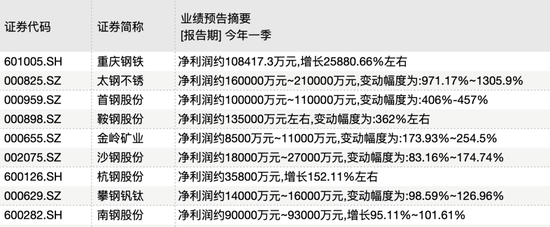

4回归价值:继续关注信号与景气的验证

随着4月将继续迎来2020年年报与2021年一季报的密集披露,我们建议投资者继续关注基本面信号与景气的验证,以更长的历史观去衡量风险与收益在板块中的不均匀分布,以“价值回归”为主线,挖掘市场“新共识”:(1)“碳中和”主线下,传统行业的产能价值将在景气中验证:钢铁、煤炭、铝;(2)2020Q4形成的新共识的验证,银行、化工、机械;(3)低估值修复:建筑,房地产;(4)中小市值中的TMT已经有了挖掘的意义。

风险提示:经济复苏不及预期;测算误差

报告正文

1、 抢跑经济下行并无必要

1.1 社融对于经济的领先关系并不稳定

3月央行对额度管控较为严格,特别是对于经营贷款违规流入楼市、股市的部分,以及部分涉房信贷,3月社融增速相较于2月可能出现明显下滑。随着社融公布在即,部分投资者认为随着社融回落,应该抢跑经济下行。但实际上从历史上看,社融增速一般领先名义GDP增速1-3个季度,这种领先关系并不稳定,而对于实际GDP而言,这种领先关系更弱。投资者诚然可以用过去10年货币信用-基建地产的框架理解市场,坚持经济不存在内生性修复动能,但即使这样,我们发现这种关系也会遇到最多1年以上的对于实际经济增长的时滞。

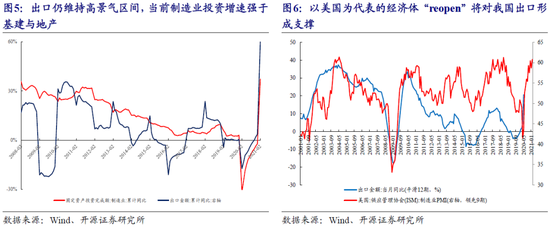

1.2当下经济基本面本身仍具有较强的韧性

对于当前而言,经济基本面本身仍具有较强的韧性:当前PMI仍处于荣枯线以上,即便考虑2020年低基数,2020-2021年2月工业增加值复合增速仍高于往年,地产和基建投资仍具有一定韧性,同时,出口仍维持高景气区间,且当前制造业投资增速强于基建与地产。在报告《没有高PE的买,就不要低PE的卖》中我们提到:一方面,市场对基建、地产投资下滑预期充分,但即使在对这两者维持谨慎假设下,以制造业为主导的其他固定资产投资也会拉动对周期行业的需求增速(建安工程+设备购置)达到6%以上,这超过了2017年。另一方面,出口已经从2020年11月份以来成为经济重要的动能,目前这一动能不仅未出现走弱迹象,反而可能有新的支撑,美国经济接下来的“Reopen”过程可能会对我国出口形成拉动。

经济本身尚在强势区间就直接去抢跑下行,也许会错过较长时间的机遇,甚至面临较大的上行风险。在当前来看,相较于抢跑经济下行,经济本身的韧性和相对便宜的周期类资产更应当被重视。

1.3制造业利润挤压有限,产业链利润向上游转移

当前PPI逐步上行,与此同时我们看到PPIRM同样有较大幅度上行,且增速快于PPI,部分投资者可能认为这将导致制造业利润受到挤压,甚至可能认为当下PMIRM和PPI之间关系预示着上下游无法承受的裂口。但实际上,参照2016-2017年,PPI与PPIRM增速差收窄初期对应的是PPI与PPIRM增速上行的初期(0轴以下),此时制造业利润总额仍维持较高的增长,而随着PPI与PPIRM增速差回落至-1.66%以下时(2017年10月),制造业利润总额增速开始大幅回落,而PPI的回落发生在一个月后,即2017年11月。而当前12个月滚动的PPI与PPIRM的增速差虽然已经开始收窄但仍位于正区间,且两者仍处于0轴下方。其实背后的原因显而易见,尽管中下游毛利率整体受到挤压,但是由于订单数量仍在上升,下游企业仍处在盈利区间,只是增量的利润在全产业链中开始重新分配。尽管可能出现了个别成本上升过快的现象,但根据历史经验看,当前PPI-PPIRM尚在下行初期,更有可能处于制造业利润总额增长的弹性区间,PPI上行仍未结束。

这对于资产定价而言:当前市场正在进入PPI上行和周期股(价值)向上区间,这意味着周期股(价值)板块仍将在未来较长的一段时间内继续占优,短期难言逆转。

2、 变稳定的ROE和低PB:安心获取周期股盈利的收益

近期以钢铁、煤炭为代表的股票板块与其对应的商品价格走势并不相同,甚至出现背离。一定程度上,涨价代表了公司短期盈利的弹性,但是股票背后更多是市场投资者对于公司产能价值的评估。

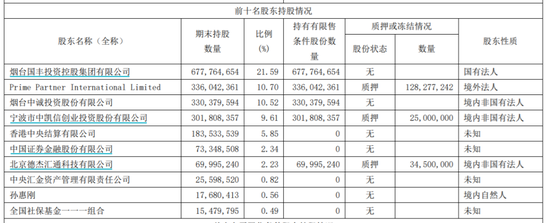

ROE的波动降低与中枢抬升构成了周期股产能价值上升的来源。从ROE视角来看,无论是依据煤炭和钢铁板块中已披露2020年年报的标的还是2021年盈利预测,当前煤炭板块和钢铁板块的三年年化ROE分别维持在2014年、2009年以来的高点,且均好于2017年。三年间ROE的波动明显减少几乎是历史最低水平,:这意味着当前以煤炭和钢铁为代表的周期板块正在从“赚一年-亏一年”板块,相对变成“赚一年-少亏(赚)一年”的板块。ROE的中枢抬升和波动性的降低,让高PE买和低PE卖的策略正在失效。

从PB角度来看,截至2021年4月9日,煤炭和钢铁板块的PB仍处于历史较低水平,明显低于2017年。这意味着当前以煤炭和钢铁为代表的周期板块的产能价值可能并未被市场充分定价。当然,当前的PB估值水平下我们尚不用去讨论估值体系的系统性迁徙,我们想告诉投资者的是:这次至少可以不用担心估值问题,可安心获取周期股盈利的收益。

从交易结构视角看,历史上,机构对于以煤炭和钢铁为代表的周期板块往往会存在“高PE买入,低PE卖出”的现象。而过去2年以钢铁和煤炭为代表的周期板块已经不再具备从高PE走向低PE的特征,而是从低PE走向更低的PE。即使如此,自2020年以来机构对煤炭和钢铁板块的“相对高PE时买入”并未发生,而这背后反映的是押注经济转型与格局改善的资产成为过去全市场投资者的主流组合,而投资者更倾向于作“经济下行”的判断。本就没有历史上的高PE,也没有历史上的大量买入,更不应该纠结低PE卖的问题。

3、 估值与交易结构仍对部分核心资产形成制约

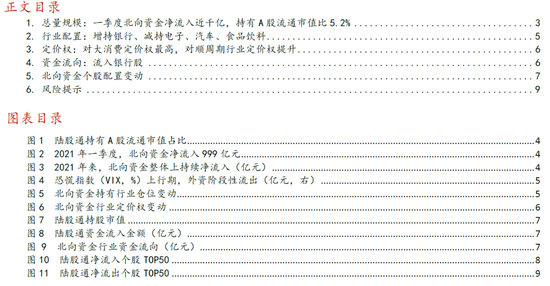

3.1 前期核心资产估值仍处高位,北上正在选择不断卖出

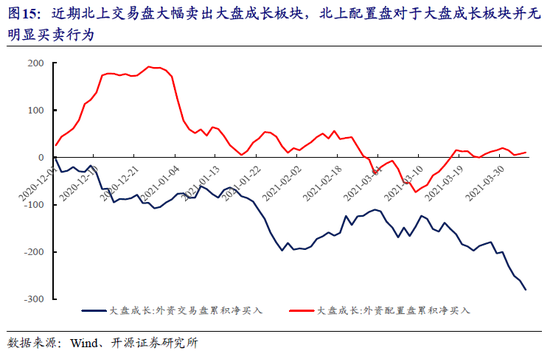

虽然春节以来核心资产经历了一轮较大幅度的调整,但当前大部分核心资产的估值仍处于10年高位,与价值板块的估值差仍不容忽视。可以看到的是,北上投资者中,北上交易盘在不断卖出大盘成长板块,而偏长线的北上配置盘对于大盘成长板块整体上看并无明显买卖行为,这意味着当前大盘成长板块整体上并未获得外资的青睐甚至正在被卖出,这也将构成大盘成长未来一段时间在交易结构层面的“隐患”,核心资产也将逐步分化。

3.2 市场仍处于“负反馈”阶段,个人赎回压力仍在未来上涨中

随着本周(20210406-20210409)大盘成长板块有所调整,压力相对较大的个人投资者赎回点整体上移:6%-8%(1439.54亿元),10%以上(856.78亿元)。对于个人投资者而言,随着市场逐步调整,个人投资者赎回有所放缓,周五(20210409)有所“抄底”。从买入方向来看,个人投资者主要申购与金融地产以及消费板块相关的基金,这意味着个人投资者在正在认同金融地产板块的价值,同时小幅“抄底”调整较多的消费板块。但这并不意味着大盘成长板块机会的到来,相反,当前市场仍处于“负反馈”阶段,个人投资者赎回的压力仍在未来上涨中。

4、 回归价值:继续关注信号与景气的验证

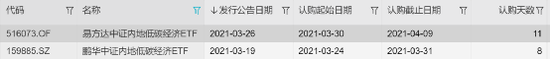

在一个景气正在回升的经济场景中,投资组合直接为下一场景(类滞胀)甚至是下下一场景作准备(衰退)是得不偿失的:PPI与PPIRM之差才刚刚收敛,同时PPI与PPIRM仍处于底部,这对应的是2016-2017年制造业盈利的上升期,利润仍在往上游分配,短期价值风格难言逆转。随着4月将继续迎来2020年年报与2021年一季报的密集披露,我们建议投资者继续关注基本面信号与景气的验证,以更长的历史观去衡量风险与收益在板块中的不均匀分布,以“价值回归”为主线,挖掘市场“新共识”:(1)“碳中和”主线下,传统行业的产能价值正在提升,本就没有高PE的买,也不用担心低PE应该卖,可以放心赚业绩的钱:钢铁、煤炭、铝;(2)2020Q4形成的新共识的验证,银行、机械、化工;(3)低估值修复:建筑,房地产;(4)中小市值中的TMT已经有了挖掘的意义。

5.风险提示经济复苏不及预期;测算误差

扫二维码,3分钟极速开户>>