来源:中融财富

基金年报刚刚披露完毕,作为最规范、最透明的行业之一,公募基金的信息披露里其实藏着不少“宝藏”。

按照《公开募集证券投资基金信息披露管理办法》,基金管理人应当在每年结束之日起三个月内,编制完成基金年度报告,将年度报告登载在网站上,并将年度报告提示性公告登载在指定报刊上。基金年度报告中的财务会计报告应当经过具有正确、期货相关业务资格的会计师事务所审计。

相比季报,年报的时效性肯定要差一些,但披露的信息更全面,今天我们就来划一划重点,看看哪些是值得“挖宝”的重点内容。

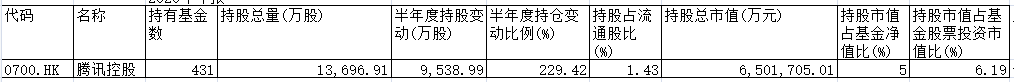

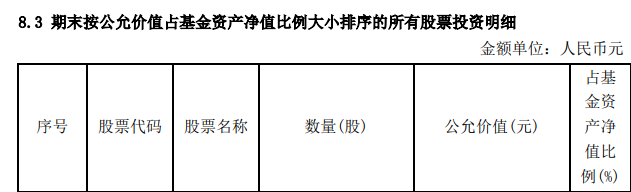

1)投资明细 具体持仓

基金年报里会披露基金持仓的所有个股,这部分可以比较全面地了解基金经理选择股票的风格,持股集中度等等。

2)累计买卖股票

基金年报中披露的累计买卖股票信息,可以为投资者提供一些基金经理过去投资交易的情况,投资者可以关注一下累计买卖最多的几只股票情况,可以了解基金投资的动向情况。

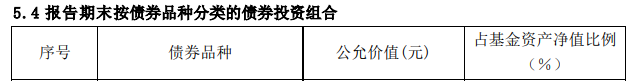

3)各类债券投资的占比,适用于偏债类产品,可以具体看各类债券品种的投资比例,和债券投资明细。

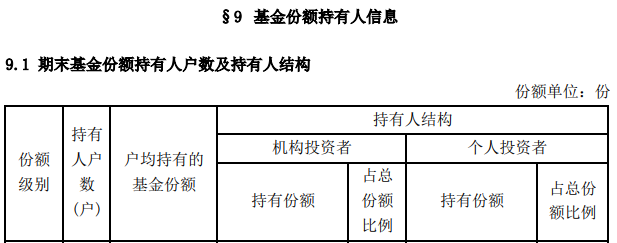

4)基金份额持有人信息

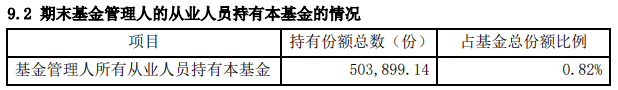

这部分内容只有在中期报告和年报中披露。主要是持有人的相关信息,持有户数、户均持有金额;机构和个人投资者的占比。另外也可以看到基金公司内部持有的情况。

一般来说,机构投资者占比较高,说明受到专业投资者的认可,但基金的规模有可能会大起大落。个人投资者占比高的基金规模会相对稳定。持有的户数越多,也越说明基金的客户基础较好。

基金公司内部持有产品的信息也非常值得关注,这也是专业媒体通常喜欢整理和分析的部分,通常能体现出内部对产品的认可程度。

还有基金公司高管和投研人员持有基金份额的情况,也是很有意思的内容。

5)报告期内基金投资策略和运作分析

重头戏来了!这部分内容是基金经理投资思路的分析总结,在季报中也会有,也是基金经理与投资者文字交流的重要机会,在年报中一般会有更加深入和全面的分享。

以中融产业升级混合为例:

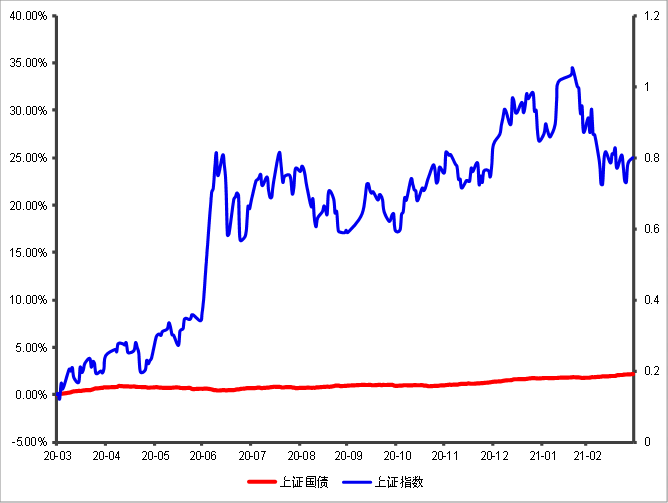

不管是全社会还是权益市场,2020年注定是个非常不平凡的年份,系统性风险事件带来的资产价格波动对投资者情绪构成了不小的挑战。上半年市场充满了对巨大不确定性的恐惧和分歧,风险资产价格进入冬天模式,但转眼到下半年,在单年度创纪录海量的美元印钞量的助推之下,以权益资产、比特币等为代表的风险资产则迎来丰收的秋季,市场也在高涨热情中对很多方向形成乐观的共识。这种季度时间维度的乐观与悲观、偏见与共识的快速急剧切换,无疑增加了多数人在市场中犯错的概率;但对有经验的投资人而言,这又提供了很好的机会。2020年的资产价格走势值得每个投资人总结回顾,以更好应对未来可能波动性更大的资本市场。

回顾整个2020年的组合表现,我们既有部分满意,也有错失机会的遗憾,但站在年尾这个时刻,我们仔细评估过往一年的各种变化,想给投资人汇报的是这组看似矛盾的“满意”和“遗憾”,都在事后给我们带来了对未来投资收益的信心,而且最重要的是这种“信心”是来自不平凡的2020年的极端压力测试,含金量更高。

具体而言,我认为的信心来自于三个方面:

1、政府的顶层设计与执行能力。无须多言,在新冠这场难度极大的大考中,中国政府的应对值满分。与2018年市场悲观担心中国的资本外流相反,2020年中国的外商直接投资又创历史新高,这就是全球资金用脚投票的信任,从金融发展史来看这种信任一定会反应在资产溢价。

2、大国的产业纵深。投资者普遍会低估一个14亿人口的经济纵深幅度,但我们欣喜发现正是依靠中国高效、齐全的制造业部门,全社会才能快速应对突然的疫情,并在新一轮全球化中提升份额;我们也看到很多新兴业务模式、业态,也借这轮新变化,快速提升渗透率,成长为大市值公司。这种不同经济领域的纵深画面,在2020年快速、透彻地展现在我们面前,让我们对很多新兴事物都会更乐观。

3、世界级企业的主动经营能力。冬天对企业都是公平的,没有企业会事先计划预备这种系统性风险的应对方案,但只有风险来临之际,才能真正考验企业的组织能力、抗压能力、快速反应能力等等。同样的,我们在2020年也看到很多优秀公司的强大韧性,他们安然度过冬天并很快的适应了新世界,自身的竞争力反而得到更强的巩固。我们认为这种微观经营能力的竞争力是之前普遍被市场低估的,这批优秀的企业家才是中国社会未来最稀缺的资源。

6)管理人对宏观经济、证券市场及行业走势的简要展望

这部分内容在季报中没有,年报和半年报会有,这些信息不仅对持有人有意义,对关注A股市场的投资者都很有参考意义。

还是以中融产业升级混合为例:

展望2021年,市场面临的不确定性还很多,比如疫苗的有效性如何、全球经济的复苏进度和力度如何、金融市场针对性的政策退出进度如何等等,这些同样都是未知的不确定性因素,可能会给市场带来波动。在不确定中,我们当下唯一能把握和坚持的确定,就是要更深刻地考察并理解所关注标的的管理层优质程度。我们不认为波动可以持续创造成长价值,只有稀缺的专注能干的企业家团队,才能不断创造社会价值并转化成企业的商业价值,并最终体现在股票的长期回报率之上。当前我们会比较关注的两个细分方向考察点:

1)企业的信息化、数据化能力,或者是所谓更热门的产业互联网概念。科技本身是个工具,我们看到越来越多的“传统”公司在突破自我,不断与信息化工具融合,进化出新的业态模式,打开市值天花板。这种隐性的数字化经营能力是我们未来评估企业竞争力的一个增量维度。

2)中国广阔的制造业企业。我认为中国的制造业未来投资机会繁多,并大致将其划分成0-1、1-10、10-n的三个不同产业周期位置的投资机会,分别对应进口替代、本土市场全面超越、国际化扩张这三个范畴。很多制造业二级行业都可以对应到上述阶段,我们要做的就是不断评估相应的胜率与赔率,以此构建合适的组合。

风险提示:文章中引用的内容来自基金年报。本文仅供参考,在任何情况下,本文中的信息或所表述的意见均不构成对任何人投资建议。基金投资有风险,投资者在投资前请认真阅读《基金合同》、《招募说明书》等法律文件。在做出投资决策后,基金运营状况与基金净值变化引致的投资风险,由投资人自行负担。