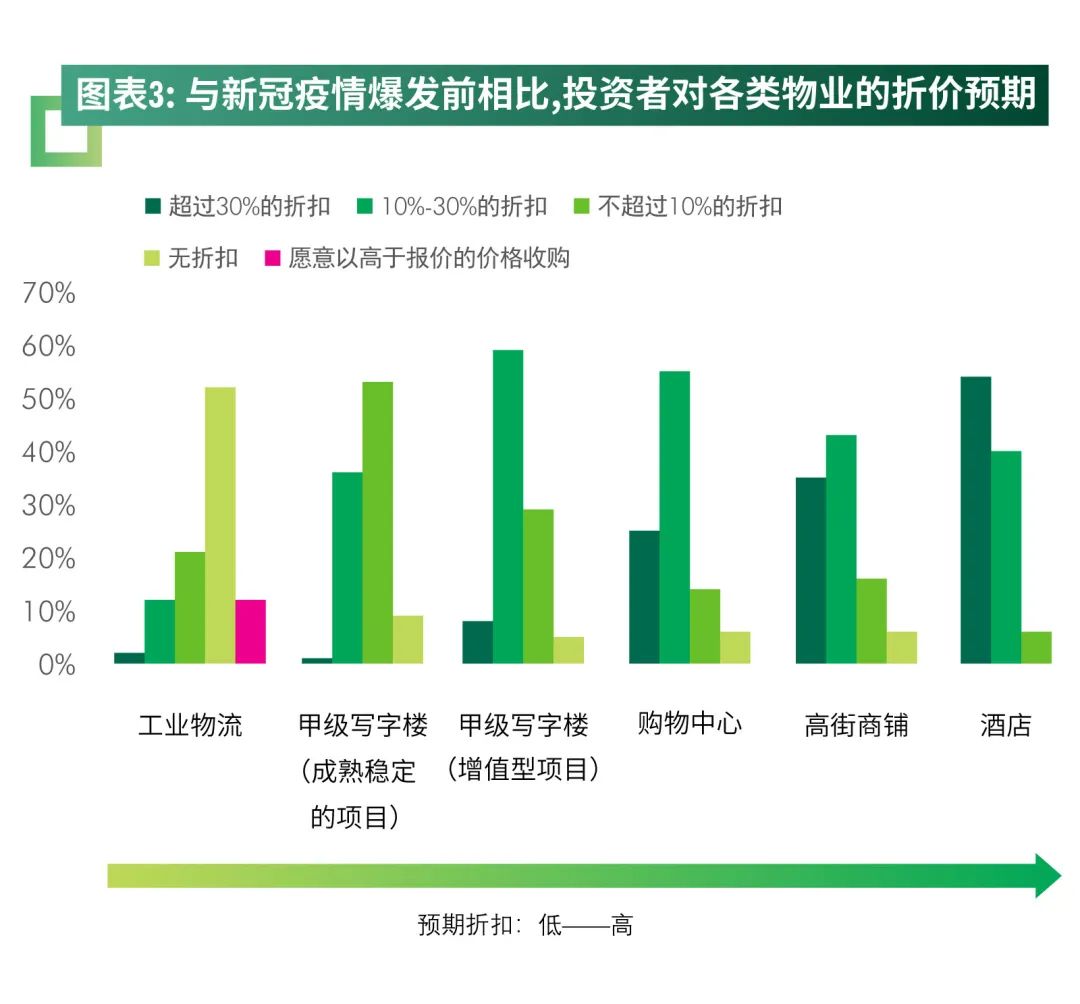

来源:REITs行业研究

产业地产在2020年获得投资者的

高度关注,其交易额逆势攀升

2020年,中国商业地产大宗交易成交额累计1,944亿元人民币,受新冠疫情影响同比下降28%。但其中产业地产相关交易额却逆势上涨,其中,仓储物流的交易额达到194亿元,同比上涨118%;商务园区的交易额达到161亿元,同比上涨59%;作为另类资产的数据中心,其资产交易额更是由2019年的32亿元激增至2020年的100亿元。

产业地产投资在2020年一枝独秀的背后,是其在疫情冲击下极具韧性的租赁表现。以物流市场为例,2020年国内主要城市高标仓库净吸纳量逆势增长近七成,一线及周边卫星城市的租金继续录得2%-5%的增长。从更长远的角度看,“双循环”战略的确立以及疫情所推动的在线经济、生物医药、互联网科技等领域的加速发展意味着仓储物流、冷链、数据中心、产业和科技园区等产业地产的长期增长将成为结构性趋势。

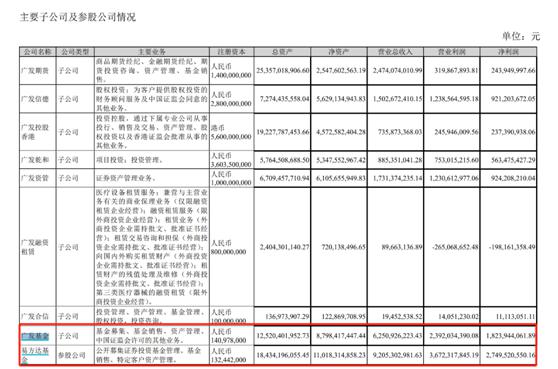

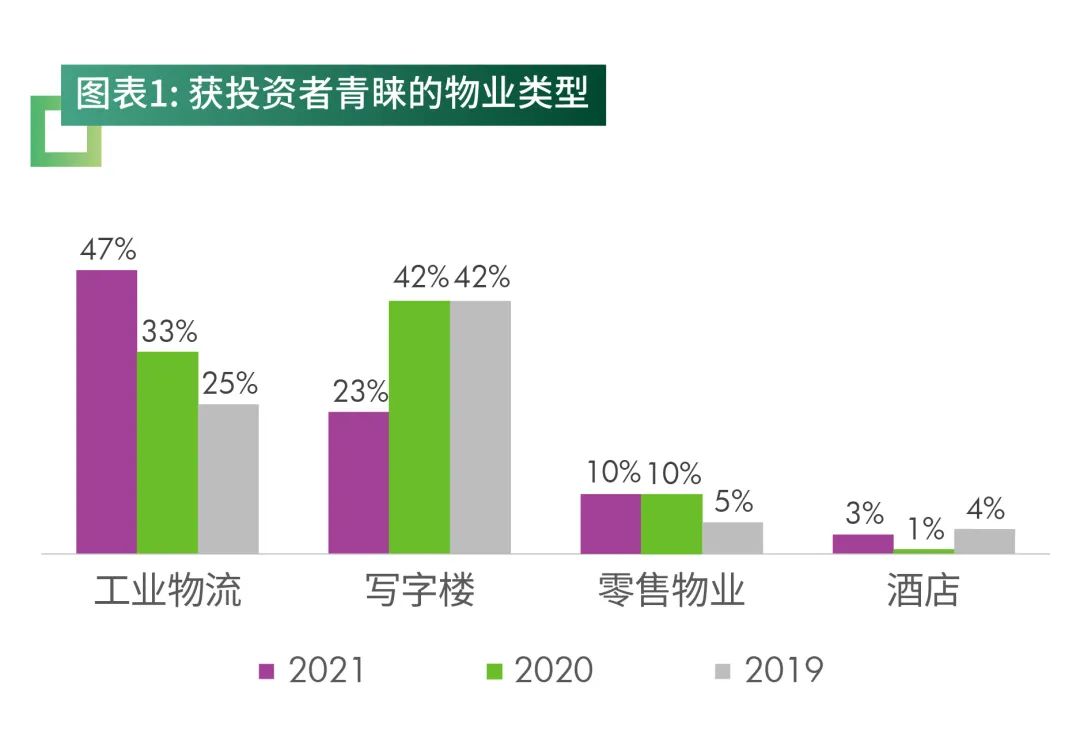

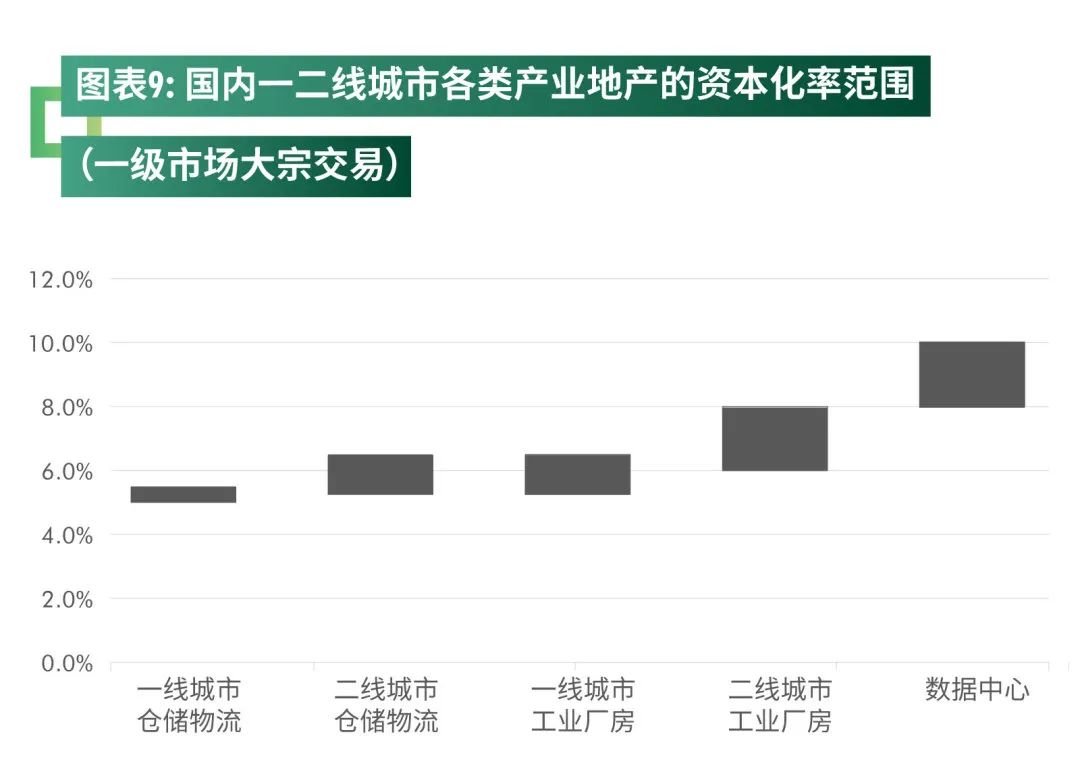

2021年,国内产业地产投资有望继续高歌猛进。根据CBRE世邦魏理仕2021年中国投资者意向调查,工业物流在主流资产类别中的关注度升至第一。与此同时,与中国区相关的物流基金募资在2020年突破108亿美元,占全部与中国区相关的私募基金融资的60%以上。高涨的投资意向和庞大资金的涌入使投资者对于工业物流资产的出价更为积极,有鉴于此,CBRE预计工业物流资产的资本化率将在未来几年大概率走低。

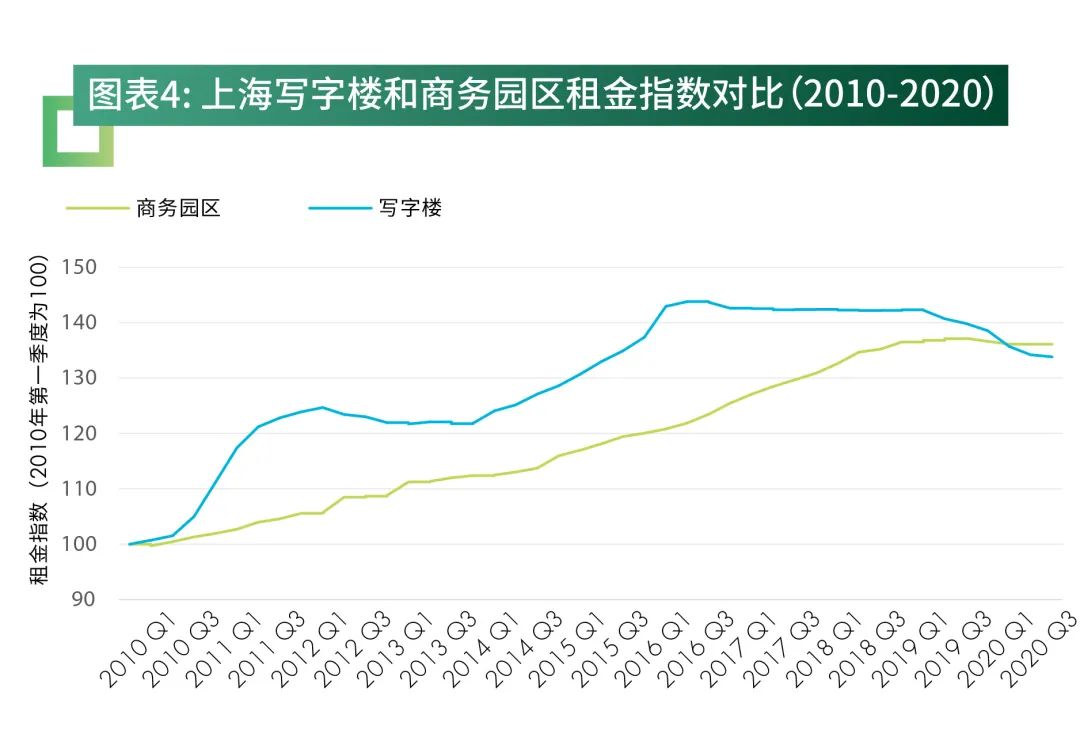

得益于以科技/新媒体/通讯(TMT),医药及生命科学,以及高端制造为主的需求结构,商务园区市场在新冠疫情期间的租金表现稳健。

并且,根据Capital IQ的数据,亚太区TMT和生命科学头部企业不仅在2020年分别实现了约14%和7.5%的收入增长,其收入增长预计在2021年将进一步加快至约17%和13%。快速的收入增长将支持企业在人员招聘和资本开支方面的决策,进一步强化商务园区的租赁基本面,使其成为追求现金收入稳定性的投资者重点关注的资产类别。

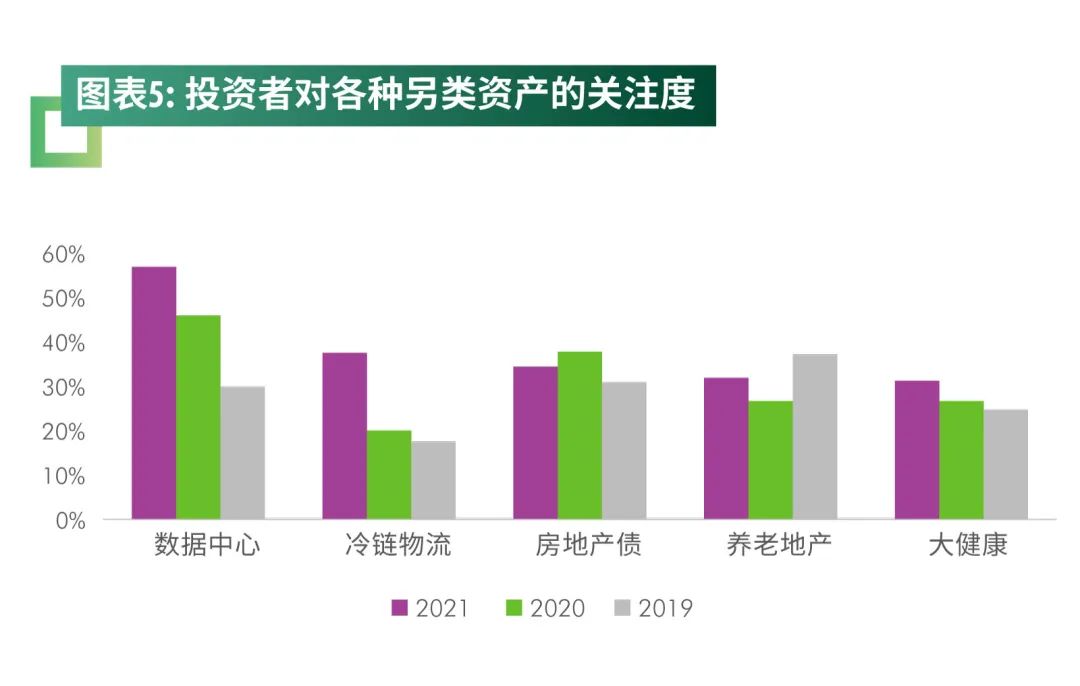

在5G商用、疫情中在线经济和线上消费加速发展、政府大力支持新基建等因素的共同推动下,在我们的投资者意向调查中数据中心和冷链物流的关注度大幅提升,被视为最受青睐的另类资产。

公募REITs蓄势待发,

产业地产投资步入新纪元

2020年4月30日,中国证监会与国家发展改革委共同发布《关于推动基础设施领域不动产投资信托基金(REITs)试点相关工作的通知》,正式启动了基础设施公募REITs的试点工作。作为“新基建”的重要组成部分,产业园区、仓储物流和数据中心被纳入中国公募REITs试点的发行资产类别,从而为投资者创造了新的退出/投资渠道。

公募REITs试点方案得到了投资者的热烈响应。伴随着相关配套措施的不断完善和申报工作的快速推进,首批项目有望在今年上半年落地。据不完全统计,截至2020年底,首创股份、渤海股份、东湖高新、协鑫能科、光环新网等上市公司已公告申报发行基础设施公募REITs的计划,除上述上市公司外,亦有北京、上海、深圳、苏州等地的多个项目计划申报发行基础设施公募REITs。目前来看,大部分的申报项目为经营权类基建项目,但也有不少优质的产业地产项目参与其中。

_

东湖高新

光环新网

拟选取标的资产

武汉软件新城1.1期

产业园项目

中金云网数据中心

资产类别

产业园

数据中心

资产

所在城市

武汉

北京

拟募集规模(亿元)

8.5

57

与高速公路、污水处理等经营权类基建项目显著不同的是,仓储物流、产业园区等产业地产项目拥有其底层资产所有权,伴随租金的增长和入驻企业的增加,除了期间运营收入外,产业园区及仓储物流资产还将不断升值;同时还能够通过资产收购扩大底层资产的规模,而这将为投资者带来除经营收益之外的增值收益。因此,产业地产类项目更具有成熟REITs市场产权清晰、收益稳定、具备增值潜力等特点。

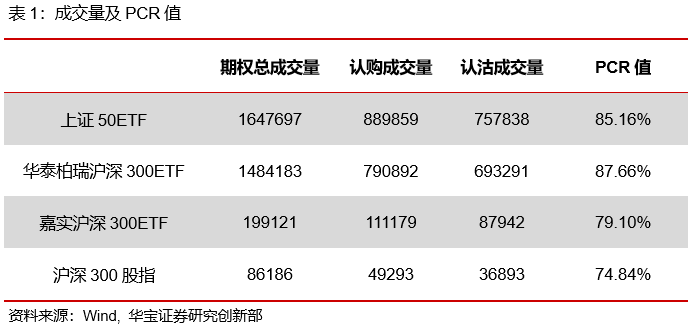

CBRE认为,2021年是国内产业地产公募REITs极佳的发行窗口期,原因在于2020年疫情冲击下产业地产在租赁市场的优越表现令其在二级市场上(REITs市场)十分亮眼。以在新交所上市的公募REITs为例,2020年总回报率排名前5的公募REITs均以另类资产和工业物流作为底层资产。

排名

公募REITs

2020年

总回报率(%)

1

吉宝数据中心房地产信托

38.4

2

星狮物流商产信托

21.4

3

百汇生命产业信托

21.0

4

丰树物流信托

20.5

5

丰树工业信托

16.0

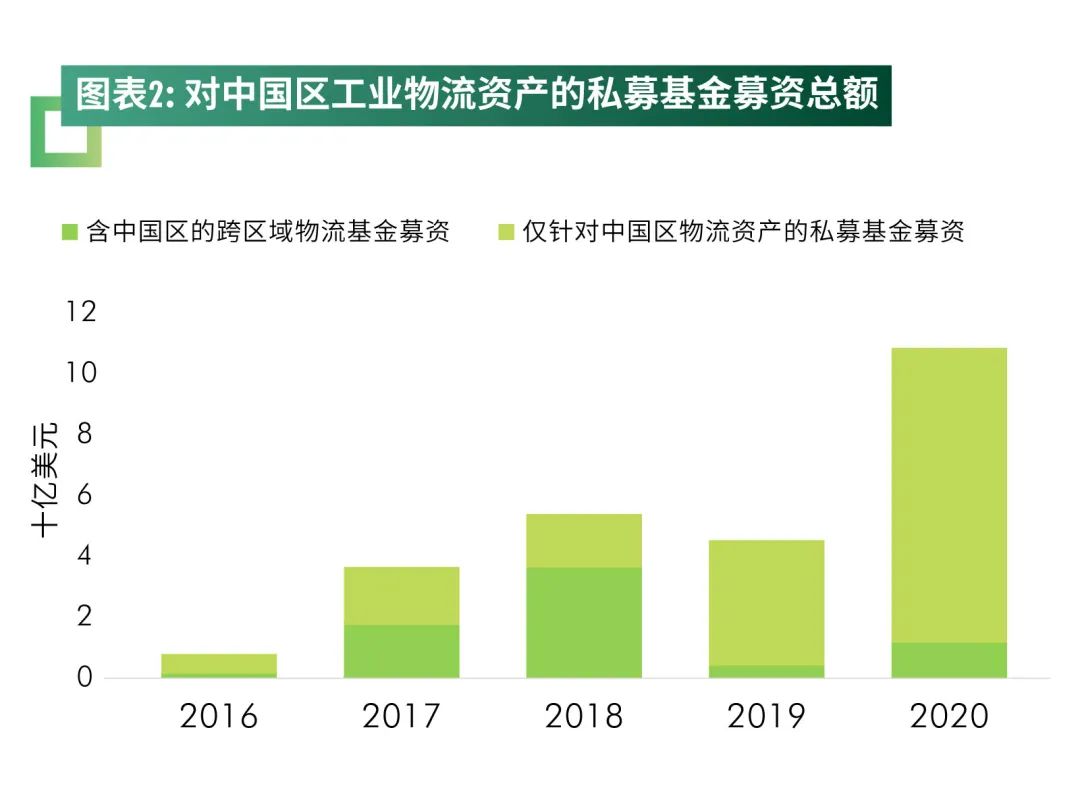

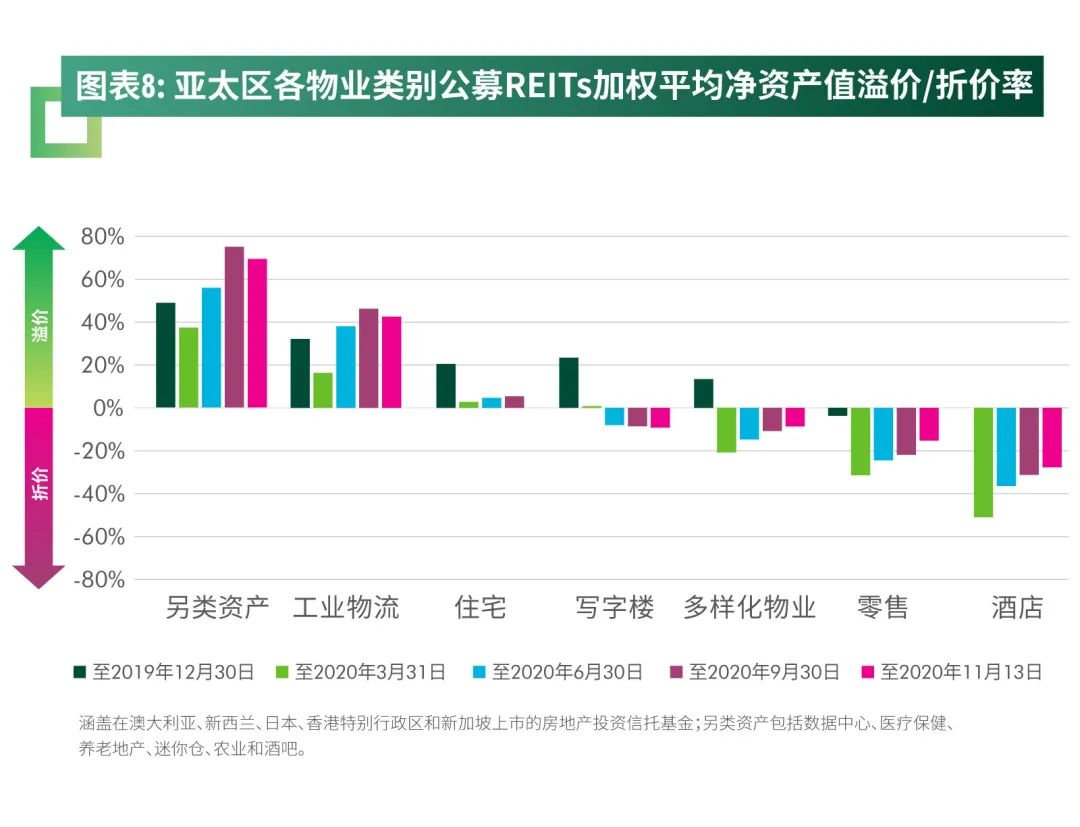

总体来看,出于对未来回报的乐观预期,当前投资者愿意以溢价在二级市场上购入产业地产类公募REITs份额。我们对亚太区各类别REITs的研究表明,2020年底时,亚太区另类资产和工业物流REITs的市值相对于其净资产价值享有60%和40%以上的显著溢价,而同期受疫情影响相对较大的商办和酒店类REITs则出现了一定程度的折价交易情况。

鉴于疫情冲击下国内各类产业地产的强韧表现,大宗交易市场上的产业地产资本化率水平较一年前保持平稳甚至进一步走低,尤其是位于大湾区和长三角产业集聚区域、具备高品质租户和稳定租金收入的优质项目。

考虑到试点初期公募REITs产品在金融市场上的稀缺性以及政府对基础设施建设的支持,CBRE认为国内首批公募产业地产REITs有较大概率出现与亚太市场相同的溢价交易情况,这将吸引更多的优质产业地产项目通过REITs渠道实现证券化退出,在提升产业地产资产流动性的同时,帮助投资者利用资本循环进行再投资,并对一级市场交易的资本化率形成一定的向下牵引。

同时,鉴于REITs试点方案对于项目盈利情况和分红的严格要求,投资者将愈加重视运营能力的塑造和提升,产业地产投资将步入“量质齐升”的新纪元。

【法律声明】本文所载信息来源被认为是可靠的,但不代表REITs行业研究立场,REITs行业研究亦不保证其准确性或完整性。本文仅供参考之用,并不构成投资建议,REITs行业研究对任何人因使用本文内容而造成的任何后果不承担任何法律责任。