来源:北京商报

一季度临近尾声,公募基金发行热情不减,爆款产品频出。公开数据显示,截至3月29日,年内新发总规模已超过1.05万亿元,达2020年总额的1/3。从最新数据看,公募基金规模在今年2月底再度刷新纪录,创下21.78万亿元的新高。与此同时,截至目前,年内新发有效认购总户数更已突破2600万户,接近2020年全年的一半,据此估算,公募基金市场诞生至今,或有望首次出现单一年度新发认购户数破亿户的情况。

“百亿俱乐部”再增员

公募基金管理规模再创新高。3月29日,中基协发布2021年2月公募基金市场数据。数据显示,截至2021年2月底,公募基金资产净值合计21.78万亿元,较1月底的20.59万亿元,环比增长5.76%,较2020年末的19.89万亿元,新增1.89万亿元,涨幅约为9.5%。

事实上,近期公募基金规模的迅速增长,与年内新发规模大增不无关系。据Wind数据显示,以基金成立日进行统计,截至3月29日,今年以来,新品的成立规模已突破万亿元大关,达到10550.36亿元,较2020年同期的5113.18亿元同比大增5437.18亿元,涨幅高达106.34%。

另外,在单只产品的规模上,年内在众多基金设置了80亿-150亿元不等规模上限的同时,仍有15只产品跨过百亿“门槛”成为爆款。具体来看,新发爆款产品中,南方兴润价值一年持有混合、广发均衡优选混合、易方达竞争优势企业混合、博时汇兴回报一年持有混合4只产品接近150亿元,分别达到148.69亿元、148.53亿元、148.49亿元和147.19亿元。

从上述情况不难看出,截至目前,爆款产品仍由权益类基金占据主导。公开数据显示,15只百亿爆款中,包括13只混合型基金、1只股票型基金和1只债券型基金。

事实上,不仅是爆款产品,就年内新发产品整体而言,权益类基金也同样是“主力军”。Wind数据显示,截至3月29日,从不同类型基金的募集情况看,包含股票型基金和混合型基金在内的权益类产品占比超八成。其中,股票型基金共计1479.56亿元,占比14.02%,混合型基金共计7840.83亿元,占比74.32%,二者合计达88.34%。

前述提及的最新行业数据也显示,对比2020年末和2021年2月底,股票型基金和混合型基金分别由20607.94亿元、43600.75亿元,增长至21252.57亿元、51597.52亿元,涨幅约为3.13%和18.34%。

年内认购户数有望破亿

相较于年内规模的提升,新发基金有效认购户数的增长更可谓迅猛。Wind数据显示,截至3月29日,年内已新成立404只基金(份额合并计算,下同),累计参与认购的总户数也已达到2613.74万户,较2020年的724.1万户同比增长260.96%,同时,该数据还占到2020年全年5506.48万户的47.47%。

值得一提的是,这仅是今年一季度的数据,据此估算,年内参与基金认购的总户数或有望首次突破1亿户。而回顾2019年及更早,公募基金发展历史上,仅有2007年和2015年两次牛市实现了千万级别的认购户数。据Wind数据显示,2007年有效认购户数约为2917.66万户,2015年则约为1197.05万户。

从单只基金的认购户数排行看,今年1月成立的易方达竞争优势企业混合以219.39万户遥遥领先,广发兴诚混合和汇添富数字未来混合也双双引得“百万大军”掏腰包,认购户数约为136.42万户和104.41万户,排在第二位和第三位。而包括上述3只基金在内,年内实现10万户及以上认购户数的基金多达63只,回望2020年全年也不过92只,同期则仅有12只。

南方某大型公募市场部人士坦言,年内新发规模的迅速增长和有效认购户数的大幅提升,离不开近年来公募基金突出的赚钱效应和“破圈”能力。“尤其是自2020年下半年以来,互联网社交平台的发力宣传推广,基金开始被越来越多的人所了解,并逐步转化了‘小白’投资者。这些投资者普遍具备的特征是入场时间较晚,且早期单人认/申购的金额较少,多抱有尝试投资的心态。”该市场部人士介绍道。

此外,上述市场部人士还补充表示,通常对于单只基金,成立时的有效认购户数如果能够达到“10万+”,已经是很好的数据,也多来源于公司品牌长期口碑和市场行情双重因素的叠加。而如果能够实现“100万+”,则更大程度或是在前者的肩膀上,还包括了基金经理庞大的个人影响力和长期投资的“群众基础”。

延续盛况有难度

如今2021年首个季度即将结束,公募基金这艘大船也将载着一季度的亮眼成绩向前驶去。那么,展望二季度,甚至是今年下半年,未来的新发情况是否将延续辉煌?有效认购户数又能否在行业发展的第23个年头打破1亿户大关?

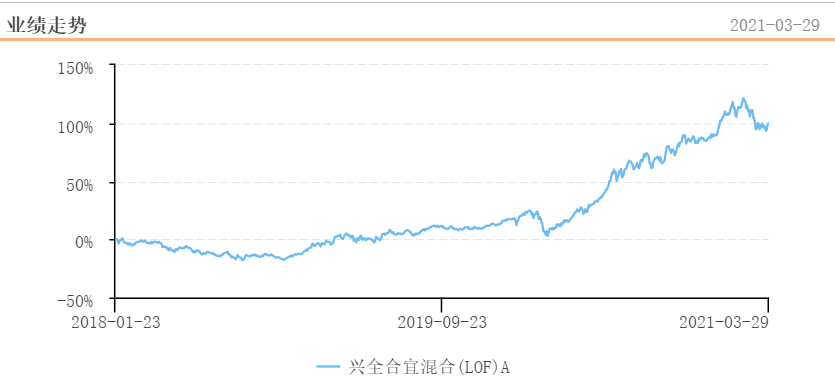

对此,北京某公募研究人士表示,想要延续此前的发行盛景是有一定难度的。“其实今年的市场行情分为春节前和春节后两个阶段,节前A股表现突出,吸引了大量投资者借道公募基金入市,但节后至今,能够感受到发行市场是逐步‘冷’下来的,如果未来行情延续震荡,想要达成1亿户的认购户数并不容易。”

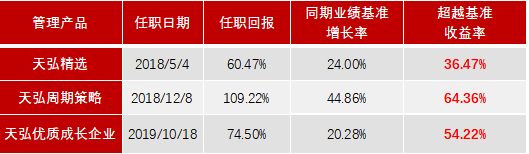

沪上一位市场分析人士也指出,受益于开年的一波行情,基金公司主要利用过去一年整体较好的业绩,在今年初时大多推荐2020年业绩突出的基金经理或者长期业绩突出的产品发行,但是在明星基金火热发行之后,多数明星基金经理的单人管理规模已达到一定阈值。而在当前市场波动的情况下,想要通过旗下其他基金经理打开市场的难度随之提高,导致近期新发基金的情况受到影响。

该分析人士还补充表示,就过往情况看,如果缺乏市场行情的助力,基金销售规模通常是“前高后低”,主因在于银行、保险、券商以及部分第三方销售机构存在“开门红”的导向,会在每年一季度发力销售金融产品,随着后期相关的激励政策渐微,理财经理对于产品销售的热情也会逐渐降温,近期认购户数的增长变化其实也说明了这一点。“当然除了传统的代销机构发力销售外,基金的赚钱效应吸引了互联网渠道的散户,这会明显加速普通散户的进场,因此,全年有效认购户数的最终数据仍有待观察。”

正如上述分析人士所说,据Wind数据显示,自开年至今,新发基金产品中,首个千万户数在开年后仅20天(去除假期共17天),即1月20日就已达到。随后,第二个千万户数花费了36天(去除假期共29天),于2月25日达成。此后,截至3月29日,至今共32天,约新增600万户。整体来看,确实呈现出逐步下滑的趋势。

另外,不仅是客观因素可能导致未来公募的发行情况受到影响,也有公募正主动调整发行节奏,以适应市场行情。前述市场部人士表示,综合近期市场行情、公司产品储备、年内新发类型等多方面因素考虑,公司未来或会逐步放缓发行节奏。同时,在产品规划上,此前新发权益类产品较多,未来可能转向主要布局“固收+”基金。

不过,在前海开源基金首席经济学家杨德龙看来,当前大量居民储蓄通过基金入市的趋势已经形成,未来这种趋势有望延续,爆款基金或还会频频出现,特别是监管机构近期对经营贷违规进入楼市展开密集调查,未来通过违规加杠杆炒房的行为会越来越少。因此,从长期来看,大量居民储蓄向资本市场转移的趋势不会改变,这也将对未来基金发行市场形成很大的支撑。

北京商报记者孟凡霞刘宇阳