在震荡的市场环境下,具有一定折扣的定增项目成为香饽饽。从整体来看,今年共有52家基金公司参与了上市公司定增,认购总金额超过300亿元。不少明星基金经理管理的产品也频频出现在上市公司定增项目中,试图在定增市场中淘金。

明星基金经理大手笔参与定增

去年出台的再融资新规点燃了机构参与上市公司定增的热情。以增发公告日作为统计标准,东方财富Choice数据显示,截至3月29日,今年以来共有52家基金公司参与上市公司定增,认购总金额为315.9亿元。不到3个月时间,今年以来基金公司参与上市公司定增的金额已接近去年全年的40%。

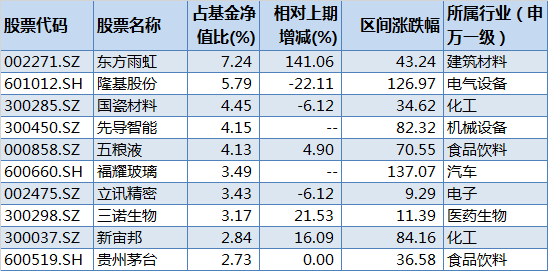

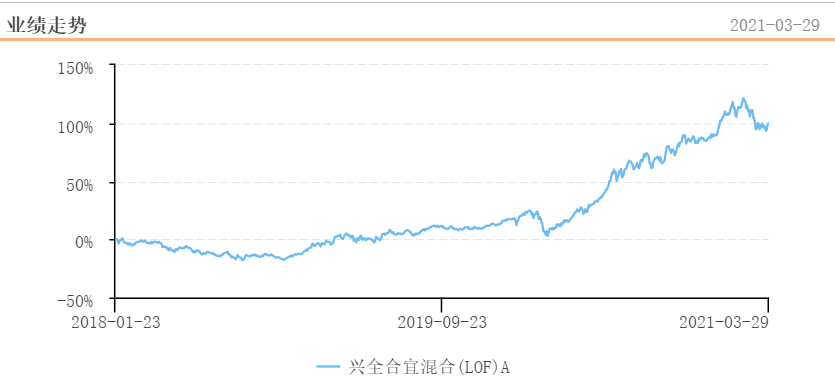

明星基金经理纷纷大手笔出手,今年以来谢治宇、傅鹏博、陈皓、冯波、李晓星、刘格菘、朱少醒等百亿级基金经理均参与过上市公司定增。以锦江酒店的定增为例,谢治宇管理的兴全合宜混合获配2108.21万股,获配金额为9.4亿元。他管理的另一只基金兴全合润混合获配1584.08万股,获配金额为7.06亿元。

另一位百亿级基金经理王培管理的中欧行业成长混合、中欧启航三年持有期混合也参与了锦江酒店的定增,分别获配291.48万股、112.11万股。

无独有偶,参与三七互娱定增的机构同样星光熠熠。陈光明旗下的睿远基金获配2528.84万股,获配金额为7.02亿元。此外,交银施罗德基金、中欧基金、华夏基金也参与了此次定增,获配股数分别为2052.57万股、597.77万股、727.4万股。

沪上一位基金公司基金经理透露,正在考虑寻找合适的定增项目。“随着再融资新规落地,定增供给快速增长会使得平均折扣率有所扩大,有利于扩大价值投资者的安全边际。虽然定增会锁定6个月,但机构持股周期偏长,愿意承担这个流动成本。”

未来要臻选定增项目

在震荡的市场行情下,定增所提供的折扣安全垫也是有限的。东方财富Choice数据显示,今年以来增发后上市的个股最新收盘价均跌破增发价格。例如,1月7日增发上市的博通集成3月29日的收盘价为52.9元,远低于其65元的发行价。类似的还有三七互娱,其定增发行价为27.77元,最新收盘价为21.57元,这意味着参与定增的机构当前均浮亏。

财通基金表示,今年定增市场对项目筛选能力要求会更高,目前市场关注度较高的几个板块里的很多股票估值较高,并且估值很难在短期内依靠业绩来消化,未来可能需要在这些板块里进一步筛选,寻找机会和安全边际,或者从左侧交易逻辑去挑选关注度还不那么高的板块和项目参与。

创金合信基金定增新股策略部副总监何媛表示,相对而言,今年的定增市场较去年更难,因为2020年初,上证指数在3000点附近处于低位,是参与定增的比较好的时点。经过连续两年的上涨,部分板块估值已较高,不能只看折扣去大量参与定增,要更加注重对个股的精选。

部分基金公司也推出了定增量化+策略,旨在通过一系列量化手段来“提纯”,力争获取定增组合的折扣收益。财通基金透露,与过往一揽子定增股票简单用沪深300指数或中证500股指期货对冲的量化策略不同,此次推出的定增“量化+”策略是通过定增多票组合叠加“风险配平组合”去模拟沪深300指数,同时投资沪深300股指期货空头,借助资产配置组合进一步平滑传统定增纯多头组合的波动,力争进一步降低整体组合投资的风险。