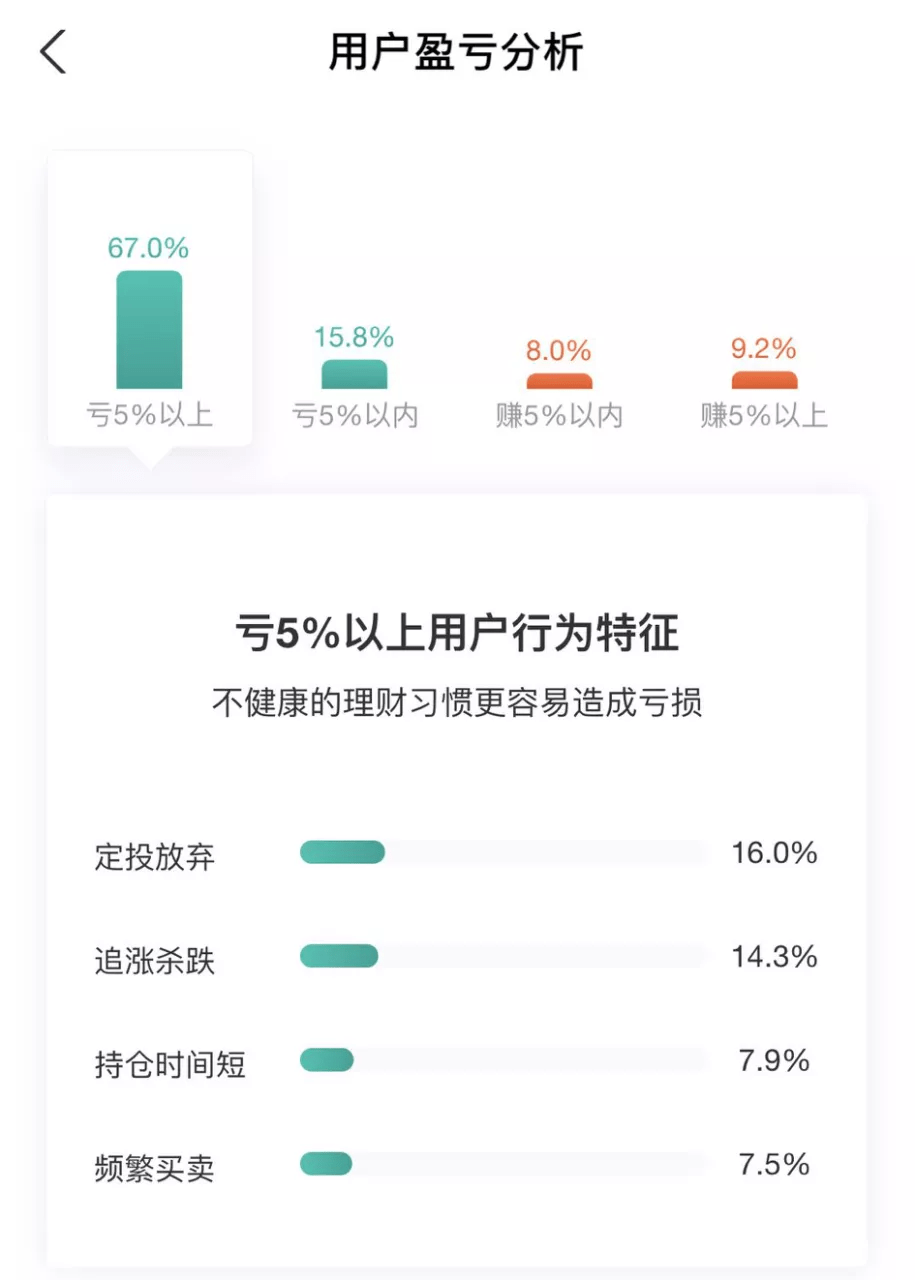

支付宝的一个小功能,让行业内一直流传的“基金挣钱、基民亏钱”真相大白。

从蚂蚁基金代销基金的基民收益数据来看,一些明星基金虽然长期收益可观,但基金持有人的收益却远远不如基金。例如,支付宝数据显示,通过蚂蚁基金投资易方达蓝筹精选的基民中,超过80%的持有人亏损,收益率在5%以上的持有人占比不到10%。又比如长跑健将谢治宇管理的兴全合润,基民收益情况略好,但亏损基民占比仍然达到了59%。

虽然该数据只代表了通过支付宝购买基金的基民投资习惯,但据笔者与基金公司交流了解,通过银行渠道购买基金的基民,赎旧买新、追涨杀跌的特点同样鲜明。不经意间暴露的数据,将基金业长期以来“基金挣钱、基民亏钱”的真相暴露无遗,也让长期困扰行业发展、影响基金口碑的痼疾充分暴露。

基金的长期收益再好、超额收益再强,若基金持有人赚不到钱,行业又该如何真正取得投资者信任,做到自身价值和投资者价值共成长呢?

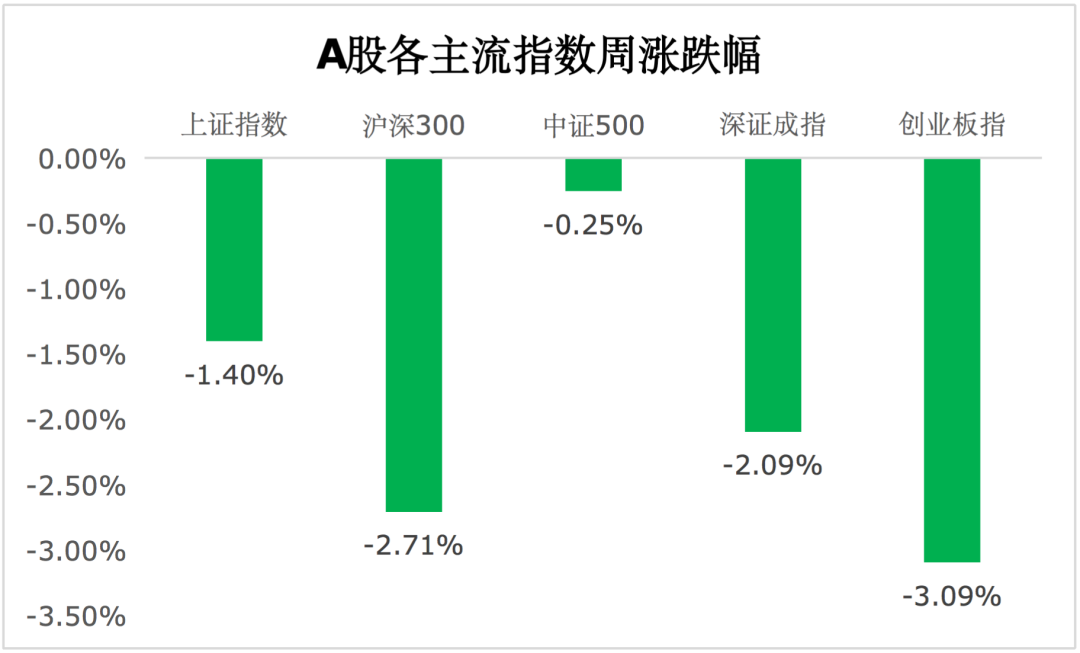

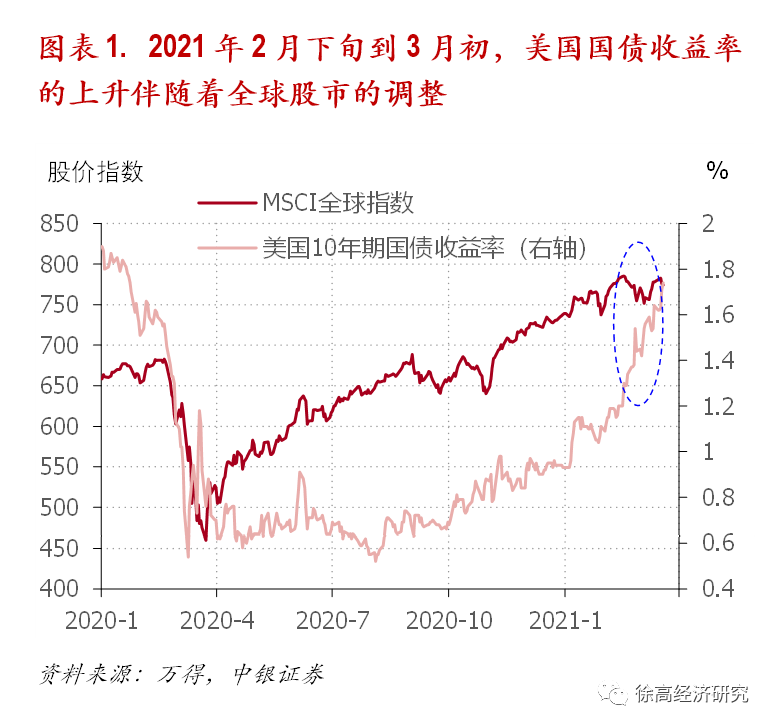

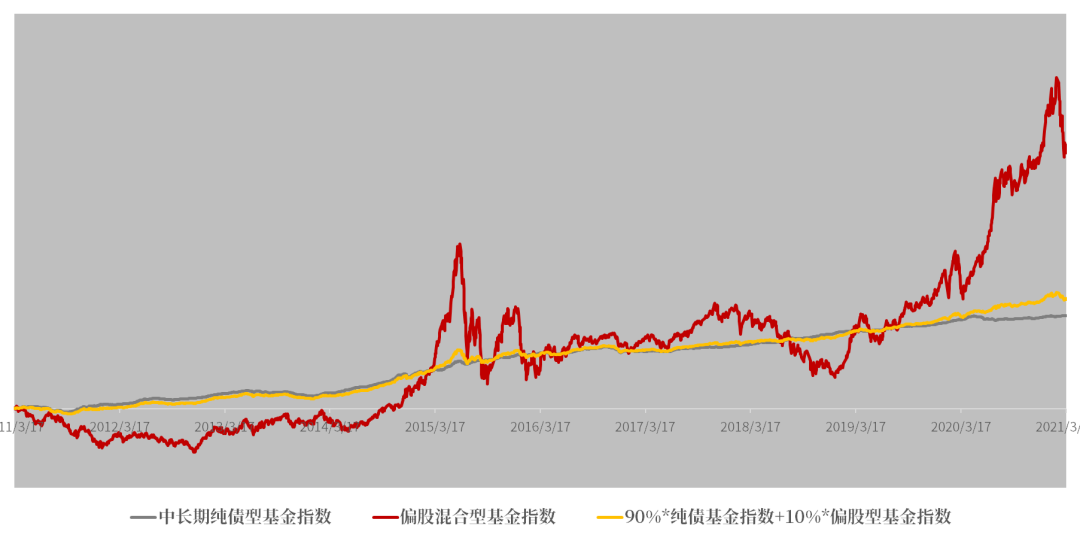

在笔者看来,基金与基民的收益不同步,原因既来自行业内,也来自行业外。从基金公司的角度看,基金业绩波动性仍然较大,容易导致基民投资行为的异化。正是因为基金业绩存在较大的波峰波谷,基民的贪婪恐惧弱点才会被放大。试想一下,如果偏股型基金的净值曲线能够保持较小波动下的持续向上,基民自然对基金的长期收益信心更足,持有的稳定性就会更高一些。即使存在追涨杀跌行为,业绩落差导致的收益缺口也不会很大。同时,基金公司追逐热门基金,在市场高点时采取各种营销手段扩大新基金发行规模,并与抱团投资形成正反馈,也是加大基金业绩波动乃至市场波动的重要原因。

而从行业外的因素看,基金销售渠道长期存在的诱导基民投资短期化问题,对基民亏钱负有不可推卸的责任。一直以来,新基金发行的销售费用高于老基金持续营销,导致银行等销售渠道必然倾向于卖新基金,相应地产生诱导客户赎旧买新、波段操作等行为。可以说,在分业监管的体制下,除非在顶层设计上完善制度,否则佣金导向下的销售渠道行为异化将长期困扰基金行业。

最后,按照卖者尽责、买者自负的原则,投资者当然也要为自身的短期行为承担代价。但让笔者长期困惑的是,基金业从十多年前就开始强调投资者教育,各家基金公司投入大量资源也尝试了各种投教手段,但新老基民仍然会踏入一个个“投基陷阱”之中。基金公司的投资者教育,究竟走没走心?实际效果说明了一切。

扫二维码,3分钟极速开户>>