马宇晖,永赢基金管理有限公司董事长,兼永赢资产管理有限公司董事长。

初识马宇晖,他与很多人印象中的“银行系”基金公司董事长形象不太一样:“80后”,从银行一线而来,执掌一家公募机构,带着实操业务层面的活跃与灵动。再与他交谈,马宇晖则是思维开放中带着缜密、言语犀利中带着真诚。

最近,永赢基金让市场对它又有了更深刻认识。一部以“自强者,永赢”为主题的宣传片,视角、素材发于细微之处,道理、精神沁入人心;市场震荡,永赢基金逆势自购,践行长期投资理念,引领行业之风。诚如马宇晖所言,做一家价值观相合的基金公司,于永赢基金而言,对内是管理文化、投研文化的价值观相合;对外是与市场长期投资、价值投资的价值观相符。就像公司宣传片说的,永赢基金“就是这样,继续去赢”。

一群价值观相合的人

自2013年成立以来,截至2020年末,永赢基金公募管理总规模达1898.98亿元,非货币公募管理规模达1350.94亿元。永赢基金累计服务持有人97.13万,持有人实际盈利达293.15亿元,发展速度引发全行业关注,被称为“行业新锐”。

马宇晖把永赢基金的“赢”首先归因于市场。“第一,是因为‘运气’比较好,2017年、2018年的时候,整体上我们主要是以固定收益投资为主打的公司。我们2018年5月份布局第一个权益产品,之后2019年、2020年权益投资继续表现突出,所以刚好是市场给我们去赢的机会,这是第一个原因。”马宇晖表示。但须知,市场提供“天时”,沉浮其中者众多,永赢基金能够脱颖而出,绝非简单的“运气好”。

“第二个核心点是‘人’,整个公司从刚开始只有40多人,到现在近280人,我们寻找到了一批价值观相合的同事。”这是马宇晖总结的第二点原因。回顾永赢基金近年来的发展,人的价值观相合,正是其成功之道。

迅猛发展的永赢基金,目前选择的是从外引进“精兵强将”的道路。但是,澎湃的扩张之心,由笃定的方向作为引领。“在投资业绩之外,第一,是考察引进人才的价值观,比如做投资的出发点,是受人所托、忠人之事,还是以个人为中心、个人价值为先。我们认可的价值观是给客户保值增值、创造收益;第二,是品质必须要正直、诚信和善良。因为在这个行业需要跟钱打交道,在市场面前骗不了人,所以正直、诚信和善良,是核心关注点;第三,是我们引进基金经理不是盲目的,每一个人都有自己专业的方向、擅长的领域。”马宇晖表示。

确实如此,永赢基金吸收引进的人才和永赢基金的价值观高度契合。永赢基金副总经理、权益投资总监李永兴说过:“我们的目标不是做成一个靠明星堆砌的基金公司或投研团队,我们希望做成一个为投资者服务的投研团队和资产管理机构。对我们来说,还是要从投资者导向出发,投资者有什么产品类型偏好,我们就设计什么产品,同时找到能够管理这类产品的优秀基金经理,这才是对投资者负责。对于投研人员的选择,我们要求他与我们的投研文化匹配。在这个基础上,我们再尝试多种多样的基金经理和投资风格。”

随着投研团队连点成线、连线成面,永赢基金也在同步培养自己的投研人才。在马宇晖看来,一个好的资管机构,如果整体团队都是外聘的,会有两个问题:第一,在团队的文化融合和价值观认识上可能会有偏差;第二,外聘人员到底适合怎样的风格和市场,需要通过实践之后才能够予以发现和证实。“但如果投研人员是内生性自我培养,首先,其对公司文化的认同感很强;其次,从研究开始一步一步做过来,公司有较大概率把握其到底是怎样的风格、适合怎样的市场。一个成熟的资管机构需要实现人员的自我培养。”马宇晖指出。

永赢基金迅速发展的第三个有利条件,马宇晖认为是股东层面的机制。“我们的两个股东,宁波银行持有约72%的股份,新加坡华侨银行持有约28%的股份,两家都是银行系股东,所以他们对公司的长期战略投入一直很支持,也没有给我们过大的短期绩效考核压力。”马宇晖表示。

一家价值观正的公司

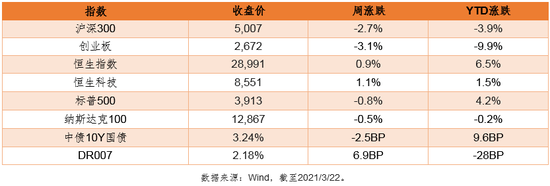

面对近期市场的震荡,永赢基金做了一件引领市场的事情。3月6日,永赢基金发布公告,公司将出资5000万元固有资金认购永赢惠添益混合基金的A类份额,而马宇晖本人也自购100万元。

永赢基金逆势自购,与公司一以贯之的市场价值观密不可分。

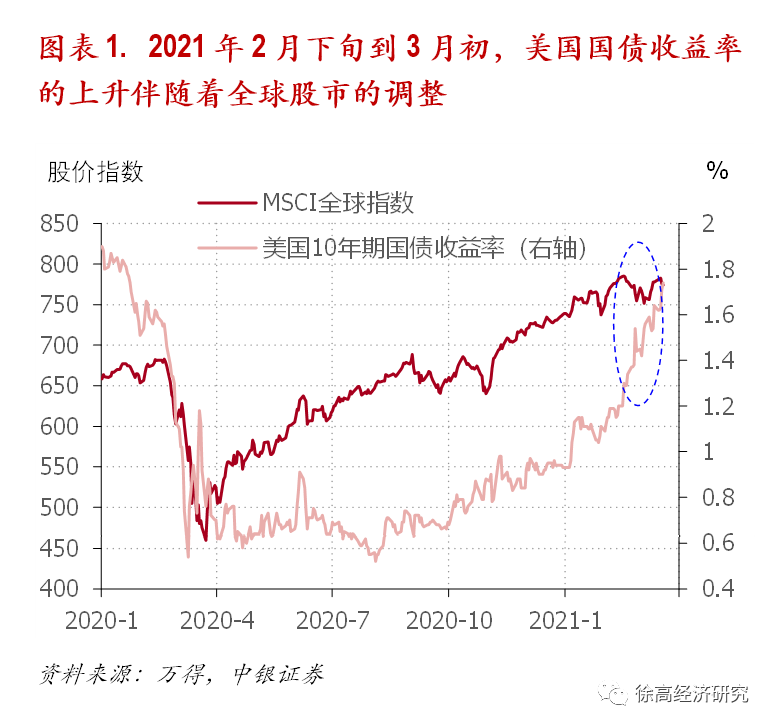

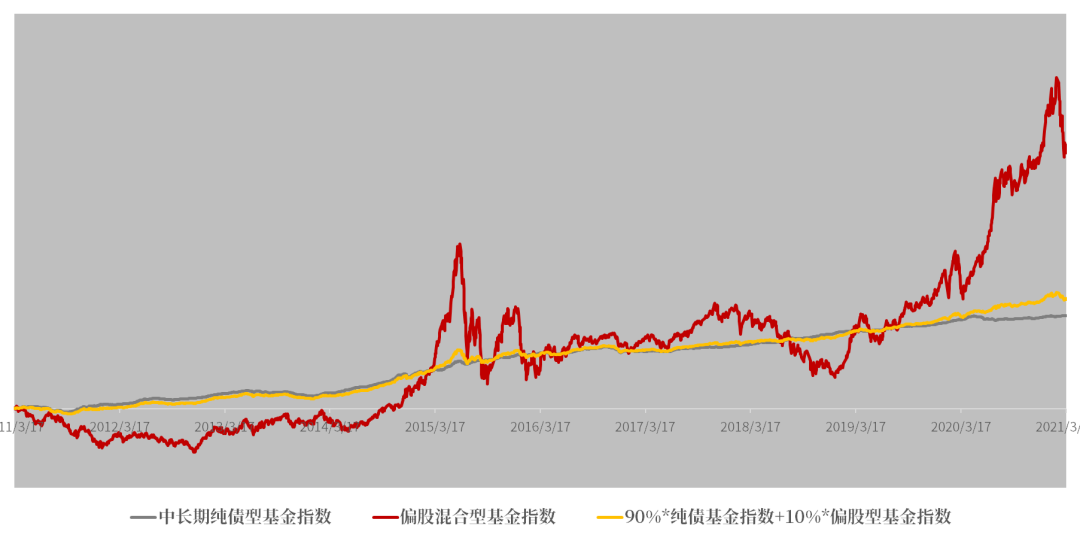

对于资本市场,永赢基金是长期的“做多力量”。“我们很看好市场。有几个数字:第一,自2015年开始,我国从人口结构和人口周期来看,已经到了人口周期的拐点,一旦到周期拐点之后,居民天然地会加大对金融资产的配置;第二,中国的人均GDP超过1万美元之后,参照此前达到这一水平的国家经验,居民财富也会天然地往金融市场去配置;第三,政策层面对房地产市场调控的力度和决心,引导居民财富配置结构发生巨变。市场刚兑打破、无风险收益下降,公募基金特别是以权益为代表的公募投资将迎来大爆发。”马宇晖表示。

在长期看好、做多市场的理念指导之下,永赢基金大手笔自购的信心不言而喻。永赢基金表示,公司旗下每一位基金经理都是经过公司审慎抉择的,公司对每一位基金经理都充满信心。在永赢基金看来,背靠长期向好的市场,拥有知根知底、充满信心的基金经理,逆势自购不如说是顺势而为。

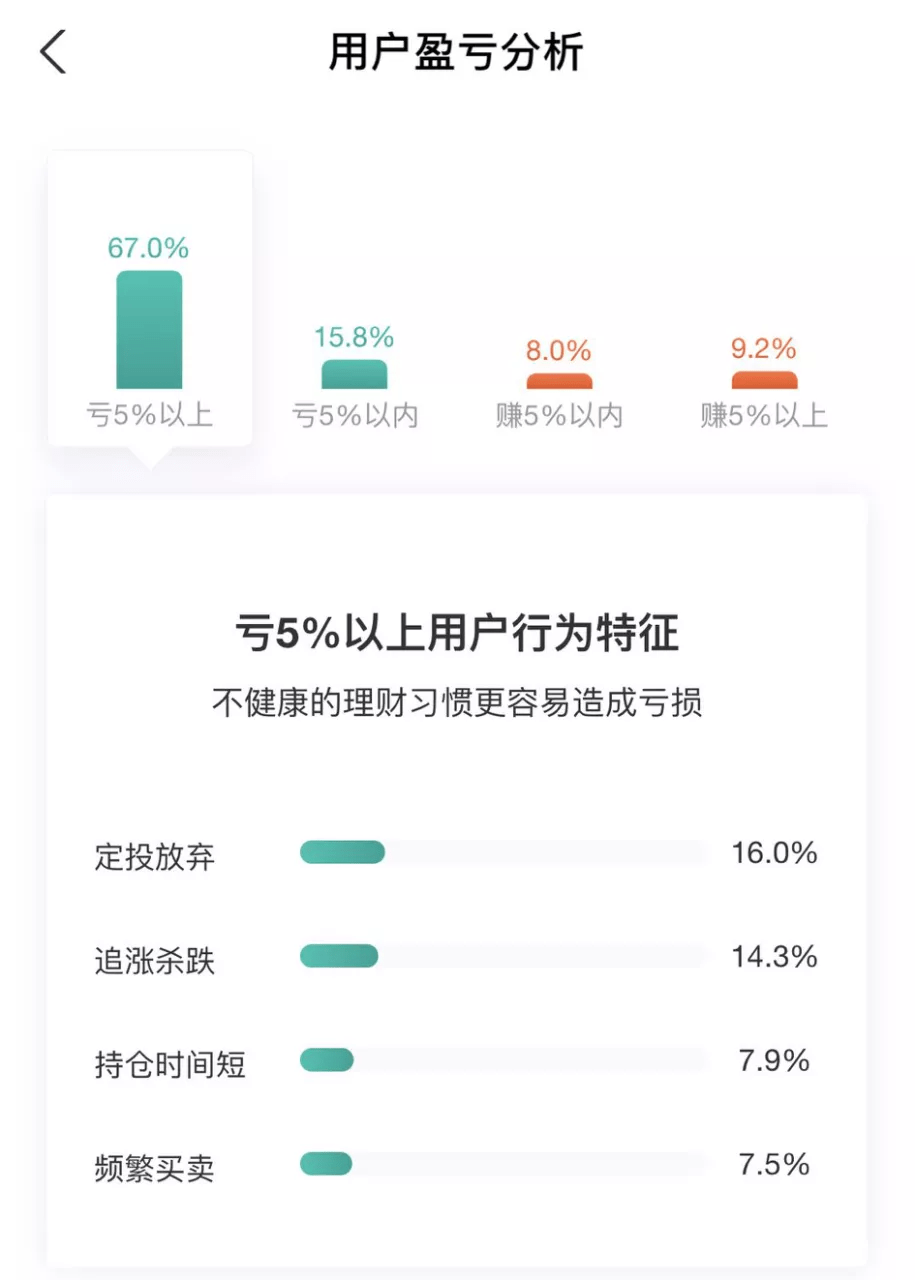

马宇晖对行业的发展情况也有自己专业的观察。“明星基金经理的产生,背后有主动投资的赚钱效应、投资者结构的年轻化等因素,是市场化的选择结果。但是,一旦粉丝所追捧的基金经理的产品有断崖式的净值下跌,到底还有多少人会去追捧?粉丝、偶像给基金经理带来规模、收益,与此同时也带来压力。”近期市场波动之下的基金投资“百态”已经印证了马宇晖的担心。“永赢基金不会刻意打造明星化的基金经理,永赢基金的投资文化也不会产生风格极致的基金经理。”马宇晖颇为笃定地表示。

加速发展 全面布局

谈及未来的发展方向,马宇晖表示,永赢基金将用10-15年的时间,让自己成为一家头部资产管理机构。

所谓“头部”,马宇晖的定义有四大方面:一是产品线基本齐全;二是投研人员基本都是自己培养;三是市场对永赢基金“客户第一”的价值观能够充分认可;四是在行业里有一定影响力。

“我们希望能够成为这样一家公司,但路途可能很长。不过,公募基金的大赛道刚刚铺开,经过10-15年的坚持,永赢基金是有机会的。我们希望通过自己的努力,能够让公司有长足的进步,这是我自己对公司的期望和规划。”马宇晖表示。

在发展路径上,马宇晖表示,永赢基金将形成权益、固收携手发展,构建完善产品体系的格局。“首先,在主动权益投资上,我们希望能够在各个风格,比如成长、价值、均衡、自上而下等风格中均有1-2款基金产品,为投资者提供丰富的投资工具。其次,固定收益投资,主要是三大块,即纯债、信用债、可转债。纯债领域,永赢基金的存量比较大,未来将保持策略,不会继续大幅扩展规模;信用债方面,我们内部的信评系统已经得到升级,永赢基金在这一领域具备优势;可转债市场发展空间大,公司会有可转债产品陆续推出。另外,还有一些现金管理类工具、ETF产品包括权益类ETF和债券类ETF等,都会是永赢基金产品体系布局的方向。”马宇晖介绍。

“我们要努力地向头部机构学习,因为资管行业里有一个维度欺骗不了——时间维度。我们希望永赢基金能把现有优势保持住,能够完善权益投资、固收投资的体系。相应地,我们也给予投研团队更为长期的考核目标。打破市场对于永赢基金银行系基金公司的刻板印象,坚持市场化管理。作为一家新晋的基金公司,与头部基金公司二十余年的积淀相比,永赢基金在发展历时上处于劣势,所以我们希望在发展的速度上能够予以追赶。”说到此处,马宇晖显得劲头十足。

马宇晖,这位1981年出生的基金公司掌舵人,已经在时间维度、职业生涯上和永赢基金的发展壮大融为一体。马宇晖和永赢基金所要做的就是“继续去赢”,继续去打破更多纪录。