1997年,作家王朔将金庸武侠小说和四大天王、成龙电影、琼瑶电视剧并列,称之为“四大俗”,火药味十足。金庸引用孟子“有不虞之誉,有求全之毁”说,人在江湖,有时会得到意料不到的赞扬,有时会遭到过于苛求的诋毁,这都是人生中的常事,不足为奇。王朔的“百炼刚”,被金大侠轻松化为“绕指柔”。

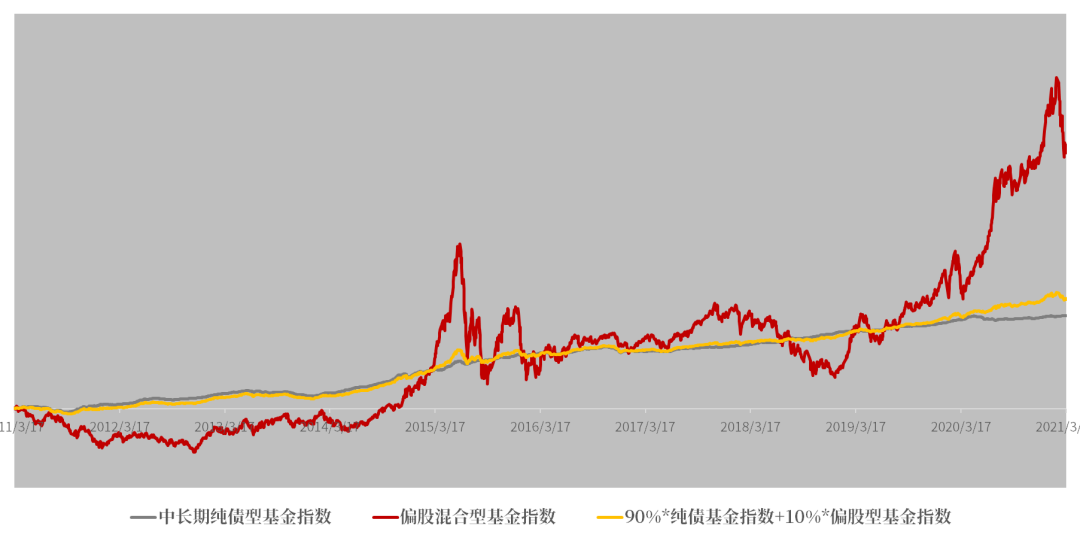

不虞之誉和求全之毁,几乎是一对孪生兄弟。牛了,不虞之誉纷至沓来;熊了,又会有求全之毁的指责。对于如日中天的公募基金来说,历经20余年的发展,突如其来的结构性行情,让公募基金净值闪耀,不虞之誉纷至沓来;当净值下跌之后,又会遭遇求全之毁。

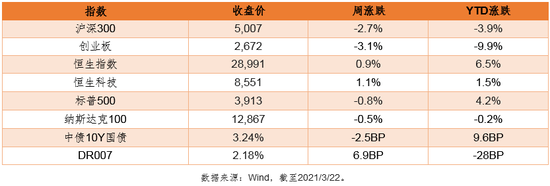

欲戴王冠,必承其重。对于“千亿顶流”张坤来说,随着春节长假后市场下跌,投资的“王冠”迅速令其感受到沉重。张坤管理的基金回撤已超20%,有投资者调侃,昔日的“坤神”变成了“菜坤”。

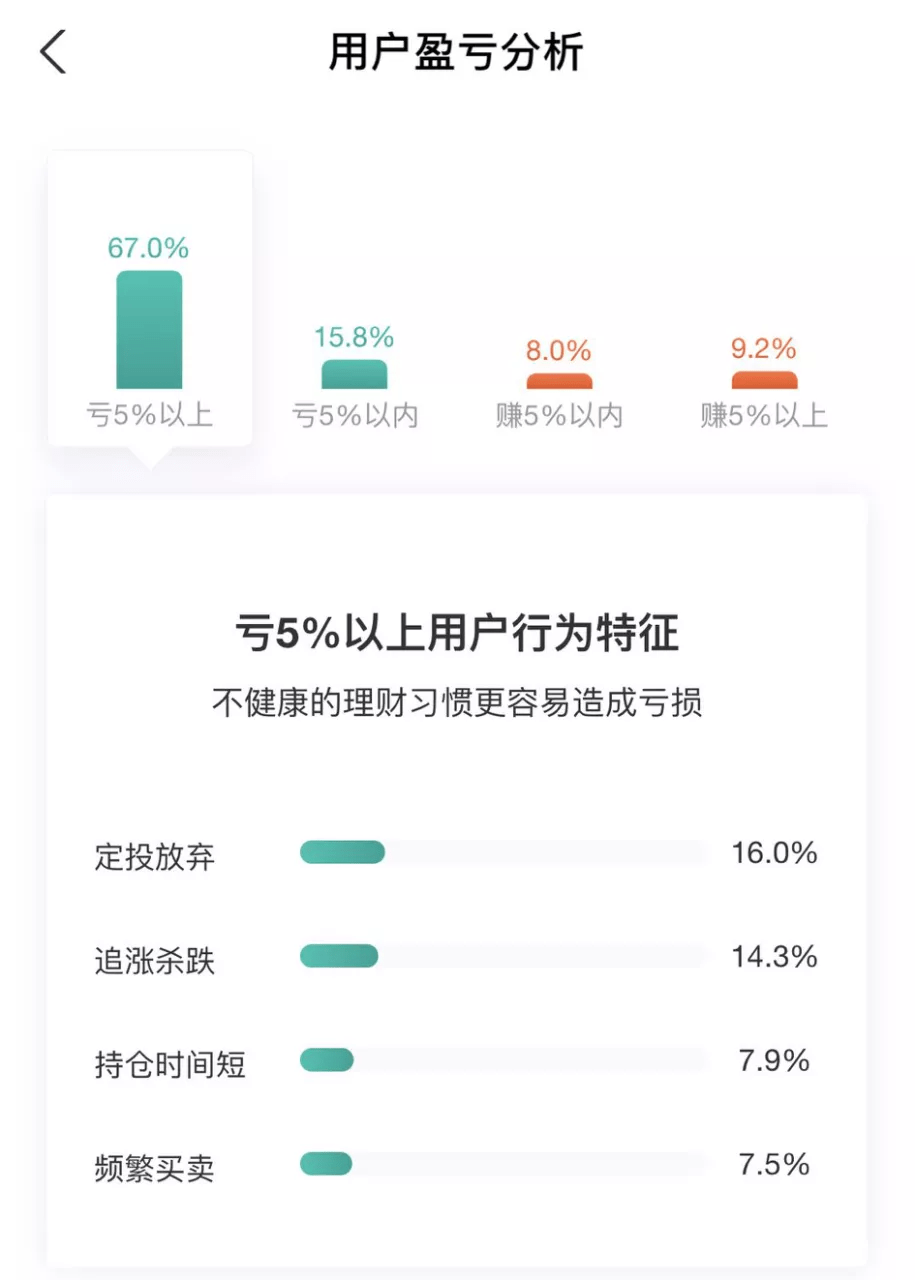

大多数投资者是后知后觉的,多数新入市的基民,是看到赚钱效应之后才买入的,彼时往往是市场阶段性高点。

从张坤的长期业绩表现看,他管理8年多的易方达中小盘基金,在近期净值大幅回撤之后,总回报依然高达6.7倍,年化回报率超过27%,大约是十年十倍。无论何时何地,这都是顶尖级基金经理的水平。他开始担任基金经理距今只有八九年时间,就成为管理规模突破千亿元的主动权益基金经理第一人,在上千名基金经理中脱颖而出,其能力毋庸置疑。

让很多投资者疑惑的是,为什么买了顶流基金经理管理的基金,竟然会亏这么多?这不仅需要了解所买的基金产品和基金经理的投资体系,而且还要能够理解其投资体系需要承担的对价。

作为巴菲特的拥趸,张坤把巴菲特的理论践行到投资上。巴菲特有两个显著特征,一是精选有护城河的上市公司,二是集中持有。巴菲特敢于把接近一半的仓位买了苹果股票,其集中程度相当罕见。张坤同样把很高的仓位买了白酒股,并且前十大持仓往往占了七八成仓位。

对于投资来说,仓位集中也意味着波动较大,尤其是在风格极致的市场中,回撤也会更大。

巴菲特账上常年保留大量现金,即便这样,在极致市场行情下依然有很大回撤。张坤管理的是公募基金,在相对排名的考核制度下,更倾向于高仓位运行,当市场转向时,回撤也会很大。从张坤过往投资经历看,似乎从没有通过仓位调节来控制风险,几乎都是满仓操作。

万物皆周期,人性永不变。即使是具有长期价值的黄金标的,也会成为短期筹码的博弈物。不管是炒小炒差炒垃圾股,还是炒作白马蓝筹股,如果说贪婪和恐惧是钟摆的两个极端,多数时候钟摆处于两极之间,它在中间停留的时间极短。当市场特征和基金经理投资风格高度契合,会让净值钟摆的摆动幅度更大。买入顶流基金经理产品的投资者,幻想着马上就可以赚到钱,当梦幻破灭之后就会抱怨,基金经理就这样遭遇“求全之毁”。

对于选择张坤所管理基金的投资者来说,需要淡化短期波动,更加看重长期收益,并且谨记避免在市场亢奋时买入。只有理解所投资基金所要承担的对价之后依然选择了它,才是真正合格的投资者。