3月2日,上海重塑能源集团股份有限公司(下称“重塑股份”)科创板上市申请获受理,保荐机构为中信建投证券。如成功上市,科创板将又添一家燃料电池龙头。

重塑股份本次拟公开发行不超过2166.54万股,拟募资20.17亿元,本次发行募集资金扣除发行费用后,拟用于燃料电池电堆生产线建设项目、大功率燃料电池系统研发项目以及补充流动资金:

值得一提的是,得到中石化加持的重塑股份,至今未盈利。尽管对于处于初创期且行业也同样处于产业初期的企业,经营亏损是普遍现象,不过对于这类企业来说,更致命也是更值得关注的是现金流的健康与否。

对于重塑股份来说,公司研发需要持续不断的投入资金,而营收却难以覆盖成本,导致入不敷出。更加雪上加霜的是,难以覆盖成本的营收还不能及时换回真金白银,只能转化成账面的应收账款,这就导致公司的现金流愈发紧张。

而难以收回的应收账款或许源于重塑股份高度依赖下游客户,除了下游客户高度集中,重塑股份的上游供应商同样高度集中,其中不乏关联方,甚至有参股公司既负责生产又负责销售,关联交易风险突出。

中石化加持 至今未盈利

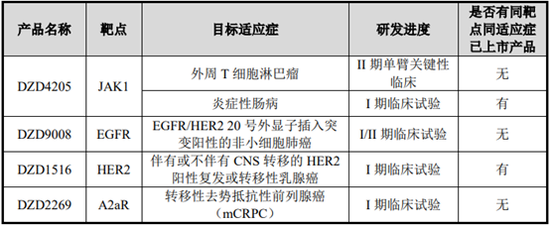

重塑股份作为燃料电池技术提供商,主营业务包括燃料电池系统相关产品的研发、生产、销售及燃料电池工程应用开发服务。公司在燃料电池系统设计、控制、仿真、集成和安全等环节拥有核心技术优势,在燃料电池电堆、DC/DC、空压机、控制器等核心零部件环节取得突破并逐步实现国产化、产业化。

2015年9月18日,林琦、李聪及鸿运氢能签署了《重塑能源科技(杭州)有限公司章程》,共同设立重塑股份前身杭州重塑,注册资本为2500.00万元。尽管成立仅五年多时间,但重塑股份发生多次股权转让,据重塑股份披露,最近一年内就新增股东16名。

在股东中尤其引人注目的是中石化,2019年8月,中石化旗下子公司中石化资本以近4.92亿元价格认缴重塑有限1165.19万元出资,占注册资本的比例为21%。截至目前,林琦为重塑股份第一大股东,直接持有公司20%股份,并通过员工持股平台上海蔚清、上海蔚澜合计控制公司27.47%股份。中石化资本持股比例17.93%,为公司第二大股东,也是公司唯一的国有股东。

2017-2019年及2020年1-9月,重塑股份营业收入分别为2.28亿元、1.56亿元、6.94亿元及1.64亿元,2018、2019年营业收入增幅分别为-31.87%、346.05%,波动幅度较大。重塑股份解释称,燃料电池系统相关产品的收入,受燃料电池汽车行业的产业政策、下游客户自身采购安排、公司产品研发进度、公司及供应链配套产能规模的影响较大,如果未来产业政策发生重大不利变化、公司客户需求及拓展不及预期,或公司及供应链配套产能无法如期释放,则公司营业收入将仍存在波动幅度较大的风险。

2017-2019年及2020年1-9月,重塑股份归母净利润分别为-3290.99万元、-9864.38万元、-24370.14万元及-15849.77万元,扣除非经常性损益后归属于母公司重塑股份所有者的净利润为-1174.87万元、-7490.86万元、-10869.71万元及-14954.87万元。同时,重塑股份整体变更时存在未弥补亏损,且截至报告期末,重塑股份仍存在累计未弥补亏损。

对此,重塑股份称,公司成立于2015年9月,成立时间较短,尽管公司发展速度较快,但燃料电池汽车行业尚处于产业化初期阶段,市场规模整体较小;同时,公司仍需持续投入资金用于研发;此外,公司成立后,实施股权激励确认的股份支付费用金额较高。因此,公司整体变更时存在未弥补亏损。

应收账款超过营收且账期较长 现金流承压

对于处于初创期且行业也同样处于产业初期的企业,经营亏损是普遍现象,不过对于这类企业来说,更致命也是更值得关注的是现金流的健康与否。

2017-2019年及2020年1-9月,公司经营活动产生的现金流净额分别为-9927.67万元、-11642.69万元、-36515.56万元及-31426.63万元。重塑股份称公司经营活动产生的现金流净额持续为负,主要是因为报告期内公司持续投入研发以及应收账款回款周期较长等所致。若未来公司经营活动产生的现金流量未能显著改善,将对公司资金状况产生较大压力,进而对公司生产经营产生不利影响。

对于重塑股份来说,公司研发需要持续不断的投入资金,而营收却难以覆盖成本,导致入不敷出。更加雪上加霜的是,难以覆盖成本的营收还不能及时换回真金白银,只能转化成账面的应收账款,这就导致公司的现金流愈发紧张。

2017-2019年末及2020年9月末,公司应收账款余额分别为1.68亿元、1.82亿元、7.66亿元及7.03亿元,应收账款余额占营业收入的比例分别为73.77%、117.25%、110.43%及427.71%。重塑股份称,报告期内,受燃料电池汽车行业补贴政策影响,行业整体回款时间较长。随着公司经营规模的扩大,预计公司未来应收账款规模可能进一步增加。若下游客户经营状况发生不利变化,公司应收账款可能产生坏账损失。

高度依赖大客户其中4个还是关联方 关联交易风险突出

2017-2019年及2020年1-9月,重塑股份对前五大客户的销售收入分别为2.23亿元、1.39亿元、6.05亿元及1.54亿元,占公司营业收入比例分别为97.68%、89.57%、87.18%及93.46%,公司客户高度集中。

对于高度依赖大客户,重塑股份解释称主要是因为燃料电池汽车行业整体处于产业化初期阶段,行业的总体市场规模较小,从事燃料电池汽车开发和销售的厂商相对较小,且终端市场主要集中在氢能基础设施相对完善的区域,导致公司的客户集中度相对较高。

不过报告期的前五大客户中,竟然有4家是公司的关联方,分别是国鸿重塑、鸿运氢能、国鸿氢能、上海电驱动。

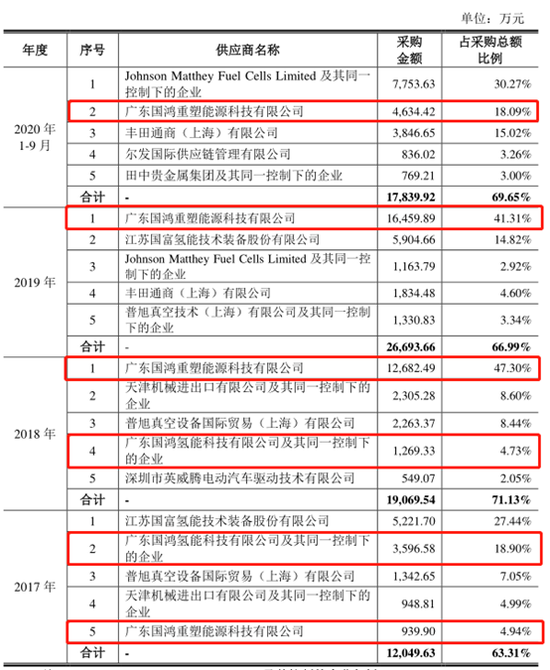

除了销售高度集中,采购同样高度集中而且少不了关联采购。2017年—2019年以及2020年前三季度,前五大供应商占重塑股份的采购总额的比例分别为63.31%、71.13%、66.99%和69.65%。重塑股份称,报告期内,公司向国鸿重塑采购燃料电池系统委托加工服务金额较大,导致公司采购集中度较高。

本就小而集中的氢能产业,重塑股份的上下游不仅高度集中而且包含多家关联方,相关关联交易风险突出。

重塑股份的关联交易除了关联销售、关联采购,还包括关联担保。

截至本招股说明书签署日,重塑股份对外担保余额为9204.17万元,占最近一期末公司净资产的比例为6.16%,被担保方均为其参股公司国鸿重塑。如果被担保方不能及时偿还债务,重塑股份称存在代国鸿重塑承担偿债责任的风险,进而对公司财务状况产生不利影响。

既是参股公司还是客户且身兼供应商 国鸿重塑何许来历?

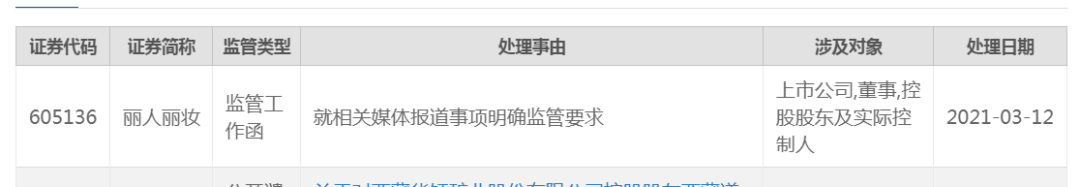

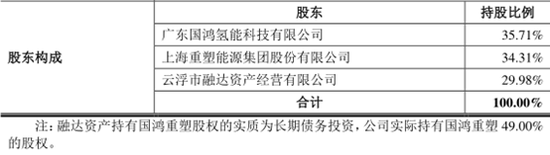

尤其值得注意的是同时出现在重塑股份上下游的关联方国鸿重塑和国鸿氢能这两家公司,其中国鸿氢能还是国鸿重塑的母公司,直接持股35.71%,实际持股51%。

二股东正是本文主角重塑股份,直接持股比例34.31%,实际持有49%的股份,如下图所示。另外,重塑股份的实际控制人林琦还担任其董事长、总经理;董事、执行副总裁胡哲担任其董事;副总裁MA AUDREY JING NAN之父马东生担任其董事。

注:国鸿重塑股东构成

注:国鸿重塑股东构成根据披露的关联销售情况,2017年-2019年及2020年前三季度,重塑股份向国鸿重塑的销售分别为9597.6万元、7004.95万元、5424.85万元、4859.26万元,占营收比重分别为42.05%、45.04%、7.82%、29.56%。另外2018年,还向其母公司国鸿氢能销售1848.78万元,占营收比重为11.89%。

另外,国鸿重塑和国鸿氢能不仅是重塑股份的大客户,同时还肩负大供应商的职责。

2017年-2019年以及2020年前三季度,重塑股份向国鸿重塑的采购金额分别为939.9万元、1.27亿元、1.65亿元、4634.42万元,占采购总额的比例分别为4.94%、47.3%、41.31%、18.09%。2017-2018年向国鸿氢能分别采购3596.58万元、1269.33万元,占采购总额的比例分别为18.9%和4.73%。

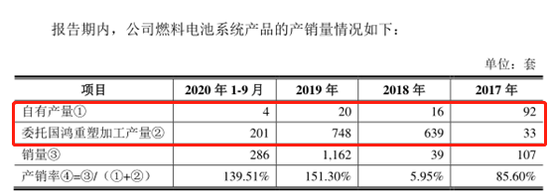

更值得关注的还不是采购金额,而是重塑股份披露的燃料电池系统产品的产销量情况中,重塑股份自有产量越来越小,而高度依赖委托国鸿重塑加工。

重塑股份解释称,公司常熟工厂年产5000套燃料电池系统产线于2020年9月末新近投产,尚未形成批量订单生产,公司自有产量主要为研发试制或者小批量生产。

综合来看,重塑股份至少目前是把生产交付给了参股公司国鸿重塑,同时又把国鸿重塑生产的产品卖给它自己,重塑股份仅仅在产业链中负责技术研发,产销可谓两头在外,这种特殊的安排究竟是聚焦关键竞争优势还是另有所图呢?

首先从重塑股份自身的毛利率来看,2017年-2019年及2020年前三季度重塑股份的销售毛利率分别为36.75%、49.85%、31.26%和43.08%,显然重塑股份向国鸿重塑销售时,能够获取不低的毛利。

正如其他新能源造车企业的创业路径,面对持续不断的研发投入,在销量还不足以摊薄高昂的固定生产成本进而形成规模经济时,将生产外包以轻资产运营,这或许不失为一种创业初期的务实选择。

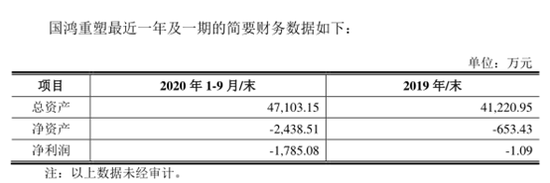

不过站在国鸿重塑以及其母公司国鸿氢能的角度,如果自身产能充足通过代工获利未尝不是一种增收降本的生财之道,不过招股书披露的国鸿重塑的经营情况却不乐观,不仅净资产为负,而且自身亏损还在扩大中。

在自身亏损的情况下,国鸿重塑不仅甘愿给重塑股份代工,而且还将自身代工的产品又买回来,成了自产自销的大供应商和大客户,这已经大大超出了代工企业的商业模式,商业合理性令人费解。

或许结合它们之间的关联关系可以找到部分答案,由于重塑股份实际持有国鸿重塑49%的股权,根据会计准则,重塑股份由于并不控制国鸿重塑,故无需将其纳入合并范围,所以国鸿重塑的亏损重塑股份只需要承担其中的49%,而不是100%影响报表。

另外,如果持股51%,重塑股份其实可以将其变为自身的子公司获取生产能力而无需募资自建产能,但公司却并未这么做,而是依然选择持股49%。原因或许有二,一是上面提到的可以只按49%的持股比例承担亏损,二是49%的持股比例可以使二者进行关联交易而无需抵消。例如,重塑股份向国鸿重塑销售100万的产品,成本60万,将获利40万,如果需要合并,这部分需要抵消,真正的收入毛利需要待国鸿重塑真正对外销售时才确认。

面临补贴退坡 行业竞争加剧

报告期内,重塑股份营业收入主要来源于燃料电池系统相关产品的销售。目前,国内燃料电池系统的下游应用场景主要集中在燃料电池汽车行业,因此燃料电池汽车行业的产业支持政策及补贴政策的变化情况,将对其的生产经营产生较大影响。

近年来,我国燃料电池汽车产业发展迅速。但整体上,我国相关燃料电池汽车行业的产业支持政策及补贴政策对技术门槛的要求逐步提高,且补贴逐步退坡。2020年9月,财政部等五部门下发《关于开展燃料电池汽车示范应用的通知》,补贴政策从对燃料电池汽车的购置补贴转为以“以奖代补”方式对示范城市给予奖励。

另外,从行业整体来看,我国燃料电池汽车行业的发展整体仍处于产业化初期阶段,燃料电池汽车的产销量整体较小,在汽车行业中的占比显著偏低。购置成本较高、储氢、加氢等配套设施不完善、产业政策的变化以及供应链配套体系的不完善等,制约燃料电池汽车市场需求。

而随着市场规模的增加、燃料电池技术及相关产品的迭代,燃料电池系统、零部件生产厂商数量逐年增加。根据工信部发布的《新能源汽车推广应用推荐车型目录》,2017-2019年及2020年1-9月,为燃料电池汽车推荐车型提供燃料电池系统的生产厂商数量分别为10家、30家、36家及61家,燃料电池系统生产厂商数量增长迅速。

同时,燃料电池汽车行业作为新能源汽车产业的重要组成部分,以上汽集团、潍柴动力等为代表的部分下游整车厂商,逐步进入燃料电池系统、零部件生产领域,向产业链上游纵向扩张;以丰田汽车、现代汽车为代表的海外整车厂商,也通过在中国境内设立研发平台、合资公司等形式参与国内燃料电池市场竞争。(文/新浪财经上市公司研究院 逆舟)

扫二维码,3分钟极速开户>>