实施股权激励,东吴证券“闪电”回购968万股,已达下限一半,距离推出回购计划仅隔4个交易日

财联社(上海,记者 刘超凤)讯,进入2021年,又一家券商发出股票回购计划用以股权激励,证券行业越来越重视建立长效激励约束机制。

3月11日,东吴证券第一次实施回购公司A股股票,支付8617.78万元回购968万股。东吴证券回购股票的目的是为了限制性股票股权激励计划,目前该计划暂未对外公布。而这距离计划公布,仅相隔4个交易日。

据财联社记者不完全统计,除东吴证券外,去年来招商证券、国泰君安、东方证券、华泰证券、华创阳安也实施了股票回购计划,用以股权激励或员工持股计划。除华创阳安外,上述4家券商已完成股票回购。

东吴证券回购股份用以股权激励

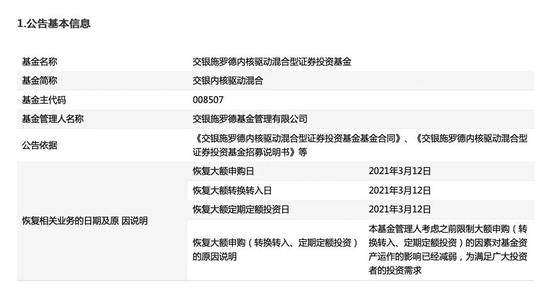

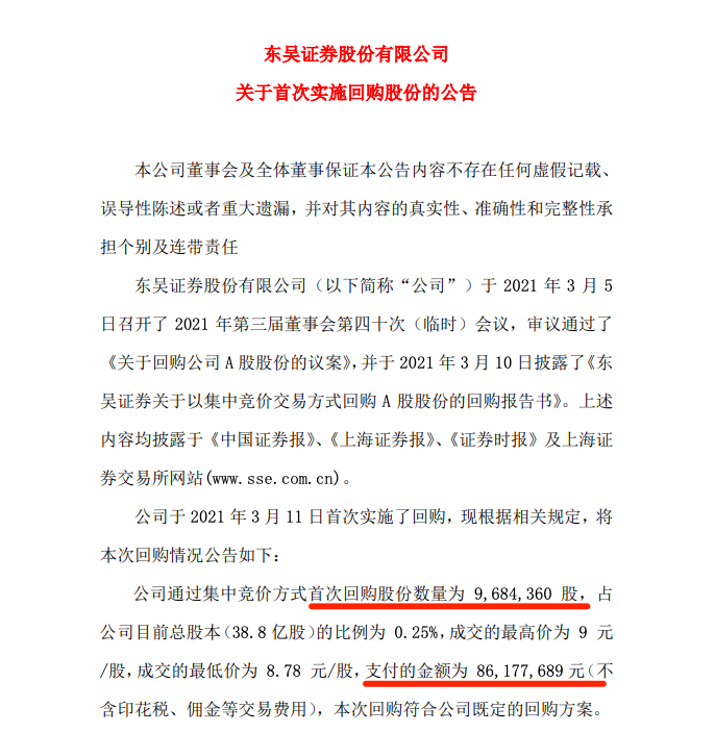

3月11日,东吴证券发布首次实施回购公司股份的公告。根据公告,公司通过集中竞价方式首次回购股份数量为9684360股,占公司目前总股本(38.8亿股)的比例为0.25%,成交的最高价为9元/股,成交的最低价为8.78元/股,支付的金额为8617.78万元(不含印花税、佣金等交易费用)。

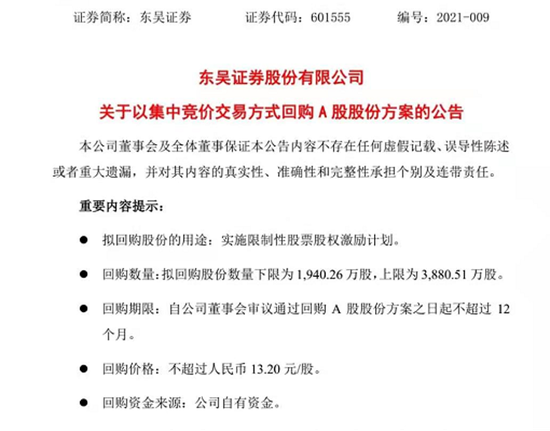

3月5日,东吴证券董事会审议通过了《关于回购公司A股股份的议案》,同意公司通过集合竞价交易方式回购公司A股股票,回购资金总额不超过5.1222亿元,回购价格不超过13.20元/股,回购期限自董事会审议之日起不超过12个月。

东吴证券拟用于回购的资金来源为公司自有资金。公司拟回购股份数量下限为1940.26万股,即不低于公司当前总股本的0.50%;上限为3880.51万股,即不超过公司当前总股本的1.00%。

对于回购的目的,东吴证券表示,“为了深化公司市场化改革,建立员工与公司利益共享、风险共担的市场化机制,进一步激发公司活力,公司拟回购A股股份,作为限制性股票股权激励计划的股票来源。”

根据已公开的财报看,东吴证券去年前三季度营收、净利两项业务增速超过行业平均水平。2020年1-9月东吴证券实现营业收入53.32亿元,同比增长36.98%;归属于上市公司股东的净利润14.92亿元,同比增长61.12%,具有较强的资本规模和盈利能力。

从中国证券业协会公布的券业大数据看,2020年度,138家证券公司实现营业收入4484.79亿元,同比增长24.41%;实现净利润1575.34亿元,同比增长27.98%。

截至2020年9月30日,东吴证券总资产1083.87亿元,比2019年末增长12.63%;归属于上市公司股东的净资产276.03亿元,比2019年末增长31.72%;货币资金(扣除客户存款后)37.35亿元。

东吴证券去年前三季度的总资产增速不及行业平均水平。根据中证协数据,2020年证券行业资本实力不断增强,截至当年末,证券公司总资产为8.90万亿元,净资产为2.31万亿元,较上年末分别增加22.50%、14.10%。

近年来五家券商(或上市主体)实施过股票回购

证券行业是人力+资本型行业,人才是核心竞争力,员工持股或股权激励有助于证券公司建立长效激励约束机制,使管理层和核心员工直接或间接成为公司股东,在大股东和职业经营团队之间建立起长期稳定的利益共享和风险公担机制,提高长期激励,提升证券公司的发展实力。

据财联社记者不完全统计,除东吴证券外,招商证券、国泰君安、华泰证券、东方证券、华创阳安都实施过股票回购计划。

回购进展上,招商证券于2019年12月完成回购,国泰君安证券、东方证券分别在2020年7月、12月完成回购,华泰证券在2021年1月完成回购,而华创阳安的回购计划还在进行中。

在回购目的上,东方证券、招商证券、华创阳安均是员工持股计划;而华泰证券、国泰君安是为了股权激励。

在员工持股计划的管理模式上,华创阳安是委托华创证券设立资产管理计划购买和持有公司股票,目前两期资管计划均已完成股票过户;东方证券则是委托参股子公司汇添富基金设立资管计划;招商证券则是委托招商资管设立资管计划。

从参与人数来看,东方证券员工持股参与人数最多,达到4000人;其次是招商证券,员工持股参与人数为1157人;华泰证券股权激励对象总人数为824人;华创阳安员工持股参与人数为500人;国泰君安股权激励参与人数为440人。

从锁定期来看,东方证券和华创阳安的员工持股计划对人员的限定相对宽松,且员工持股的锁定期均仅有12个月;华泰证券股票激励的限售期为24个月;招商证券的员工持股锁定期为36个月;国泰君安限制性股票的限售期分别为24个月、36个月、48个月。

解除限售方面,招商证券在锁定期满后一次性解锁;华泰证券满足解除限售条件后在未来36个月内按33%、33%、34%的比例分三期解除限售;国泰君安的激励股票分三批解除限售,分别在24个月、36个月、48个月限售期后的一年内,按照33%、33%、34%的比例解除限售。

值得注意的是,国泰君安对限制性股票解除限售设定业绩条件,分年度对公司业绩指标、单位(部门)业绩指标和个人绩效指标进行考核。其中,公司业绩层面主要指标包括归母净利润(权重50%)、加权ROE(权重40%)、金融科技创新投入(权重10%)、综合风控指标(门槛指标)。

监管鼓励券商实施股权激励

证监会在2013年3月就出台了《证券公司股权激励约束机制管理规定(征求意见稿)》(下称“该管理规定”)。根据该管理规定,符合条件的证券公司可实施股权激励,证券公司董事、高级管理人员或其他员工等可作为激励对象,证券公司可通过增资扩股、回购本公司股权以及法律、行政法规允许的其他方式等三种方式解决激励股权来源。

近年来,关于证券公司实施员工持股的政策法规不断完善。2018年11月的《关于支持上市公司回购股份的意见》指出,上市证券公司实施员工持股可以通过资产管理计划或信托计划的形式进行。

2020年3月1日《新证券法》颁布,其中第四十条规定,实施股权激励计划或者员工持股计划的证券公司的从业人员,可以按照国务院证券监督管理机构的规定持有、卖出本公司股票或者其他具有股权性质的证券。

四个月后的7月17日,证监会有关部门向派出机构发出《支持证券基金行业实施组织管理创新》的文件,为提升证券基金经营机构核心竞争力,推动行业高质量发展,证监会支持证券基金行业实施组织管理创新,一是鼓励行业机构实现市场化并购重组,二是支持实施员工持股或者股权激励计划。

反观成熟市场经验,股权激励占投行收入比例非常高。东兴证券分析师在研报中举例,股票期权在瑞银员工薪酬中的地位非常重要,高管薪酬中股权激励的比例占到将近50%。具体来看,瑞银高管薪酬中固定薪资占比20%,奖金占比80%左右,其中40%的奖金为现金支付,按照“现金平衡计划(60%:20%:20%)”的比例分3年递延发放,60%的奖金为股权支付,通过“业绩股票单位计划(20%)”和“高管持股计划(40%)”在3年和5年后逐步归属。此外,瑞银对高管持股还有诸多限制性条款。比如最低股票数量限制、处理权条款、股权激励计划与公司绩效挂钩等。

山西证券认为,此前由于证券行业是距离二级市场最近的金融机构,进行股权激励或者员工持股进展较为缓慢,存在一定约束,一般通过设立资管计划的方式实现。而证券行业是人力资本型行业,人才是核心竞争力,员工持股或股权激励有助于证券公司建立长效激励约束机制,提高长期激励,激发员工工作的积极性,打造核心团队,提升证券公司的发展实力。

扫二维码,3分钟极速开户>>