来源:上海证券报·中国证券网

上证报中国证券网讯(记者 陈玥)春节过后,市场经历“倒春寒”。在剧烈的市场调整中,攻守兼备的“固收+”产品优势进一步凸显。在中加基金权益投资部绩优基金经理、中加聚隆拟任基金经理冯汉杰看来,春节后权益市场的调整仅集中在部分热门板块中,部分低估值的权益资产和固收资产均有较好的配置价值。在预期收益明显低于往年的市场环境中,股债结合的“固收+”产品提供了更好的安全边际和稳健回报。

“固收+”究竟加什么?波动的市场环境对基金经理的大类资产配置和回撤控制能力提出了更高的要求。被誉为中加基金“权益黑马”的冯汉杰注重长期投资和安全边际,擅长挖掘被市场低估的价值标的。Wind数据显示,截至2021年3月4日,冯汉杰管理时间最长的主动权益产品中加转型动力混合A任职年化回报率达43.51%,同策略的固收+产品中加聚庆定开混合自2020年5月22日任职以来回报率超15%,均领先于同类产品。

危中有机 估值切换致波动

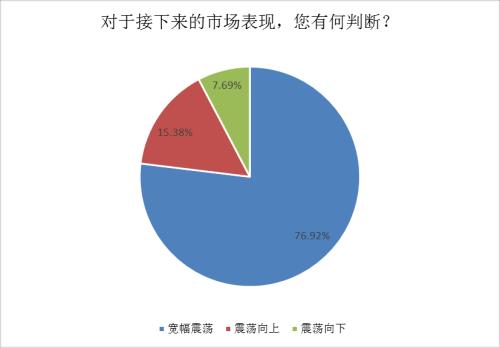

对于近期的市场波动,冯汉杰认为无需过分担忧。“春节后的权益市场并不是一个普遍性、全局性的调整,下跌的主要是之前上涨较多、估值较高的板块,也就是一些大市值板块,而前期涨幅不大,估值不高的板块跌幅较小,其中不少个股都是上涨的。”

冯汉杰表示,调整之后,机会也浮出水面。“如果从板块角度去观察,我还是会继续看好估值较低、与经济相关度高的一些板块,比如金融、周期、或者出口制造业等。但在过去半年里,实际上这些板块也都有明显的上涨,因此预期收益率要降低。”

对于固收资产,冯汉杰相对更乐观。他表示,债券市场今年整体压力还没有完全释放,但风险已经不大,性价比很高。所以今年的大类资产配置思路整体上应当更加均衡,债券方面配置一些信用类的产品来提升收益,股票方面更多地向低估的中市值公司倾斜。

“今年实际上是利好、利空交织的一年,大家有必要把收益预期降下来,持有相对稳健的资产来度过市场的波动期。”冯汉杰告诉记者。

“过去两年的行情是极度分化的,在历史上没有类似的经验。一部分资产估值高企,而更大一部分资产价格合理甚至还有低估。从超长期时间维度来看,决定股价的更多还是基本面因素,因此目前较为热门的行业长期还是会表现更好一些,但需要时间和空间消化,当前市场风格的切换属于必然,对资产的挑选和配置标准要更高一些。”

稳健当先 股债结合增收益

波动市更能凸显“固收+”产品攻守兼备的特殊优势。据悉,冯汉杰即将担纲管理的中加聚隆六个月持有期混合基金就是一只股债比例三七开、追求长期优化风险收益比的“固收+”产品。谈到加什么?怎么加?冯汉杰有自己的想法。

“我们在运作这只产品时还是会聚焦‘固收+’产品的特性,无论是个股的选择还是个券的选择,都会相对于单一资产的组合做一些调整,更侧重获取稳健的收益,或者说在控制风险的前提下获取收益,而非一味追求高收益。”冯汉杰表示。

具体而言,冯汉杰介绍说,在股票投资的策略上会运用偏价值的策略,同时注重公司的质量和价格。“如果股价估值过高,我们并不会去买入或者继续持有。这有利于降低个股因为估值过高发生大幅回撤的风险。”在固收投资部分,冯汉杰表示将主要运用票息策略,获取稳健的底层收益,并针对市场情况做适度的择时。

中加基金强大的固收平台和投研实力也为“固收+”产品提供了更好的保障。上海证券最新评级数据显示,中加基金综合管理及债券投资绩效均获得五星级评定。

怎样凸显稳健的特色?冯汉杰介绍说,首先坚持价值型股票策略,债券以票息策略为主,每类资产内部均采取相对稳健的策略;其次,在判断市场面临较大风险时会做一定的择时处理。

在控制回撤方面,冯汉杰主要从两方面入手:一是在价格高估时,即使是好公司也会退出;二是适当择时,在合适的时机做系统性的仓位抉择,为投资者提供长期稳中向好的回报。