来源:基少成多

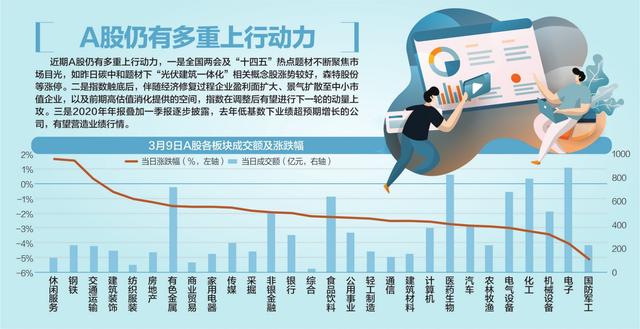

今年以来,A股非常动荡,创业板继1月底单周大跌6.83%后,2月底单周大跌11.3%,很多基金民因此睡不着觉。

这背后的根本原因,是市场呈现结构性高估,同时国内外的流动性也不再像去年那样持续宽裕,机构之间在牛市初期的默契不在,对于未来的看法出现差异,分歧日渐加大。于是出现“有人辞官归故里,有人星夜赶科场。”

回顾历次牛市下半场,都伴随着激烈的震荡,甚至出现阶段性大跌。典型的如2015年,创业板指数上半年大涨94.23%,三季度下跌27.14%,四季度上涨30.32%。如此大幅的动荡,让你既感受到牛市的火热,也遍尝熊市的心酸。

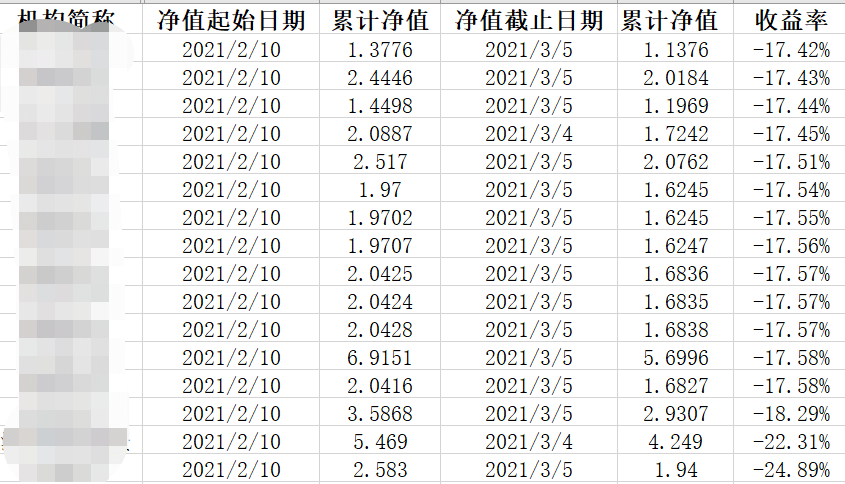

在此背景下,买基金,除了看它的中长期盈利水平,还必须关注另一个指标——最大回撤。

最大回撤是指,在一定时间内,该基金自任一位置,最大下跌幅度,对应基民持有期间的最大亏损。

它能很好地衡量基金的抗风险能力。

买基金前,可以通过该指标预估遇到极端情况可能遭受的损失,评估下自己是否能接受,将风险做到投资决策前端。

目前我们可以通过万得客户端、天天基金等渠道查询。其中天天基金-特色数据支持查询单只基金最近1年最大回撤。如果点击对应的基金经理,查看信息介绍,还可以看到该基金经理从业时间、最大回撤和年化回报等数据。

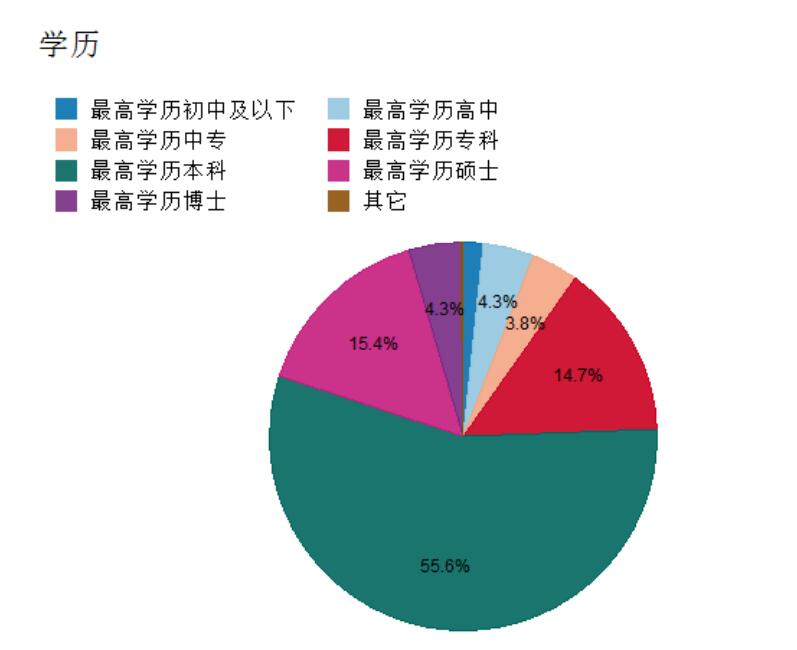

需要说明的是,A股大概5年一个牛熊轮回,在选择时,需要选择连续任职5年以上的基金经理。所谓日久见人心,较长的观察期,可以充分展示一位基金经理的投资风格和抗风险能力。在中长期业绩优秀的基金经理中,需要重点选择最大回撤小的基金经理管理的基金,这样会有更好的持有体验。

今天聊一位具备这样能力的基金经理——博时基金蔡滨。

该基金经理任职时间较长,2015年1月26日开始担任基金经理,至今已有6年多的时间,完整经历了2015年-2016年的三轮股灾,2018年的熊市、2020年疫情暴跌等多次考验,可谓久经沙场。

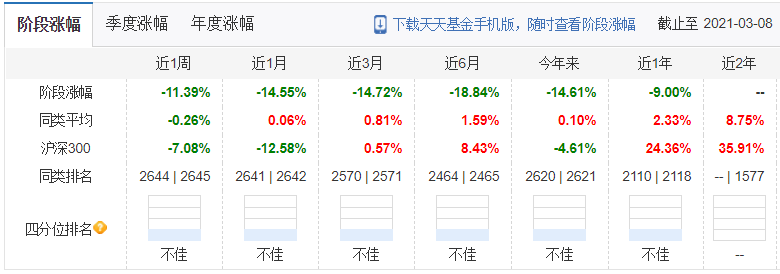

整体回撤偏小。蔡滨任职的第一只基金,受较高股票仓位和经验影响,在2015年的最大回撤为46.15%。其后他进一步改进了风控措施,2016年2月3日开始管理的第二只基金博时外延增长主题灵活配置型混合基金(代码002142),任职期间的最大回撤仅为22.21%,2018年仅下跌15.83%,大约是沪深300指数的6成。截至2021年3月3日,最近1年的最大回撤仅为12.6%,表现非常优异。要知道,上述期间包含了2020年的疫情冲击,以及2021年初的抱团股瓦解等重创,能做到上述业绩实属不易。

业绩出色。查询基金经理信息,可以看出,截至2021年3月3日,蔡滨任职以来的年化回报为22.58%,他管理的基金大约3.2年业绩可以翻倍。他管理时间较长的博时外延增长主题灵活配置型混合基金(代码002142)任职期间年化收益为25.03%,在同类758只基金中排名前6%,表现非常出色。

出色的业绩,赢得了多项荣誉,2020年7月,蔡滨管理的博时外延增长主题在第十五届中国基金业明星基金中斩获“三年持续回报平衡混合型明星基金”,他管理的各只基金先后被7大权威机构给予多项星级评价。

之所以取得上述业绩,离不开蔡滨成熟、系统的投资理念——成长赛道、均衡配置、稳健投资。

成长赛道重点选择符合产业时代特征,成长空间巨大的行业或主题,并从中选择优质公司进行重点配置,获取产业升级和企业经营业绩提升的双重收益,保证长期回报丰厚。

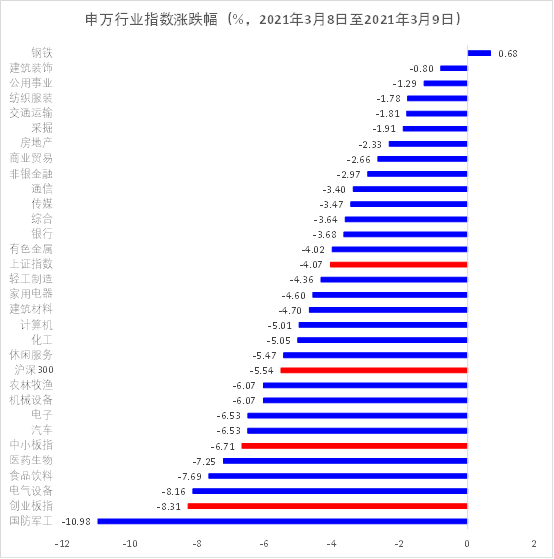

例如2020年底,博时外延增长主题灵活配置型混合基金(代码002142)重点配置了受益于制造业智能化和城镇化的机械设备龙头和新能源汽车产业链龙头企业,受益于行业景气回升的化工和金融龙头,以及受益于消费升级的食品饮料龙头,不少都是近年来上涨数倍的大牛股。

例如蔡滨掌舵的多只基金同时重仓且占比唯一超过5%的个股为三一重工,近期刚被外资看上,纳入“富时A50”指数成份股。该股2019年1季度首次出现在博时外延增长重仓股中,至今业绩增长近2倍,股价累计涨幅近4倍,市值接近第二名的2倍。由此可以窥见蔡滨优秀的选股能力。【备注:此处仅为举例,不做荐股。】

均衡配置讲究在个股和行业上适当均衡,规避单一个股和行业风险。这能保证基金在各种风格的市场中,均取得相对较高的业绩,不会出现大起大落。从蔡滨掌舵的基金重仓股看,往往每个行业的个股只有1-2只,特别看好的不超过3只,且多数个股的权重不超过5%,可以有效规模个股和行业的黑天鹅风险。

稳健投资讲究投资时,注重估值性价比,即便是好公司也要有好价格。从他管理的基金中,基本看不到估值显著偏高的抱团股,很多顺周期的龙头股,也是连续多个季度配置,在阶段性估值升高后,仓位会逐步下降,甚至退出十大重仓股。正是这样谨慎的做法,确保了基金较小的回撤和较为舒适的持有体验。

近期蔡滨的最新力作---博时产业慧选混合基金(A类:011585;C类:011586)正在发行,新基金重在把握产业升级和消费升级两大趋势,在沪深港三地优选企业进行投资。基金的股票仓位为60%-95%,其中港股通持仓占比不超过股票仓位的50%。

经过前期的调整,很多优质个股的吸引力进一步增大。特别是在全球制造业具备显著成本优势,在采掘业具备产能扩张优势的企业,将显著受益于经济的复苏,业绩增长较为确定。新基金将借助调整布局进行布局。

希望稳健分享三地产业升级和消费升级红利的网友,可以重点关注该基金。

风险提示:以上观点仅代表作者个人意见,不代表基金公司立场,也不构成对投资者的投资建议。