本文源自:养基司令

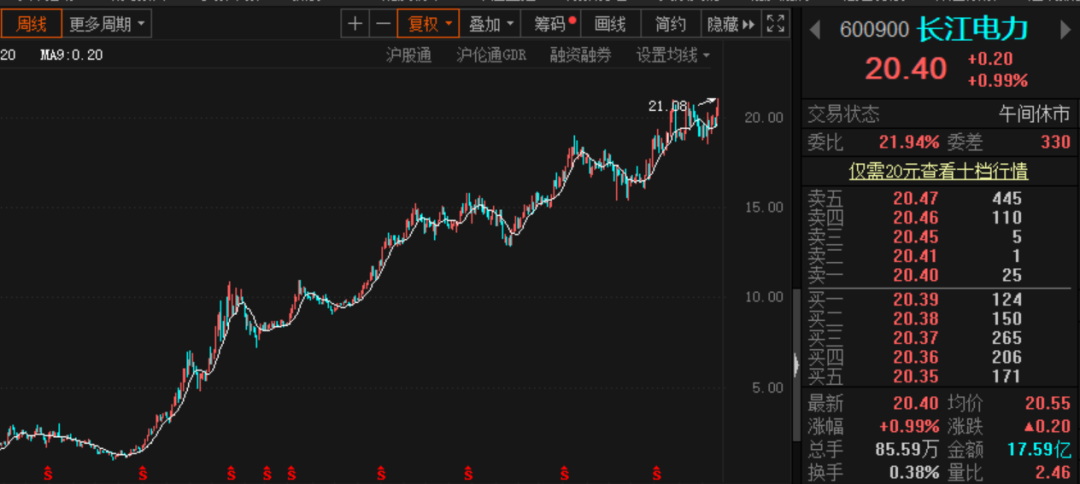

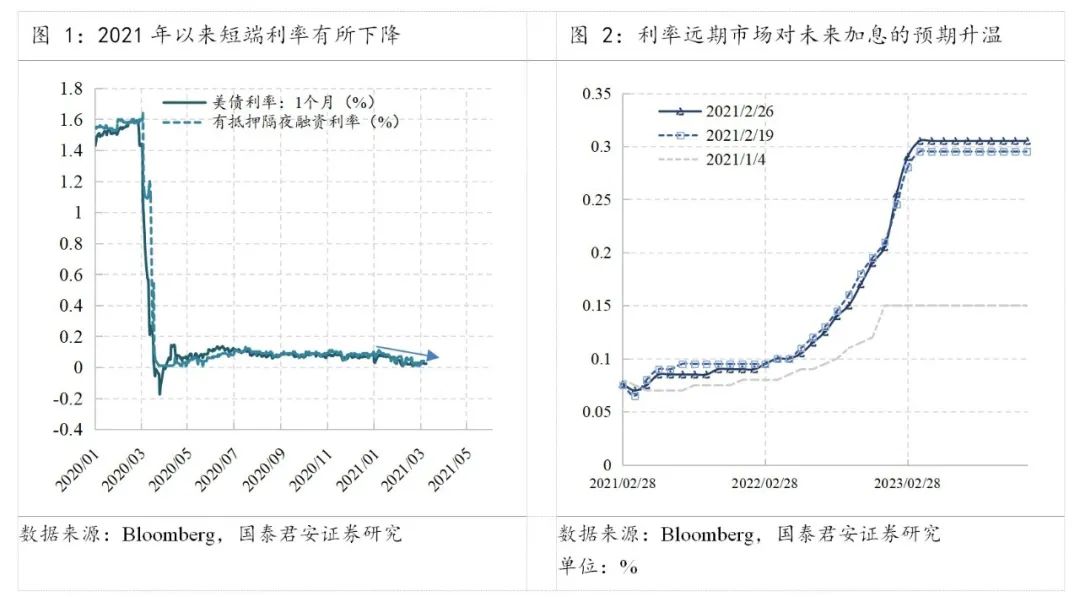

隔夜美股道指、纳指走出了“冰火两重天”!以传统工业为代表的道琼斯指数,盘中涨幅超过600点创出历史新高,收盘上涨0.97%。而以科技股为代表的纳斯达克指数,盘中跌幅却超过2%,收盘下跌-2.41%。截然不同的走势背后,是否意味着美股前期以FAANG为代表的大市值核心资产赛道,将向中盘股风格的周期行业赛道切换?

无独有偶。Wind数据显示,2020年沪深300指数上涨27.21%,中证1000指数上涨19.39%,大市值风格涨幅可能并没有大家想象中,领先中小市值风格那么多。截止2021年3月8日,大盘股风格沪深300近一个月跌幅8.71%,小盘股风格中证1000却逆势上涨3.92%,首尾相差12.63%。春节后以来,沪深300下跌-12.53%,中证1000居然还微涨0.39%。

节后以来随着“茅指数”的快速回调,市值因子似乎正在踏上“小而美”的道路。Wind统计显示,2月18日以来共有216家上市公司获得机构调研,中盘股共有101家,占比46.76%,而2020年占比仅为30.96%。可见,中盘股风格上市公司获得机构调研占比提升幅度明显。

大家可以诊断下手里基金,如果投资风格明显都偏向那些“抱团”核心资产,那么不妨可以考虑搭配一只中小市值因子风格基金,也不失为一种降低(权益)组合波动的策略。

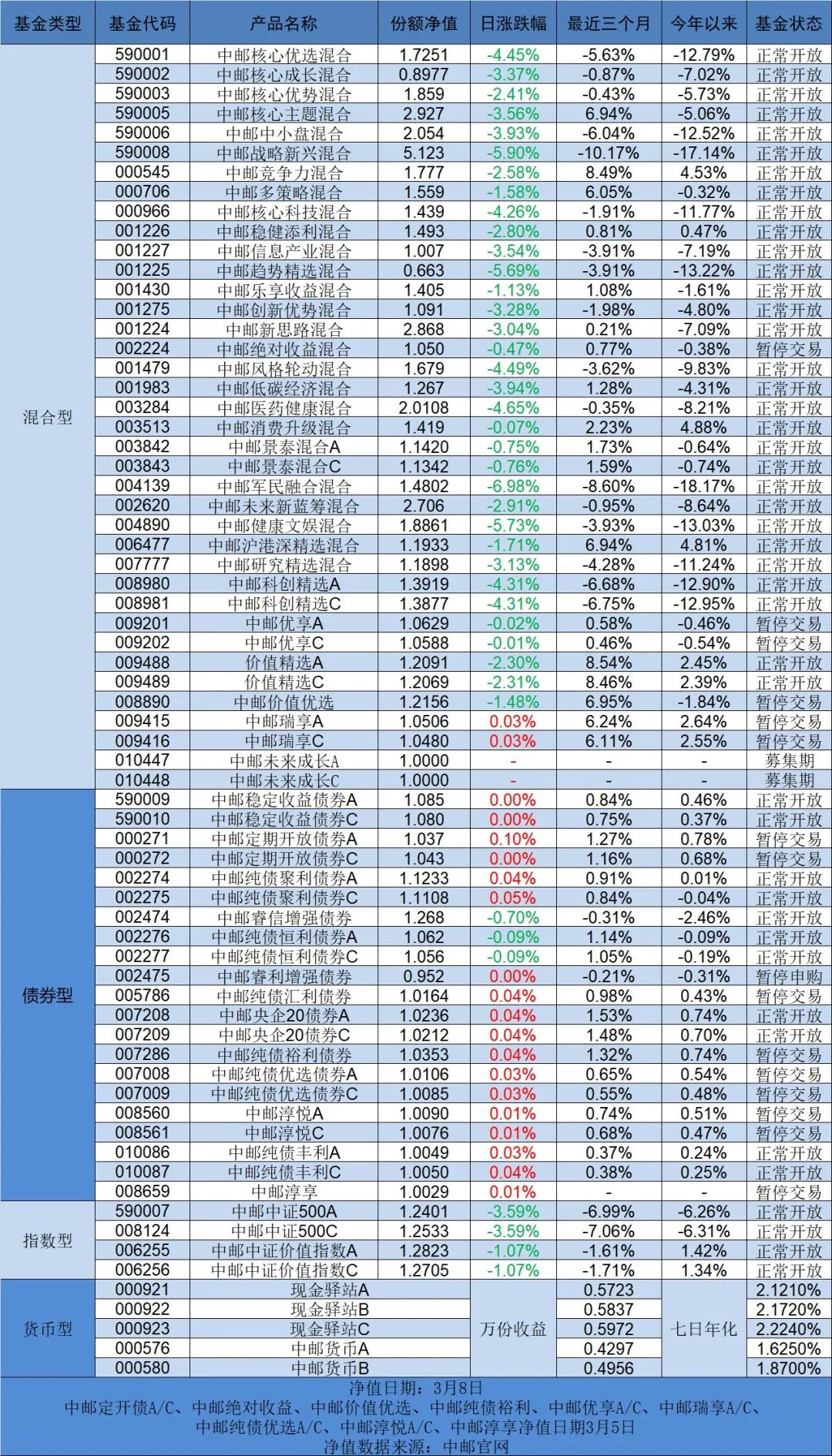

提到中小市值风格,首先映入大家脑海的应该是中证500和中证1000两种指数基金。不过由于市场走势还不明朗,主动型基金经理显然更能帮助我们挖掘到“小而美”的潜力个股。不过,大家从名字上去判断很有可能买到“挂羊头卖狗肉”的基金,所以司令今天就来介绍几只中短线表现都还不错的中小市值风格基金。以下数据来源:Choice;截止时间:2021年3月8日。如有多类份额,均以A类为例。中小盘风格基金的判断来源:Wind。

既然是中小市值风格,先给两个数据供大家进行对比。中证1000今年来下跌-4.80%,近一年来上涨0.49%。中证500今年来下跌-1.74%,近一年来上涨8.55%。

1、长信量化中小盘股票

基金经理左金宝,从2015年3月13日起管理至今,今年来收益率3.12%,近一年收益率26.50%,最大回撤12.45%,夏普比率1.30。2020Q4前十大重仓股:东方电缆、拓邦股份、久立特材、天孚通信、鱼跃医疗、瑞普生物、三友化工、中材科技、日月股份、金域医学,合计占比21.08%,持股集中度分散。

2、银河量化优选混合

基金经理楼华峰,从2017年4月27日产品成立起管理至今,今年来收益率5.61%,近一年收益率33.45%,最大回撤11.98%,夏普比率1.62。2020Q4前十大重仓股:高德红外、荣盛石化、中芯国际-U、京东方A、东方财富、广联达、三环集团、宏达电子、周大生、久立特材,合计占比17.17%,持股集中度分散。

3、中庚小盘价值股票

基金经理邱栋荣,从2019年4月3日产品成立起管理至今,今年来收益率5.26%,近一年收益率26.33%,最大回撤10.77%,夏普比率1.41。2020Q4前十大重仓股:柳药股份、利君股份、永艺股份、火炬电子、阳光城、信隆健康、振江股份、通达股份、一汽富维、威海广泰,合计占比58.44%,持股集中度适中。

4、广发多策略混合

基金经理林英睿,从2016年4月20日起管理至今,今年来收益率14.07%,近一年收益率53.59%,最大回撤8.82%,夏普比率2.58。2020Q4前十大重仓股:华夏航空、荃银高科、西部矿业、华荣股份、平煤股份、杭州银行、安徽合力、云海金属、高能环境等,合计占比59.29%,持股集中度适中。

5、诺安先锋混合

基金经理杨谷和张堃,前者从2006年2月22日起管理至今,今年来收益率7.38%,近一年收益率44.16%,最大回撤11.62%,夏普比率2.00。2020Q4前十大重仓股:石头科技、苏博特、海康威视、江苏神通、皇马科技、大华股份、宏川智慧、阳谷华泰、赛轮轮胎、山东赫达,合计占比48.97%,持股集中度适中。

6、华夏智胜价值成长A

基金经理杨谷和张堃,前者从2006年2月22日起管理至今,今年来收益率4.10%,近一年收益率19.58%,最大回撤11.16%,夏普比率1.31。2020Q4前十大重仓股:中航光电、亚太科技、川仪股份、同和药业、国泰君安、保利联合、亚士创能、太平鸟、飞亚达、玲珑轮胎,合计占比15.30%,持股集中度分散。

7、大成新锐产业混合

基金经理韩创,从2019年1月10日起管理至今,今年来收益率17.27%,近一年收益率98.92%,最大回撤9.79%,夏普比率2.65。2020Q4前十大重仓股:新洋丰、明泰铝业、长城汽车、紫金矿业、正泰电器、金禾实业、玲珑轮胎、中航光电、菲利华、云海金属,合计占比63.69%,持股集中度较高。

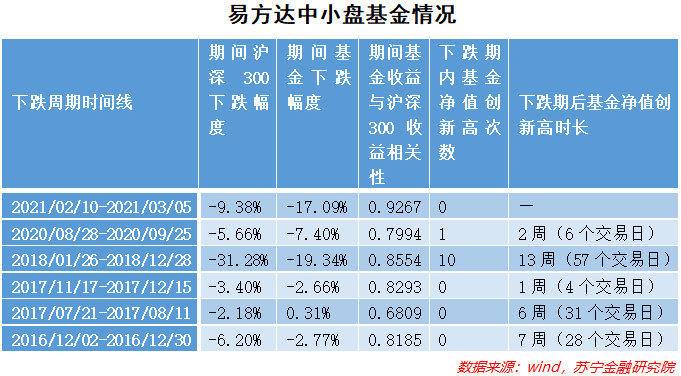

最后来张全家福,按照近一年夏普比率从高到低排序。大家可以清晰看出,7只中小市值风格基金,不管是今年来还是近一年的业绩回报都大幅领先中证500和中证1000。