来源:泰康资产微基金

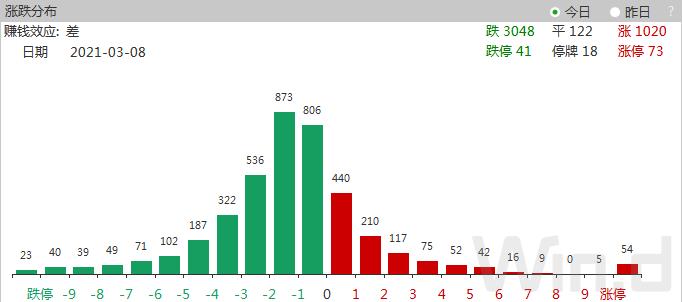

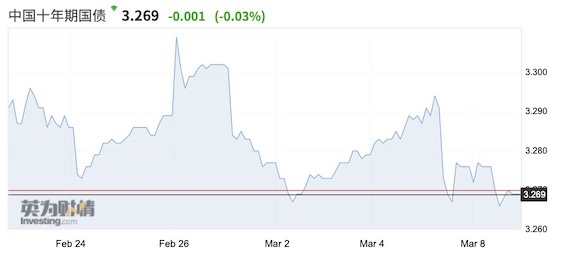

春节后市场开始进入频繁波动,数据显示:2021年1月1日前上市的4138只股票中,今年来超过六成个股下跌,下跌幅度超过10%的有1141只,占比27.57%。(数据来源:Wind;统计区间2021-01-01至2021-03-03)

投资者们也纷纷吐槽“春节前的基金涨幅基本回吐”, “刚刚上车就交了学费”。

别慌,在市场风险加大的环境中,别忘了我们的老朋友,以震荡可防守、牛市能进攻为显著特点的“固收+”产品,正在成为长期财富管理的优质工具之一。

市场跌宕起伏,别忘了“固收+”

每一次市场的跌宕起伏,都是一场生动的风险教育,从今年来的课程中,我们能学到什么?

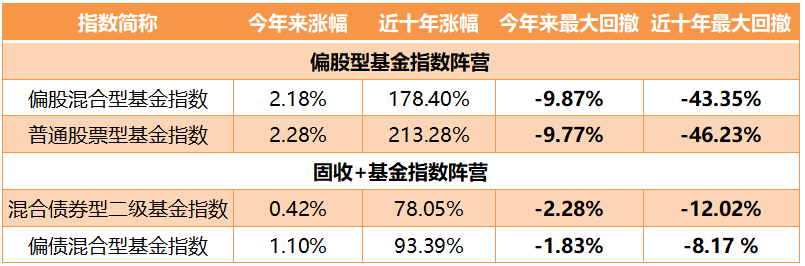

泰girl统计了年内不同风格公募基金指数的最大回撤,在偏股基金阵营中,偏股混合型基金指数、普通股票型基金指数的最大回撤分别为-9.87%、-9.77%;在固收+基金阵营中,偏债混合型基金指数、混合债券型二级基金指数的最大回撤分别为-1.83%、-2.28%(数据来源:Wind;统计区间2021-01-01至2021-03-03)。可见,如果今年来持有的是一只固收+基金,心态可能会更平和。

如果时间拉长至十年,这一对比还会更加明显:

(数据来源:Wind,截至2021年3月3日;偏股混合型基金指数代码885001.WI,成分个数1580;普通股票型基金指数代码885000.WI,成分个数534;混合债券型二级基金指数代码885007.WI,成分个数614;偏债混合型基金指数代码885003.WI,成分个数665。)

投资单一的股票市场,整体波动较大,非常考验投资人的耐心,而正确的应对方法,就是“多元资产配置”。固收+基金是如何做好多元配置的呢?

从字面看,可以把它拆成两个部分,「固收」和「+」。

第一,「固收」,是主要的部分,大比例投资债券资产,投资风险相对比较低;第二,「+」,占小比例仓位,「+」的策略包括但不限于股票投资、新股申购、可转债、股指期货、国债期货等等,目标是增加组合的收益弹性。

简单来说就是“固收打底,多策略增强”,一方面,组合中占大比例的固收资产总体上的波动相对比较小,贡献基础收益;另一方面,通过多元资产配置,把握各大类资产的轮动机会,形成风险对冲,降低组合投资风险。

选择一款适合你的固收+基金

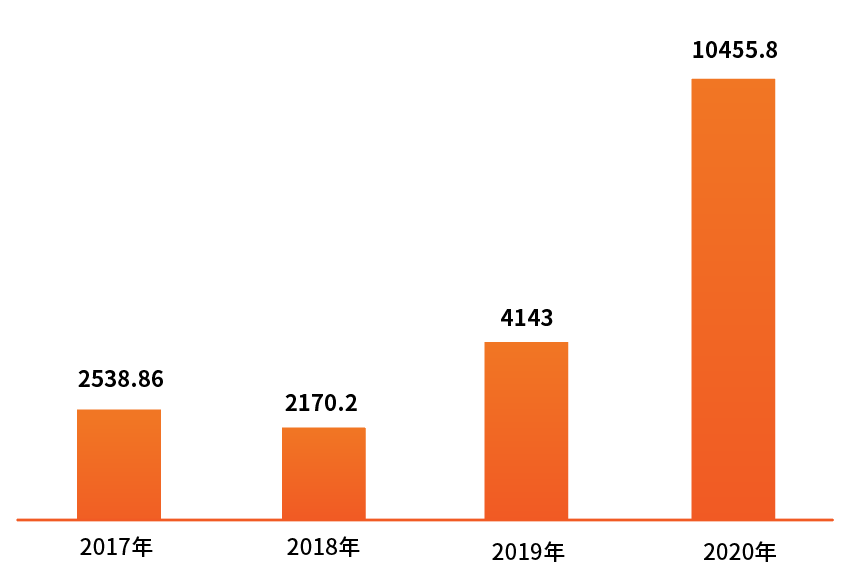

伴随着市场波动的加大,聪明的投资者纷纷涌入固收+基金市场,以“偏债混合型基金+混合债券型二级基金”(只统计主代码)为例,2017年-2020年两类基金的总基金规模分别为2538.86亿元、2170.20亿元、4143.00亿元、10455.80亿元,可看出近两年来固收+基金规模突飞猛进,连续两年规模翻倍(数据来源:Wind;统计区间2017-01-01至2020-12-31)。

基金年度规模(亿元):

偏债混合型基金+混合债券型二级基金

(数据来源:Wind;统计区间2017-01-01至2020-12-31)

固收+产品琳琅满目,如何选择适合自己的一款固收+基金?

一方面,固收+策略并不是各类资产的简单叠加,而是需要基金经理进行合理的资产配置和动态调整,因此,基金经理的大类配置实力很重要;另一方面,虽然都是固收+,但因为权益仓位不同,也会呈现出不同的业绩弹性。

“固收+”好基推荐

泰康颐年混合基金

基金代码:A类:005523;C类:005524

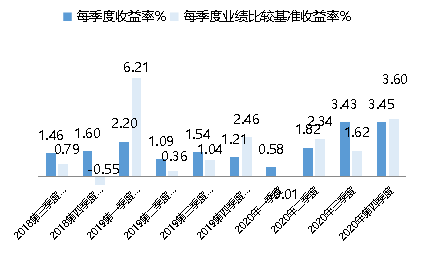

从权益仓位看,以泰康颐年A为例,该基金近六个季度权益仓位范围为5.39%-10.43%。(数据来源:仓位范围来源于该基金2019年Q3、Q4,2020年Q1、Q2、Q3、Q4季报)

从业绩来看,截至2020年12月31日,泰康颐年A自成立以来的绝对收益为20.31%,同期业绩比较基准、上证指数的同期涨幅分别17.84%、11.30%。值得一提的是,泰康颐年A自成立来的2018年三季度-2020年四季度,每一个自然季度的季度回报均为正收益。(数据来源:泰康资产,数据统计截至2020.12.31)

泰康颐年A成立以来季度业绩表现

数据来源:基金定期季度报告,上证指数业绩表现来源于Wind资讯。统计区间2018年5月30日至2020年12月31日。该基金成立于2018年5月30日。蒋利娟、桂跃强自基金成立日起至今任该基金基金经理。根据泰康颐年混合基金2018-2019年年报以及2020年四季报, 2018-2020年收益率及同期业绩比较基准收益率分别为:A类3.41%/-0.89%,6.17%/10.35%,9.58%/7.73%;C类3.14%/-0.89%,5.71%/10.35%,9.25%/7.73%。本基金2020年12月修改基金合同,投资范围增加存托凭证。

泰康宏泰回报

基金代码:002767

从权益仓位看,该基金近六个季度权益仓位范围为15.70%-18.39%。(数据来源:仓位范围来源于该基金2019年Q3、Q4,2020年Q1、Q2、Q3、Q4季报)

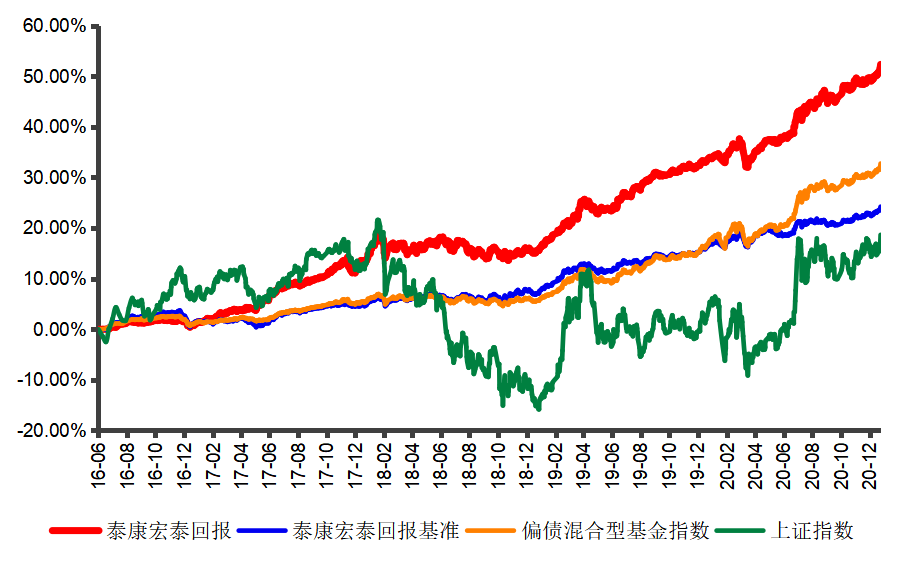

从业绩来看,截至2020年12月31日,泰康宏泰回报自成立以来的绝对收益回报为52.34%,大幅跑赢同期业绩比较基准和上证指数,也跑赢了偏债混合型基金指数的同期涨幅,超额收益明显。(数据来源:泰康资产,数据统计截至2020.12.31)

泰康宏泰回报自成立以来的历史业绩走势

备注:上证指数、偏债混合型基金指数(885003.WI,成分数量665个)业绩表现来源于Wind资讯。统计区间2016年6月8日至2020年12月31日。该基金成立于2016年6月8日。蒋利娟、桂跃强自基金成立日起至今任该基金基金经理;陈怡自2017年4月19日至2019年5月8日曾任该基金基金经理。根据泰康宏泰回报混合基金2016-2019年年报及2020年四季报,该产品报告期内收益率及同期业绩比较基准收益率分别为:0.96%/1.40%;12.44%/3.30%;1.78%/2.27%;15.82%/8.84%;13.84%/6.51%。本基金2020年12月修改基金合同,投资范围增加存托凭证。

近年来“固收+”受到追捧,跟承接传统理财资金、去年投资体验较好、兼顾收益和波动的特性等有关。今年面对波动可能加剧的市场,投资者不妨选择一款固收+精品,代替自己做好多元资产配置,提高抵御风险的能力。

风险提示

以上材料仅作宣传所用,不作为任何法律文件。本文中关于固收+产品的风险收益特征仅为针对该类产品特点的大致描述,具体基金产品风险等级因其考虑因素更多而存在差异,不同销售机构对基金的风险等级和适当性意见可能存在不同。泰康颐年混合可投资于港股,会面临港股通机制下因投资环境、投资标的、市场制度以及交易规则等差异带来的特有风险,包括港股市场股价波动较大的风险(港股市场实行T+0回转交易,且对个股不设涨跌幅限制,港股股价可能表现出比A 股更为剧烈的股价波动)、汇率风险(汇率波动可能对基金的投资收益造成损失)、港股通机制下交易日不连贯可能带来的风险(在内地开市香港休市的情形下,港股通不能正常交易,港股不能及时卖出,可能带来一定的流动性风险)等;前述基金对港股标的的投资比例会根据市场情况、投资策略等发生较大调整,存在不对港股投资的可能。基金的过往业绩并不预示其未来表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证,基金管理人不保证基金一定盈利,也不保证最低收益,基金净值和收益有波动风险。投资有风险,投资者购买基金时应认真阅读《基金合同》、《招募说明书》和《产品资料概要》(详阅官网www.tkfunds.com.cn或客服400-18-95522),了解基金的具体情况,在投资金融产品或金融服务过程中应当注意核对自己的风险识别和风险承受能力,选择与自己风险识别能力和风险承受能力相匹配的金融产品或金融服务,并独立承担投资风险。