热点栏目

热点栏目 长江商报消息 ●长江商报记者 魏度

时隔两年,赵满堂再抛出大手笔收购矿产。

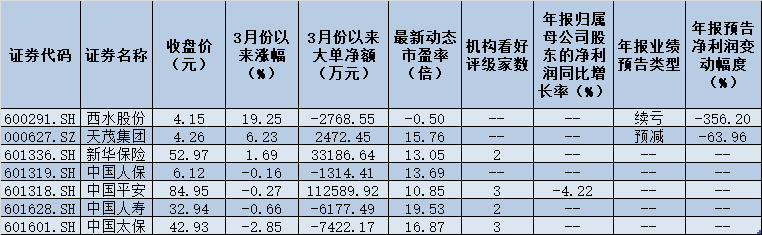

日前,盛达资源(维权)公告称,拟收购贵州鼎盛鑫72.50%股权,从而获取猪拱塘铅锌矿采矿权。如果交易顺利完成,公司将跻身国内铅锌储量第一阵营。

本次收购存在较高溢价。截至2020年底,标的公司贵州鼎盛鑫净资产为负数,而其100%股权估值高达44亿元。不仅如此,标的公司100%股权处于司法冻结状态。

盛达资源实控人为赵满堂。今年61岁的赵满堂创业已近30年,其实际控制的盛达集团已成为一家多元化的综合性实业集团,产业覆盖矿山开发、商业文旅、酒类文化等众多领域。2008年,赵满堂仅出资6000多万元通过受让股权,获得A股公司威达医械实际控制权,之后将其更名为盛达资源。

擅长资本运作的赵满堂动作不断。2011年以来,赵满堂相继将银都矿业、光大矿业、赤峰金都、金山矿业等矿产高溢价注入上市公司。

目前来看,这些动作并未推动盛达资源走向辉煌。截至今年3月5日下午收盘,盛达资源市值不足百亿。

长江商报记者发现,财务压力是赵满堂目前面临的最大问题。目前,赵满堂及其一致行动人直接间接持有的盛达资源43.60%股权,接近80%处于质押状态。

拟再大手笔购矿股价四连跌

一直奔跑在购矿路上的盛达资源有了新的动作。

3月1日晚,盛达资源披露发行股份购买资产并募集配套资金暨关联交易预案,公司拟分别向董赢、柏光辉发行股份购买其持有的贵州鼎盛鑫36.25%股权,合计收购72.50%股份。贵州鼎盛鑫核心资产为赫章鼎盛鑫80%股权,赫章鼎盛鑫核心资产为猪拱塘铅锌矿采矿权。本次交易完成后,公司将通过贵州鼎盛鑫间接控制赫章鼎盛鑫80%股权,进而间接享有赫章鼎盛鑫58%的股东权益。

本次交易赫章鼎盛鑫100%股权预估值为55亿元,据此计算,贵州鼎盛鑫100%股权预估值为44亿元,标的资产拟作价31.90亿元。由于标的公司审计、评估工作尚未完成,交易双方尚未签订明确的业绩承诺、补偿等协议。

本次重组,盛达资源信心十足。猪拱塘是贵州省第一大铅锌矿,年采选规模198万吨,相当于盛达资源四座在产矿山全部产能规模。交易完成后,盛达资源的铅锌产量将由5万吨级跃升至20万吨级,成为国内铅锌储量超过500万吨的四家上市公司之一。

而这是贵州鼎盛鑫筹划的第二次曲线上市。2019年,A股公司银泰黄金也曾筹划收购贵州鼎盛鑫,并支付约定的资金6亿元。但在去年5月,收购事宜宣告终止。

盛达资源的本次交易存在诸多不确定因素。其中之一就是与前次银泰黄金收购未果相关。因为6亿元定金一事,董赢、柏光辉所持贵州鼎盛鑫16.25%股权被抵押,经银泰黄金申请,贵州鼎盛鑫100%股权被司法冻结。

因此,本次交易,盛达资源须先向交易对方支付定金5亿元,办理解除冻结、质押手续。

标的公司主要从事猪拱塘铅锌矿的建设工作。由于项目尚处于建设期,贵州鼎盛鑫目前处于亏损状态,尚需进行大量资金投入。

数据显示,截至2020年底,贵州鼎盛鑫总资产为1.55亿元,净资产为-4121.90万元。2019年、2020年,其营业收入为7.55万元、107.79万元,对应的净利润为-1675.46万元、-2076.54万元。

毫无疑问,本次收购于盛达资源而言意义非凡。收购(标的达产)之后,除了产能预计会翻倍外,公司资产规模也将大幅增长。截至2020年9月末,公司总资产约为41.70亿元,本次交易完成后,其总资产将超过70亿元。

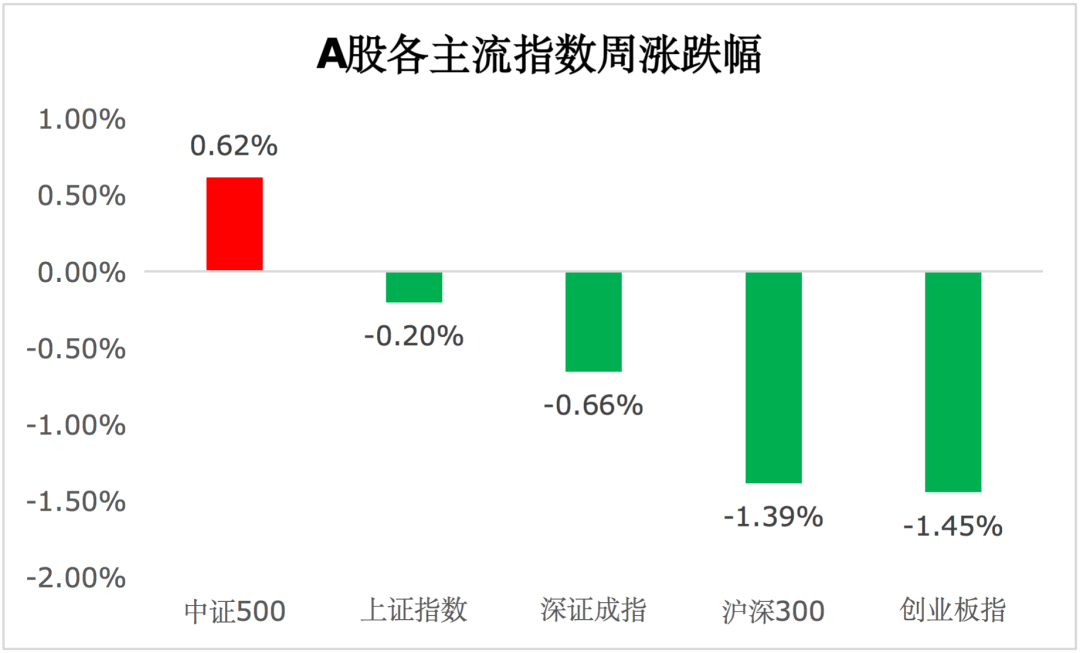

不过,二级市场上,投资者对盛达资源的本次收购似乎并不看好。重组预案披露后的四个交易日,股价出现四连跌,累计跌幅为9.09%。

频频高溢价收购大股东资产

盛达资源买矿的动作几乎没有停止过。只不过,以往,公司是向大股东盛达集团及其关联方购买。

盛达资源的前身是威达医械,1996年8月23日在A股上市,受多种因素影响,经营业绩不佳,控股股东变换频繁。

2008年11月,赵满堂通过盛达集团出资6547.20万元取得威达医械23.32%股权,成为其第一大股东,赵满堂晋升为实际控制人。

2011年,赵满堂完成借壳重组,置入银都矿业,交易作价约28.60亿元。当时,银都矿业的净资产1.97元,增值率超过13倍。此前,盛达集团共计出资4300万元成为银都矿业第一大股东,持股39.80%。本次重组完成后,盛达集团持股比升至45.64%,上市公司更名为盛达矿业。

2016年6月,赵满堂推动盛达矿业进行第二次重大资产重组,仍然收购其实际控制的资产。这一次,赵满堂作价16.59亿元,将光大矿业、赤峰金都注入盛达资源。根据评估值,光大矿业、赤峰金都增值率分别达1865.93%、629.48%。

两年后的2018年,赵满堂第三次注入矿产。这一次是金山矿业,盛达矿业收购其67%股权,交易作价12.48亿元。当时,金山矿业账面净资产4.37亿元,评估值18.63亿元,增值率达326.75%,也超过3倍。

三次高溢价向盛达集团收购矿产,其结果如何?

数据显示,2017年-2019年,光大矿业及赤峰金都承诺预计实现的净利润合计分别为1.61亿元、2.10亿元、2.10亿元。2017年、2018年,净利润实际数分别为1.57亿元、1.64亿元,均未达标。后来,因相关政策调整,双方调整了业绩承诺的数据,才完成了业绩承诺。

最早收购的银都矿业经营业绩也不是很理想。2015年至2018年,银都矿业实现的净利润分别为4.27亿元、3.49亿元、3.22亿元、2.8亿元,业绩逐年下降。

去年上半年,银都矿业净利润为2296.13万元。光大矿业、赤峰金都、金山矿业的净利润分别为786.31万元、525.42万元、-2148.53万元。

实控人密集套现仍缺钱

频频将旗下资产高溢价卖给盛达资源,赵满堂似乎还是很缺钱。

赵满堂融资途径主要是股权质押和减持套现。

在盛达集团方面,2014年底,通过二级市场,盛达集团在三个交易日内减持盛达资源2500万股,套现约3.36亿元。

盛达集团、赵满堂、三河华冠资源技术有限公司(简称华冠资源)、王小荣、赵庆为一致行动人,盛达集团、华冠资源均为赵满堂所控制,赵庆为赵满堂之子。

2018年底,盛达集团、赵满堂、华冠资源、王小荣、赵庆分别持有盛达资源31.30%、10.15%、4.14%、3.13%、2.79%股权,持股比合计为51.51%。

目前,上述赵满堂及其一致行动人合计持股比为43.60%,王小荣已经从前十大股东中退出。2018年以来,持股比减少了7.91个百分点。

长江商报记者发现,2019年以来,赵满堂及王小荣频频进行减持套现。

2019年9月3日、4日,赵满堂相继减持盛达资源1094万股、156万股,减持均价分别为15.36元/股、15.71元/股,套现金额分别为1.68亿元、0.25亿元,合计为1.93亿元。

当年12月11日至19日,赵满堂进行了三次减持,共计套现约0.91亿元。期间,可能是误操作,赵满堂还买入6.03万股,构成短线交易。至当年底,其持股比从10.15%下降至7.35%。

2020年以来,赵满堂和王小荣接连减持。2020年8月25日至8月31日,赵满堂分三次减持共计1454.61万股,持股比降至5.25%,套现约2.59亿元。至此,2019年9月至2020年8月的一年间,赵满堂共套现5.43亿元。

2020年,王小荣的减持动作较为密集。至当年7月8日,王小荣仅剩下86.34万股份,持股比约为0.13%。粗略估计,王小荣通过减持套现的金额约为3亿元。

那么,2020年,赵满堂和王小荣二人通过减持,套现的金额约为5.59亿元。

综上,2019年以来的两年时间,赵满堂与王小荣两人通过二级市场减持,合计套现的金额预计为8.43亿元。盛达资源在披露减持原因时,称其为资金需求。

尽管频频减持套现,赵满堂及其一致行动人的资金似乎还远远不够。

近年来,赵满堂及其一致行动人不断进行股权质押。2020年12月28日,盛达资源披露,赵满堂及其一致行动人合计持有公司3亿股股份,占公司总股本的43.60%,累计质押2.36亿股,占总股本的34.16%,质押率为78.35%。

未来半年内,赵满堂及其一致行动人到期的质押股份数量累计为1.42亿股,占其所持公司股份总数的47.14%,对应融资余额约为10.60亿元。

盛达资源也缺钱。截至2020年9月末,公司货币资金1.88亿元,短期债务为3.20亿元、长期债务为6.90亿元,存在偿债压力。

盛达资源本次收购贵州鼎盛鑫配套募资15亿元,认购对象为赵满堂及其关联方。在赵满堂财务承压的情况下,能否如期完成配套募资,存在不确定性。

扫二维码,3分钟极速开户>>