回归投资本源 投资真成长

国寿安保基金

春节后市场出现连续下跌,“抱团”白马股从高点下跌平均幅度20%-40%不等,新能源、白酒、医药等热门板块跌幅靠前,只有研究清楚了背后的深刻原因才有可能正确应对。经过深入研究,我们判断可能的原因有以下几点:

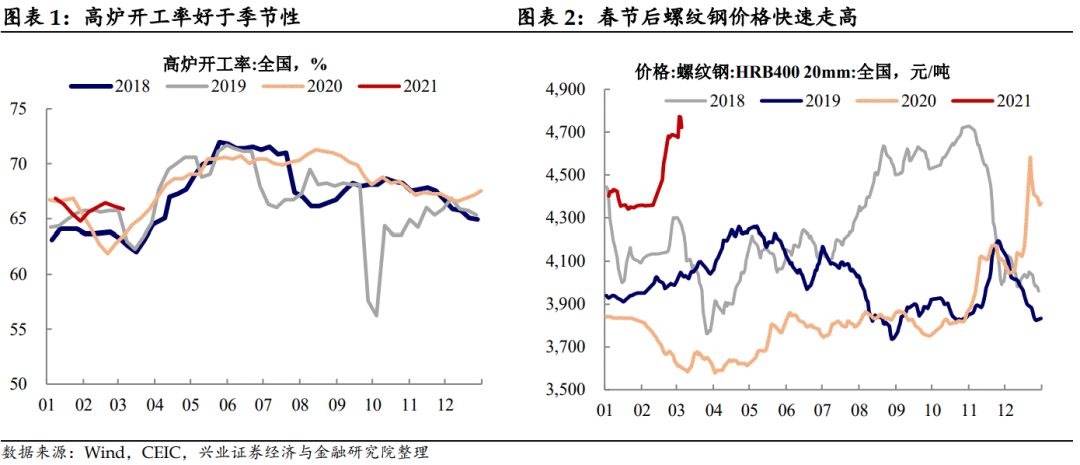

第一,从宏观角度看,2019-2020两年的结构性牛市中,大部分板块实际上都经历了各自的“高光时刻”。2019年初到目前涨幅居前的个股其实相对均匀的分布在各个行业,像白酒、光伏、建筑建材、半导体、医药、新能源汽车、钢铁有色、化工等行业都跑出了各自领域的细分龙头。过去两年的结构性牛市驱动力更多来自于估值端,估值是利率的倒数,而利率是所有资产的“锚”,过去两年全球流动性宽松,利率处于低位,特别在2020年新冠疫情后,国内流动性释放刺激需求,从全球看,美联储释放了天量的流动性,我们看到了美股科技股、以美元定价的大宗商品、美国房地产都有明显涨幅,尽管各类资产价格趋势的斜率不同,但趋势和方向高度一致,体现在A股市场层面,或许各个板块的市场关注度不尽相同,但各个行业赛道的龙头公司市场无差异的给予了较高的估值溢价。

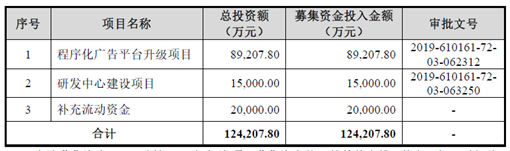

第二,从微观结构去看,我们把A股上市公司按照不同市值区间测算相应的估值水平。我们看到2019-2020年市场给予大市值白马股较高估值,截止到3月2日,市值超过1000亿市值公司2021年预测市盈率均值接近40X,市值在500-1000亿的公司2021年预测市盈率均值达到56X,而300亿市值以下的公司市盈率均值不到30X;如果时间重回2019年1月1日,当年各个市值区间的公司平均市盈率非常接近,从当年预测估值的角度看,2019年初超过300亿市值的公司当年预测市盈率均值甚至略低于300亿市值以下的公司。我们认为近年来龙头个股估值和市值高度正相关现象背后的驱动力是全球低利率环境,股价是远期现金流的贴现,分子是现金流,而分母端是利率,因此过去市场对长期产业趋势确定性较强、盈利增长稳定、竞争格局突出这三类权益资产给与了更高的估值。叠加去年新发基金资金面的推升,把市场所谓核心资产的估值推升到一个较高的水平。

年初以来,随着新冠疫苗的全球推广,全球各地的新增病例见顶回落,疫情终将过去,经济逐渐复苏,过去两年流动性宽松的环境面临边际拐点,随着去年年底国内货币政策边际收紧,今年2月美债长端利率上行,上述分析的高估值大市值白马股在估值端承压,是导致近期市场波动的重要原因。

从长期看,投资收益来自社会进步引领的企业成长。这要求投资者深耕产业趋势,在充分研究基本面的前提下,精选细分行业中的优质公司。在我们投资框架中,企业盈利的稳健增长、企业持续性的创新迭代能力、在成长过程中保持创新活力和财务的平衡是选股的重要标准,我们希望投资的公司能够穿越周期,是真正的成长股。

热门白马股近期跌幅较深,我们认为这类资产中有中长期底部的加仓机会,但也有泡沫持续释放的风险,需要仔细甄别基本面,精选业绩估值匹配的优质公司长期布局。

短期市场波动加大,但拉长投资周期来看,我们认为市场中期是大有可为的,以我们长期跟踪和长期投资的中国先进制造业为例,目前仍然处于国产替代、产业转型升级的关键时期。政府工作报告中再次谈到了大力促进科技创新, 在先进制造业的扶持政策中除了税收优惠,还提及了增加制造业贷款的比重和一系列促进企业创新的政策措施,我们判断未来在先进制造业链条会涌现更多的投资机会,而且值得高兴的是,市场调整之后这样的投资机会正在逐步增加。

拉长周期看,投资收益最终来自企业成长带来的价值提升,我们对那些真正具备持续成长能力的公司充满信心!

数据来源:Wind

截止日期:2021年3月2日

作者

国寿安保稳惠灵活配置混合型证券投资基金基金经理 吴坚

免责声明

市场有风险,投资需谨慎。本报告所载的信息、材料及结论只提供特定客户作参考,不构成投资建议,也没有考虑到个别客户特殊的投资目标、财务状况或需要。客户应考虑本报告中的任何意见或建议是否符合其特定状况。

扫二维码,3分钟极速开户>>