两个巴菲特“撞车”,伯克希尔“腰部持仓”有故事:77亿美元押注,建仓半年大幅增仓

来源:资事堂

作者| 孙建楠

编辑 | 袁畅

股神巴菲特的“腰部持仓”,一直未受到充分关注。

最新披露的伯克希尔哈撒韦持仓中,前十大持仓出现了熟悉的苹果、美国银行、可口可乐、雪佛龙、比亚迪等公司。

通常留给市场的印象中,巴菲特重仓行业偏重传统行业,比如金融、电信、消费等领域的大蓝筹股票。

自去年三季度起,巴菲特开始布局了一个医药股矩阵,投资标的颇具成长性,最新投资规模高达77.21亿美元。

有趣的是,巴菲特更与“女版巴菲特”的资本布局“撞车”。

01

解构“腰部持仓”

伯克希尔向美国证监会(SEC)的披露资料显示,前十大持仓股票分别为苹果、美国银行、可口可乐、美国运通、威瑞森、穆迪、美国合众银行、比亚迪、雪佛龙、Charter通信。

实际上,投资者的关注需要“下移”。

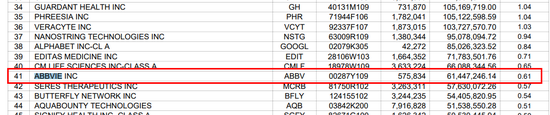

截至2020年末,以持股市值计算,伯克希尔持仓中位列第14位、第15位和第17位的公司有三家医药公司,分别为AbbVie(艾伯维)、Merck(默克)、Bristol-Myers Squibb(施贵宝),持仓市值分别为27.36亿美元、23.47亿美元、20.68亿美元。

值得注意的是,上述三家公司是自去年三季末起开始出现于伯克希尔持仓中。这意味着建仓半年内,就直接进入“腰部持仓”阵营。

此外,在尾部持仓中,伯克希尔还持有4.13亿美元市值的Teva(梯瓦制药)股份,以及1.57亿美元的Biogen (生化基因)股份。这两家公司在去年三季度之前已经存在于伯克希尔的持仓中。

02

“撞车”“女版巴菲特”

人称华尔街“女版巴菲特”的凯西伍德(Cathie Wood)所管理的明星基金方舟投资,2020年斩获高达170%的净值涨幅,成功押注了特斯拉等指数权重股。

今年2月,凯西伍德在其另一只基因革命基金——ARK Genomic Revolution ETF,也买入了艾伯维。

此外,施贵宝位列凯西伍德上述基金的第28位持仓股票。

当然,她与巴菲特也存在一定分歧,她管理的这只ETF总计有56只个股(截至今年3月3日),但持仓中并没有默克公司,也未持有上文中巴菲特尾部持仓中两家医药股。

03

密集加仓,背后有共性

伯克希尔不仅是去年三季度建仓艾伯维、默克和施贵宝,四季度明显增仓。

具体如下:艾伯维持股量由2126万股增至2553万股;默克持股量由2240万股增至2870万股;施贵宝持股量由2997万股增至3334万股。

实际上,上述三个重仓股颇有共性。

资料显示,2013年艾伯维在纽交所上市,之前从雅培公司拆分,专注于四大疾病领域:免疫学领域、抗病毒学领域、肾脏学领域以及麻醉学领域。2019年6月艾伯维斥资630亿美元收购肉毒杆菌素制造商艾尔建。

默沙东,亦称默克公司,2020年这家药企决定进行分拆,将旗下女性健康产品、成熟产品和生物仿制药产品剥离,保留其肿瘤、疫苗、院内产品和动物保健等关键增长点产品。

施贵宝在2020年也进行了收购运作,以131亿美元作价收购临床阶段医药公司MyoKardia,以加强公司心血管药物业务。被收购方擅长研发慢性心脏疾病的药物。当时这场融资以现金和债务相结合的方式为这笔交易融资。

不止于此,施贵宝在2019年以740亿美元作价收购大型制药公司Celgene,成为当时史上规模最大的制药业并购案,将全球最大的两家癌症药企合二为一。

可以看出,伯克希尔的上述投资标的,均在近两年时间出现大型资本运作。

04

吸引力何在?

伯克希尔一出手上述三家医药股后,便加仓操作并抬高权重位置。究竟看重什么?

有分析认为,伯克希尔收购艾伯维之时,可能对该公司涉及基因组学考虑并不多,更多是被这家公司诱人的低估值吸引,市盈率还不到10倍。另外一家重仓股默克制药市盈率也只有12倍。

低估值叠加上文提到的事件驱动因素,这可谓十分符合巴菲特的价值投资理念。

此外,艾伯维是一家“派息贵族”——连续49年连续增加派息,股息率达到4.8%,颇具吸引力。

更为重要的是,三家重仓股均属于“现金奶牛”,这是巴菲特非常看重的指标,即自由现金流,指企业产生的在满足了再投资需要之后剩余的现金流量。

在巴菲特看来,一家公司短期股价的涨跌是没有任何意义的,只有公司收获回来的现金才是真的。因此,他总是投资能获取大量现金流的标的,并借此再去买更多这样的好公司。

资料显示,过去一年艾伯维的自由现金流高达160亿美元,施贵宝和默克的现金流分别也超过百亿美元。

我们来做一个对比:伯克希尔前十大持仓中的可口可乐,最新年度业绩预告中运营现金流将至少为100亿美元。

可以看出,伯克希尔的“腰部持仓”对前十大持仓公司形成“咄咄逼人”之势头。