本文来自微信公众号“兴证全球基金”

在我国家庭金融资产中,现金、低风险资产往往占据较大比重。现在随着利率水平下降,能跑赢通货膨胀的资产更少了。家庭财富配置面临什么困境?可以如何解决?

2021财富配置的难题

面对传统的储蓄类、现金类资产收益下行,财富配置面临考验。25年前,家庭财富如果都放在低风险债券,比如固定利率国债,利率就超过10%;7年前,现金类资产能满足部分收益预期;而现在,更多人希望进行多元化财富配置。

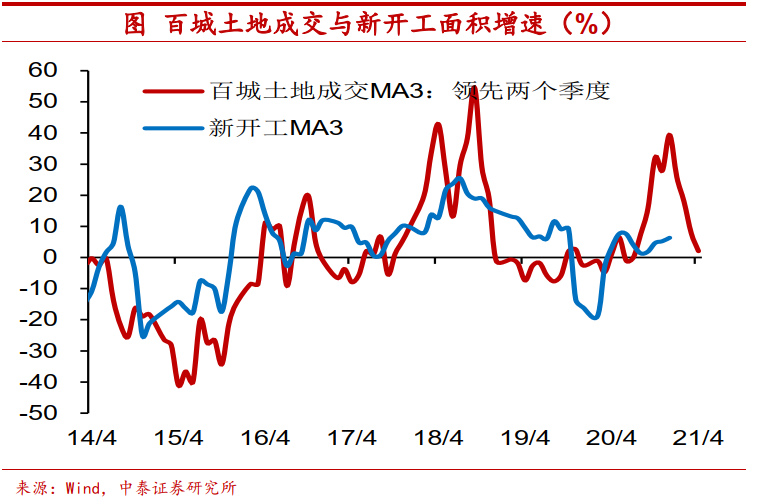

这一变化与我们所处的低利率环境息息相关。长期历史维度下,利率下行是一个明显趋势。研究显示,回溯14世纪初以来约700年的真实利率,平均每年下降0.0175%。

利率水平总体下行

数据来源:哈佛大学Paul Schmelzing,Eight centuries of global real interest rates,1311-2018。剔除通胀调整为真实利率。

我国古代的利率水平,从宋代王安石的“青苗法”可见一斑:当时民间借贷利率高达200%,政府意在青黄不接时为百姓提供贷款,实际年化利率可高达40%。在现代人看来,仍属于高利贷。

宋朝人一定很难理解“负利率贷款”:2019年8月,丹麦第三大银行日德兰银行向客户提供年利率为-0.5%的购房贷款。意思是,如果你向这家银行借100万买房,一年后只需还99.5万,也就是向你倒贴钱。在债券领域,早在1998年,日本就曾出现国债负利率的现象;2008年次贷危机,美国国债首次出现负利率,沃伦·巴菲特就曾多次表示,负利率现象“令人困惑”。

疫情影响下,降低利率成为刺激经济复苏的措施之一。目前处于疫情下半场,虽然短期内出现了对通胀及利率变化的担心,但以美联储、欧洲央行等为代表的经济体,目前仍处于低利率和超宽松货币环境之中。2月23日,美联储主席包威尔表示:“宽松货币政策将继续存在。”

究其原因,国家金融与发展实验室理事长李杨指出:“全球超低利率乃至负利率将成为长期现象。”可以从以下三个角度来理解:首先,从实体经济上看,长期低利率的现象是实体经济长期放缓的金融表征,其中人口结构恶化、技术进步趋缓是主要原因。其次,从金融周期上看,20世纪末以来金融产品对实体经济的影响加大,货币政策不得不更加关注金融资产的价格变动。最后,从货币政策上看,从20世纪30年代大萧条、2008年金融危机,到如今的疫情,几乎所有国家都延续了超低利率和量化宽松的政策思路。

“固收+”策略的重要时刻

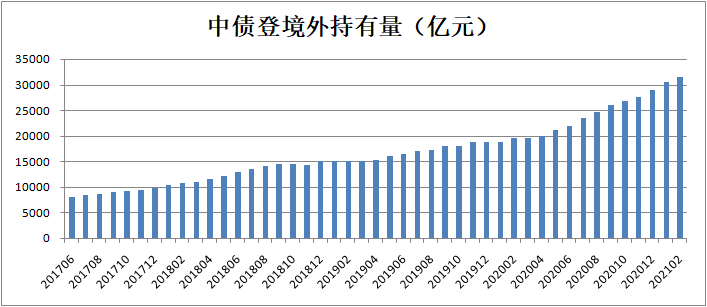

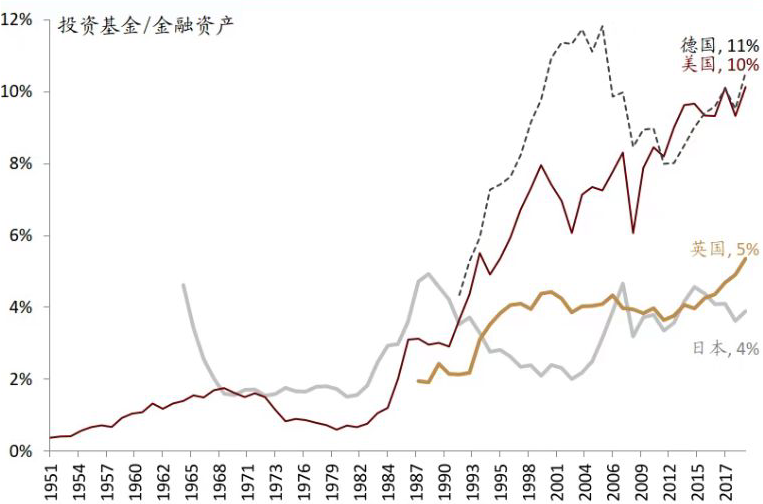

面对低利率环境,一种选择是配置一部分风险资产,以争取更高回报。虽然各国情况不同,但在逐步走向发达经济的过程中,会表现相似的规律。根据对日本、美国、德国、英国的分析,低利率环境可能导致居民在金融资产配置上的转变,降低现金类资产占比。此外可以看到,基金资产占各国居民金融资产的比例也出现上升。

各国居民金融资产中现金及存款配置占比

来源:CEIC,中金研究部,日本、美国、德国、英国

各国居民金融资产中基金配置占比

来源:CEIC,中金研究部,日本、美国、德国、英国

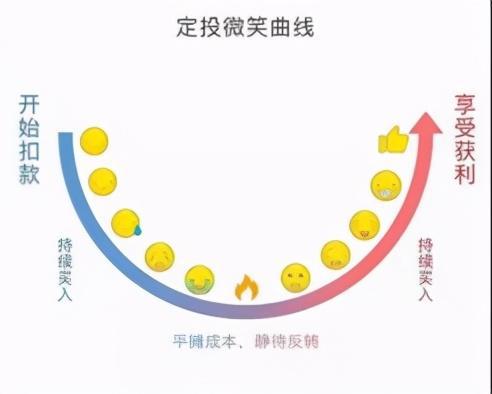

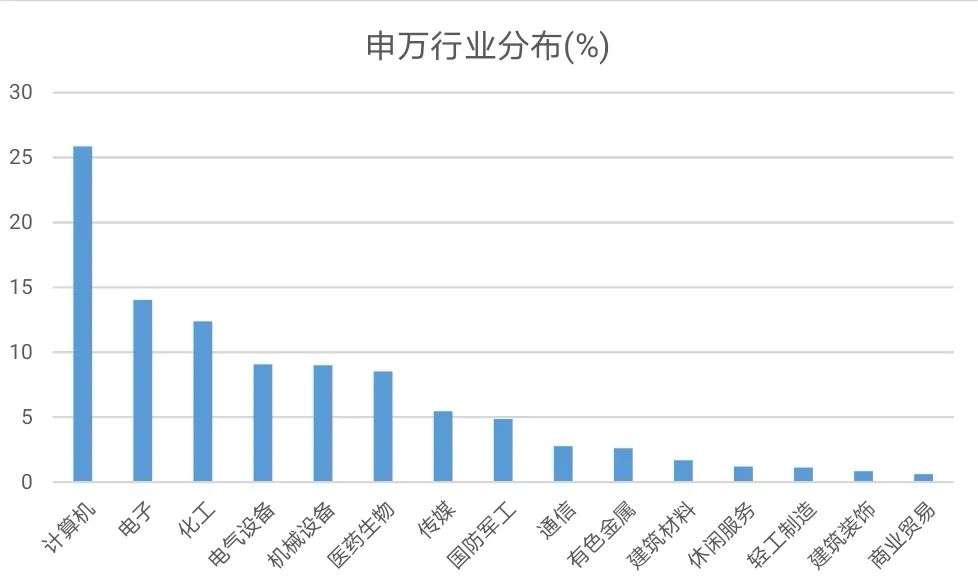

长期低利率下,多元化的配置至关重要。一个可行的解决方案,是选择采用“固收+”策略的基金。区别于其它单一资产投资体系,“固收+”策略大部分配置固定收益资产,小部分配置权益资产,力争实现“固收为底、权益添彩”的配置方法。即将在3月8日-3月19日发行的兴全汇虹一年持有期混合型基金就是一只采用“固收+”策略的产品,股票类资产占比0-40%,将由大类资产配置专家陈红掌舵,以15年资管行业经验服务家庭财富配置。

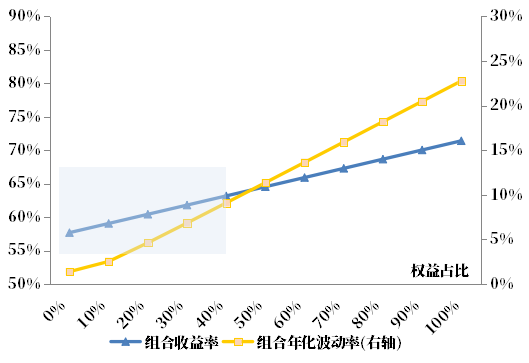

诺贝尔经济学奖得主马科维茨有句名言:资产配置是投资唯一的免费午餐。固收与权益的组合有什么优势?我们可以用近10年历史数据模拟计算投资组合,以沪深300指数代表权益、中证全债指数代表固收,可以看到,在权益占比40%以下,或可较好地平衡投资组合的收益与波动。

不同比例下的组合表现

来源:沪深300指数、中证全债指数数据来自Wind,2011-2-25至2021-2-25,历史数据不代表未来表现。

低利率时代,面对投资难度的加大,更需要专业的投资策略、耐心的投资心态。“固收+”策略有机会为诸多家庭解决财富配置的棘手问题,满足多元资产配置需求。