那个“最会写信的人”又来了。

众所周知,直面“股神”巴菲特的真谛有两种渠道:一是巴菲特一年一度的致股东的信,二是一年一度的股东大会。其中,巴菲特致股东的信一直被封为“价值投资的圣经”,很多投资者从中学习巴菲特的投资理念和对市场的观察。

在经历了全球股市“惊魂一周”后,“股神”巴菲特2021年致股东的信如约而至,为急需指点迷津的投资者解决了燃眉之急。

这是现年90岁的巴菲特写给股东的第56封信。经历了无比艰难的2020年,“股神”对市场的回顾与反思,又会给投资者带来什么不一样的启迪?我们又能从这封信中窥见哪些投资之道?

01

时间函数远比速度函数更重要

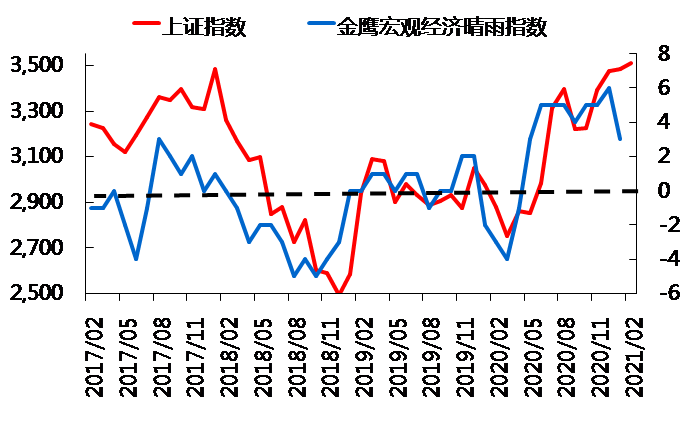

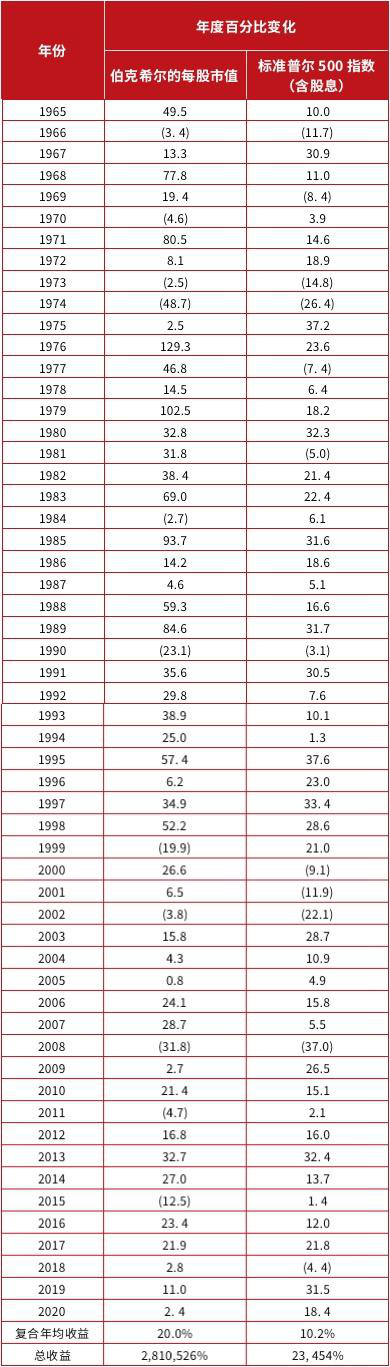

2020年,伯克希尔·哈撒韦全年业绩只有2.4%,大幅跑输标普500指数的18.4%。

——对于很多人来说,这或许是这封信中最大的看点,其中蕴含的意思无非是,“你看,股神不行了吧?去年又没跑赢市场。”

但你看到他的长期业绩了吗?

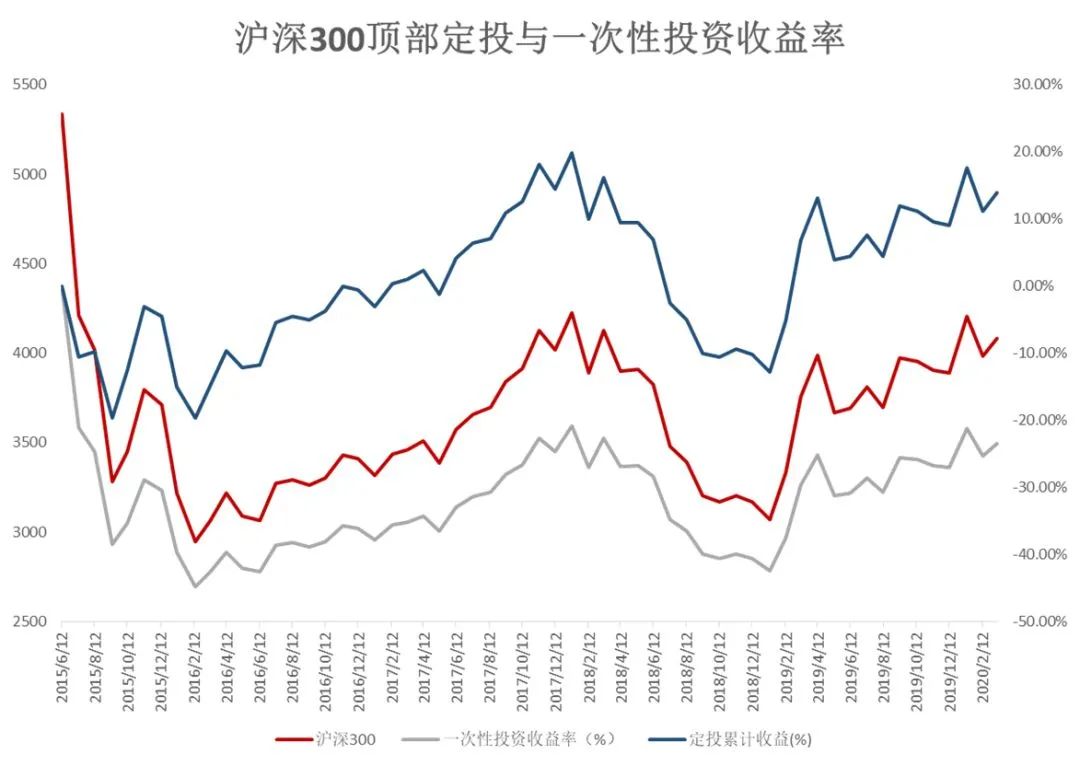

把时间拉长来看,从1965到2020年,伯克希尔·哈撒韦每股市值的复合年增长率为20%,明显超过标普500指数的10.2%。如果从总收益来看,伯克希尔在过去几十年间每股市值增长28105倍,远高于同期标普500的235倍。

为什么华尔街很多对冲基金都能在某一年跑赢巴菲特,但世界上却还是只有一个“股神”?

因为短期收益率超过巴菲特的人可能不计其数,但是长期投资成绩能比肩巴菲特的却少之又少。

巴菲特的投资业绩充分说明,要实现资产最大限度的增长,时间函数远远比速度函数更重要。不要追求每年都名列前茅,但要保证每年都能持续稳定地赚钱。很多历史上伟大的投资者,无论是巴菲特、伯鲁克,还是洛克菲勒和摩根家族,都是享受了长期时间的复利。

02

长期投资耐心持有

是应对短期波动最好的方法

如果你是巴菲特的粉丝,应该听过那句著名的“如果你不愿意持有一只股票十年,那么最好连10分钟都不要持有”。

这一次,老爷子再次证明了长期投资的价值。

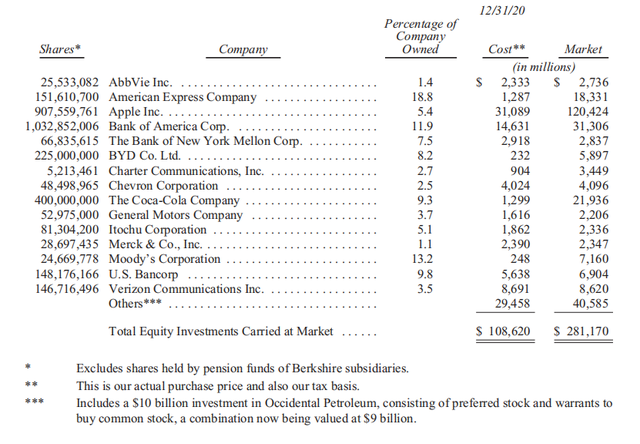

2008年,在金融危机导致全球股市暴跌的背景下,巴菲特用每股8港元买入了2.25亿股某中国电动汽车公司H股,交易金额约2.3亿美元,并一直持有至今。

你以为这很容易吗?并不。

2009年10月到2011年9月的两年时间里,该公司股价一度暴跌超过80%,但“股神”对手中持股岿然不动。到了2020年年底,伯克希尔持有的比亚迪市值已经达到58.97亿美元,占伯克希尔哈撒韦总持仓的8.2%,目前是伯克希尔哈撒韦的第八大重仓股。12年时间里,伯克希尔在该个股上的持仓市值增长近25倍。

面对超过80%的巨亏依然不动摇,坚定持有,这或许就是“股神”之所以成为“股神”的秘诀。就像巴菲特所说的:

“事实上,一只耐心而头脑冷静的猴子,通过向一个将标准普尔500指数全部上市的董事会掷50飞镖来构建投资组合,只要它从未被诱惑改变最初的“选择”,就会随着时间的推移,享受股息和资本收益。“

很多人都羡慕巴菲特长达55年超过20%的复合年增长率,但多少人能像“股神”那样淡定面对市场巨震,扛住股市的“股灾式”下跌呢?

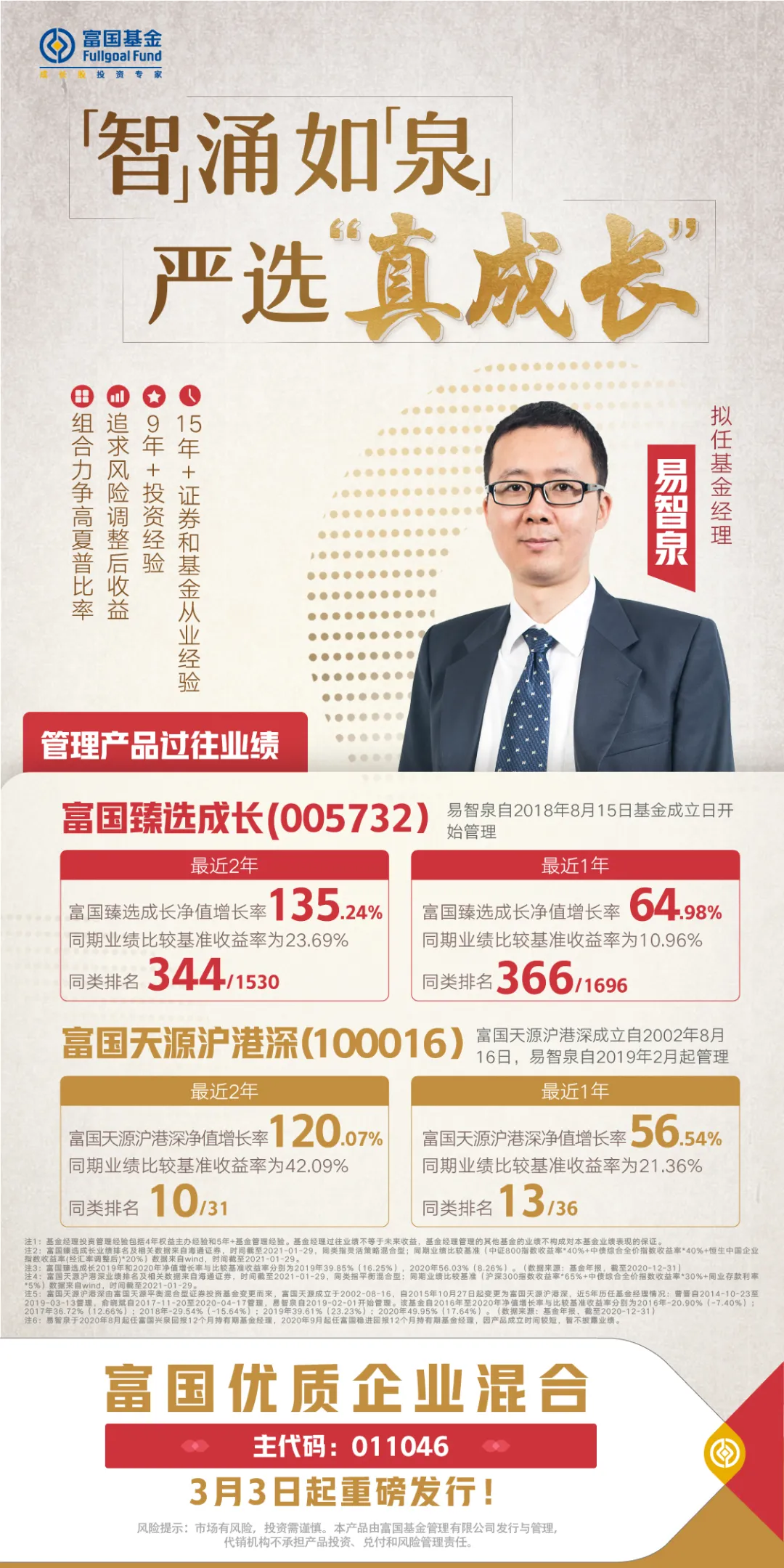

就像最近一波市场调整,远没有达到去年3月美股的惨烈,但很多人都慌了手脚、纷纷考虑要不要“换基或下车”。相信这次看了信之后,大家心中应该有所顿悟,优质资产不会因为短期波动就失去价值,回调反而为我们提供了“以二流价格买入一流公司”的机会。

作为普通人,我们绝大多数人或许一生都无法达到巴菲特的高度,但我们可以学习他的投资之道。坚持价值投资,托付优质基金,做好公司的股东,与时间为友,做一只耐心而头脑冷静的“猴子”。