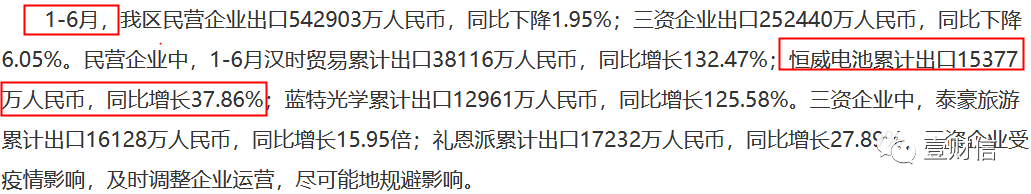

来源:公私风云

3月份基金经理对增仓的预期降低,但也有个别基金经理认为是抄底的时机。近期高价股和创业板明显回调,而保险、地产等低值估板块受到市场关注,这是市场风格切换,还是暂时调整?

继1月创新高后,融智·中国对冲基金经理A股信心指数呈现下降趋势。3月,该指数为111.69,环比下降1.48%。

3月2日,A股三大股指全线下挫,沪指跌超1%,深证成指跌0.71%,创业板跌近1%。在震荡市场下,对于三月份行情,私募机构们怎么看?

超五成基金经理持中性观点

回顾2月,A股市场走出冲高回落的过山车行情,沪指从年前的3500点冲向3731点后又回落至3509点。节后,市场关于“抱团瓦解”“风格转换”的讨论声不断,私募基金经理对后市态度维持谨慎。

从私募仓位来看,目前股票主观多头策略型私募基金的平均仓位为78%,相较于上月略微下降,但仍处于历史高位水平。具体来看,仓位在80%以上的私募占比46.48%,相比上月的48.32%下降1.84个百分点,变化最为显著,可以看出基金经理对待后市行情仍偏谨慎。

确实,从趋势预期信心指标来看,持乐观态度的基金经理数量占比从今年1月份的高位出现持续下降态势,而持悲观的比例保持上涨趋势。具体而言,3月A股市场趋势预期信心指标值为114.08,环比下降2.59%。其中,54.23%的基金经理持中性的观点,相较于上月减少0.81个百分点。

在3月份增减仓计划方面,A股市场仓位增减投资计划指标值为108.1,相比上个月环比上升0.33%。其中,16.20%的基金经理选择增仓,较上月的21.13%明显下降,打算大幅增仓的基金经理有小幅度提升,打算减仓和维持仓位不变的基金经理比例变化不大,整体上基金经理对增仓的预期降低,但是也有个别基金经理认为此时是加仓抄底的时机。

三月份行情看两大因素

那么,震荡市下,私募机构们如何看待3月份行情?

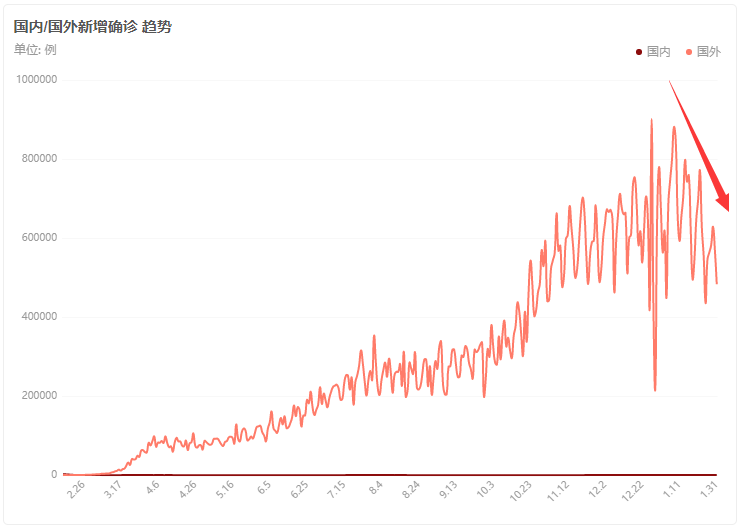

信普资产投资总监毛君岳在接受《国际金融报》记者采访时表示,这次调整,A股明显超过海外市场,把原因归结于美债长端利率超预期回升,或者香港上调印花税,理由都不充分,更多是A股中长期性价比指标已相对极端所致,股票估值进入对利率波动敏感的阶段,尤其是抱团的恶性炒作,和2015年抱团创业板一样,只是换了标的。后续随着政策预期的确认落地,不管是“紧货币+紧信用”政策组合,还是“稳货币+紧信用”组合,紧信用的方向都是毋庸置疑的,当前投资者应该防御为上。

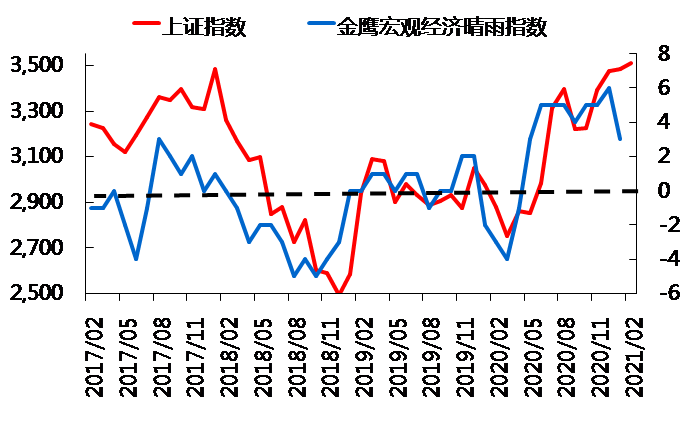

“三月份行情主要看两会,每年两会的召开,市场资金注重的就是‘预期’,按照资金的调配逻辑,会有一波行情和政策相呼应。A股市场作为国家的‘经济晴雨表’从经济学角度看,一般领先实体经济半年周期及以上。”安爵资产董事长刘岩向《国际金融报》记者表示,从过去十年的数据统计来看,两会召开前后,并不会出现趋势性的风格切换,也不会出现绝对的确定性行情,但两会所披露的重要“议题”,则在会后通常都有对应的具体政策落地,所以两会的实际意义除了当期召开时的题材炒作和重要板块短期上涨之外,更为重要的是,根据两会涉及的重要议题,制定对应板块的中长期投资策略。

刘岩补充道,因此,两会期间肯定有一波“相对行情”,从历年两会时期对A股的涨幅影响观察来看,两会前的时间窗口留意譬如“碳中和、新能源、军工等”板块类的核心股,做密切监测,注意异动上涨的套利机会。

奶酪基金董事长庄宏东对《国际金融报》记者表示:“对于三月份行情,我们认为需要重点留意两大因素,一是流动性的情况,二是上市公司盈利兑现情况。流动性方面,欧美自去年以来,流动性一直是非常宽松的,这提升了人民币资产的吸引力,也引发人民币升值。另一方面,由于货币的超发,全球资产出现明显的上涨,包括各个国家地区的股市、比特币、大宗商品等。大宗商品的涨价等也已经传导到制造企业生产成本的上涨,需要关注会否影响下游企业毛利水平。”

“近期高价股和创业板出现明显的回调,而保险、地产等低值估板块开始受到市场关注。这是否意味着市场开始风格切换,还是只是暂时的调整,我们认为都有可能。但可以确定的是,依靠估值提升维持股价长期快速上涨的模式难以为继,当前很多资金抱团的板块估值已经明显高估,需要持续兑现高盈利预期,才能支撑当前股价,一有风吹草动,则可能造成回调风险,投资性价比不高。站在风险收益比的角度,我们认为未来持有低估、绩优的资产要好于追高泡沫资产。”庄宏东表示。

记者:何思

编辑:姚惠

版式:包文啸