来源:基尔摩斯

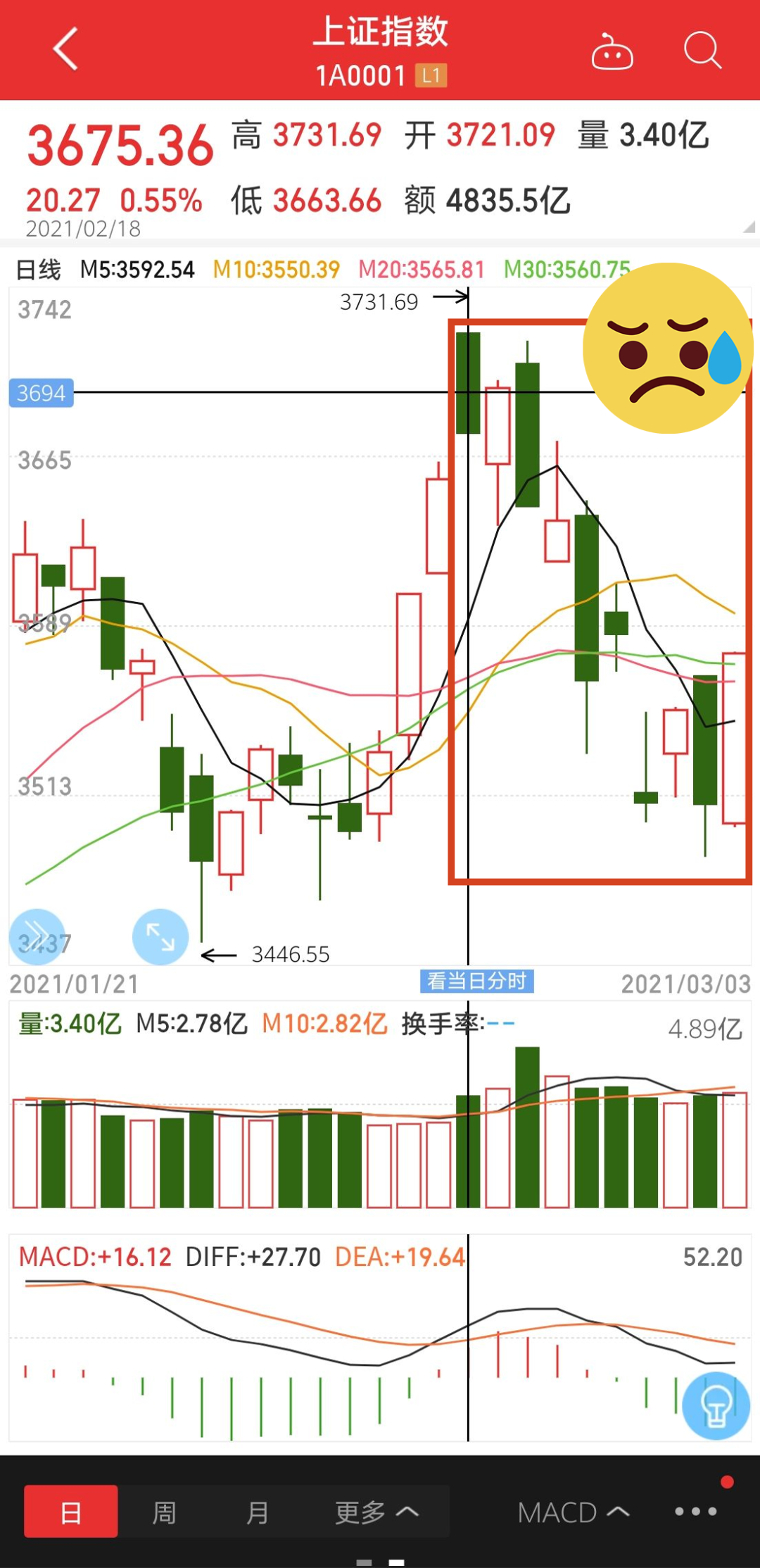

春节后的首个完整周,以消费、医药、高端制造为代表的抱团基金重仓股,出现了集中的大幅杀跌,而过去较冷门的有色、金属、化工等顺周期板块,却纷纷大涨。

3月首个交易日,钢铁、稀土永磁、化工等顺周期板块再度领涨两市。

究其原因,主要有两点:

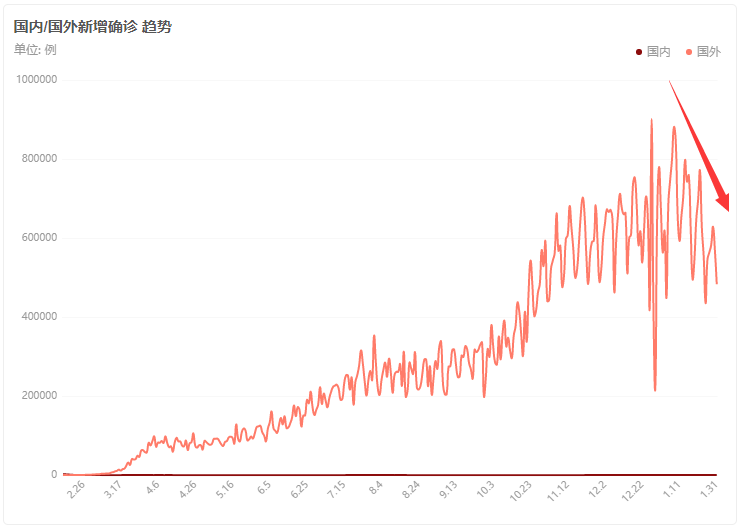

一方面,随着海外防疫政策的持续偏紧,以及疫苗接种的持续推进,海外疫情的新增数据持续往下可能是大概率事件,这也就意味着全球疫情的拐点可能已经出现。

如果海外疫情控制,那么海外复工复产也会加速推进,美国等海外主要经济体也会走向修复,原油、有色、化工、煤炭、钢铁等需求将迎来回暖。

另一方面,随着拜登政府1.9万亿的刺激计划的通过,美国近两年的印钞量比前十年的总量还要多,这势必引发全球特别是出口大国的输入性通胀。

输入性通胀是指由于外国商品或生产要素价格上涨(由汇率引起)而导致国内价格持续上涨的现象。

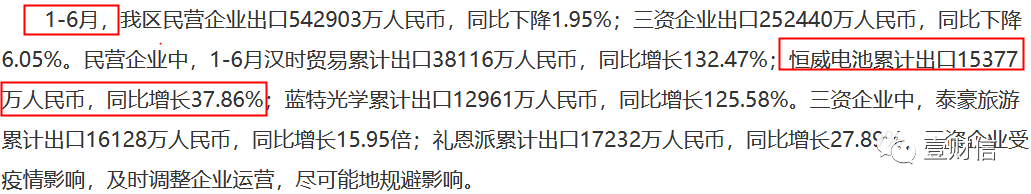

近期,纸、铜、硅料、纯碱、橡胶等价格都有一定的上涨。产品涨价对企业业绩提升最快,特别是上游企业。

当前,市场对全球经济复苏的预期持续提升,有色、金属、化工等板块成为投资热点。

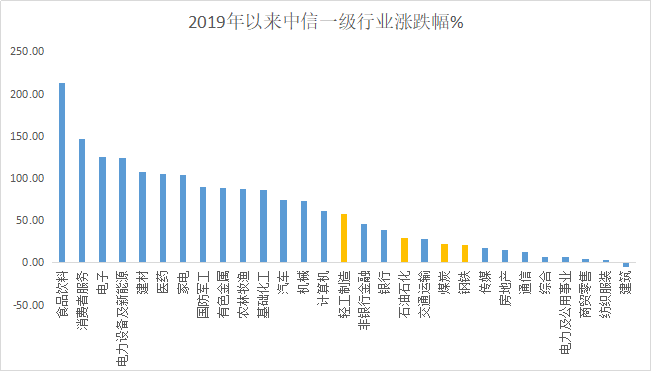

事实上,2019年以来,A股市场结构性行情此起彼伏,消费、医药、科技等“核心资产”备受投资者追捧,反观周期、金融行业则备受冷落。

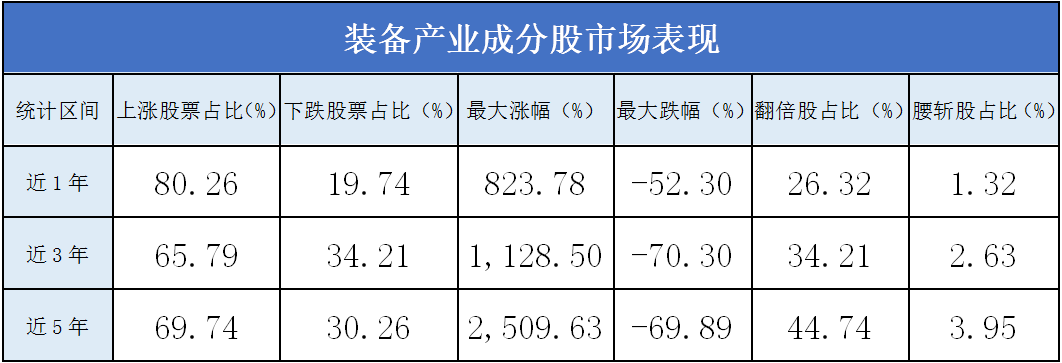

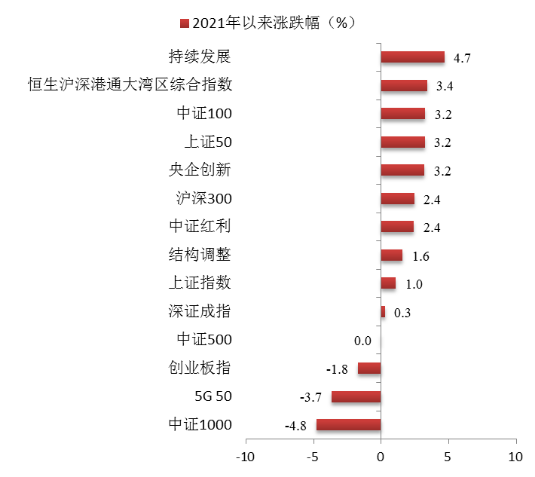

Choice统计显示,截至2021年2月底,30 个中信一级行业的累计涨跌幅排行中,周期性行业几乎占据了榜尾,比如石油化工、建筑、钢铁和煤炭等。

数据来源:Choice,截至20210228

中金公司认为,在疫情大概率明年落地后复工逐步推进、美国明年初新一轮疫情财政刺激推出、以及需求推动的低库存回补下,增长整体修复推动板块和风格的顺周期扩散的大方向依然确立。

当某一行业存在确定性投资机会时,选择指数型基金是最精确有效的投资方式。

业内资源型指数很多,比如聚焦煤炭行业的中证煤炭指数;反映黄金的黄金9999;跟踪有色金属行业的中证申万有色金属指数等等。

综合比较,我建议大家关注上证自然资源指数。

从业绩上看,Choice统计显示,截至2021年2月28日,上证自然资源指数年内涨幅13.69%,高于其他资源类指数。

数据来源:Choice,截至20210228

从成分股行业分布上看,与中证煤炭、中证钢铁等只聚焦单一资源行业不同,上证自然资源指数由沪市中规模大、流动性好的50只自然资源类股票构成,涵盖了大多数优质的资源类公司。

前十大重仓股中有华友钴业、紫金矿业、北方稀土、中国石化等稀土、黄金、工业金属、石油、煤炭各细分资源行业龙头股。

来源:上证指数公司

可谓是,一个指数,囊括资源七大热门行业。

目前,跟踪上证自然资源指数的场外基金中,只有博时基金旗下的博时上证自然资源ETF联接(代码050024)。

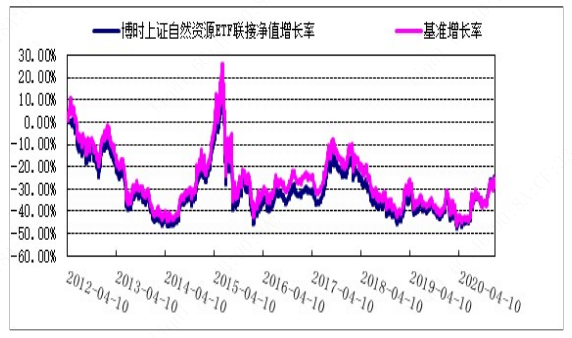

该基金成立于2012年4月10日,近9年的时间里,博时上证自然资源ETF联接一直紧密跟踪上证自然资源指数,基金管理人严控跟踪误差,追求跟踪偏离度和跟踪误差的最小化。

来源:2020年四季报

现任基金经理万琼、王祥就任博时基金指数与量化投资部,在指数产品投资管理领域从业多年,拥有丰富的经验。

博时基金是业内较早布局规模化、智慧型指数与量化投资的基金公司之一,其指数与量化产品线比较齐全,从绝对收益到相对收益,从被动指数(含ETF)到指数增强再到大数据指数和主动量化,从股票到债券再到商品和其他衍生品,从境内到境外等等。

目前,旗下已拥有各类型的指数与量化产品,形成了多风格、跨市场、跨地域的产品系列。

展望2021年一季度,两位基金经理认为,在欧美等发达经济体新一轮财政刺激的背景下,全球流动性充裕的环境将依然保持,美元弱势格局下全球定价的大宗商品易涨难跌。在经济复苏、流动性充裕、通胀归来的市场环境下, 顺周期与宏观经济相关性大的有色金属将持续受益。而新能源汽车产销持续放量,也将拉动上游资源端需 求;冬季的取暖消费又给煤炭供求带来了更多的压力。因此,一季度的资源品市场或整体维持复苏上涨的态势,相关行业上市公司有望持续受益。

资源板块沉寂多年,终于王者归来,主题投资首选上证自然资源指数,

博时上证自然资源ETF联接,进行顺周期板块投资的不二之选。

精准聚焦,一基在手,全资源都有。

风险提示

我国基金运作时间较短,不能反映股市发展的所有阶段,基金过往业绩不代表未来表现,其他基金业绩不构成本基金业绩的保证。基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益。基金管理人管理的其它基金的业绩不构成该基金业绩表现的保证。基金有风险,投资需谨慎。