热点栏目

热点栏目 原创:一号地产

作者: 海哥

一号说:

成都,成都,唯一带不走的只有光

就在蓝光发展(600466.SH)公告转让旗下物业上市公司蓝光嘉宝服务(2606.HK)给碧桂园服务的同时,蓝光发展上海总部将撤回成都的消息,也在虹桥地产圈流传开来。

这背后,是蓝光发展已陷入了缺钱的窘境,在未来一段时间情况极有可能进一步恶化。

01

从卖资产到撤总部

海哥在去年12月底的一篇《蓝光没有老臣,二代无需卧薪》一文中,已指出蓝光发展在半年内三人总裁级高管离职,特别是蓝光老牌职业经理人的离职,背后是蓝光业绩的隐忧和居高不下的融资成本,以及三道红线全中的窘迫境地。

其中,更是指出,蓝光发展2020年在新增土储、各项核心财务指标优化等方面的目标,均没有完成。

这也使得,出售物业公司股权,成了蓝光发展断臂求生、换取现金流的为数不多的办法。

事实上,这种颓势在7个月前就已经显示出来了。

去年10月下旬,蓝光发展将“地产+医药”双轮驱动战略中的医药板块迪康药业,以9亿元卖给了汉商集团(600774)。

自此,蓝光发展的“双轮驱动”,变成了“独轮车”。

而汉商集团则在今年的1月18日发布公告称,得益于并购迪康药业带来的业绩增厚等因素,公司业绩从三季度的亏损转为盈利,预计2020年全年,汉商集团将实现归属于上市公司股东净利润范围为 4,000 万元到 4,505 万元,同比增长 33.91%到50.82%。

其中,仅合并迪康药业 2020 年 11-12 月的报表,就使得汉商集团增加净利润 4334 万元。

这笔买卖,蓝光发展是做的真亏,但不卖资产自救又能怎么办呢?

到了今年一开春,就以迅雷不及掩耳之势,将手中持有的物业板块蓝光嘉宝服务的64.62%的股份作价48.46亿元卖给了碧桂园服务,几乎是全盘转让,手中仅余0.42%的内资股。

不过这个价格,相较当天股价,这笔买卖蓝光发展算是浮盈了20%。

当然这或许是碧桂园的友情救急,毕竟杨老板乐于扶贫济困。

与此同时,蓝光发展总部要撤离上海的消息也在圈子里传开。

要知道蓝光现在在上海的总部,是2019年以股权转让的方式,3亿元买下的上海虹桥世界中心578号办公楼。

从成都到上海,总部搬迁或者说所谓的双总部运营模式,才运营了一年多时间。上一个总部匆忙撤离上海的房企,还是IPO失败的奥山控股,如今也是麻烦缠身、业绩不振。

如果消息得到验证,那么蓝光发展将成为第一家离开大虹桥的千亿房企。

颇有一种“最是仓皇辞庙日”的凄凉。

02

“三道红线”下的资金饥渴

去年三季报时,蓝光发展前9个月的净负债率达到119%,剔除预收款后的资产负债率仍有70.58%,现金短债比为0.81。可以说是“三道红线”全中。

到了12月底的时候,根据蓝光发展2020年的经营业绩快报显示,截止2020年末,公司资产负债率为82.23%;净负债率为92.93%;剔除预收款后的资产负债率为73.65%,现金短债比1.12。

这么一看的话似乎“三道红线”已经两道翻绿,仅剩剔除预售款后的资产负债率一项触及红线了,不过如果剔除受限现金的话,现金短债比预计仍小于1。

短短时间,蓝光发展是如何做到快速降负债的呢?

除了甩卖资产回收现金流之外,海哥还从简报中发现了端倪。

截止2020年底,蓝光发展的总资产从上年同期的2018.9亿元增长到2572亿元,增长了27.41%。总负债从1627.7亿元,增长到2115.2亿元,同比大增29.95%。

而归属上市公司股东的所有者权益,却从去年同期的192亿元降到了188亿元,减少了2.08%,换言之,蓝光发展是通过大幅增加其他少数股东权益来做大净资产,从而降低净负债率。

海哥算了下,蓝光发展在2020年中,少数股东权益净增加了66亿元,同比大增16.9%。且少数股东权益占上市公司净资产的59%,上市公司股东仅占41%。

不禁让人疑惑,这是蓝光的上市公司还是少数股东的上市公司。

与此同时,蓝光发展还通过大幅降低销售均价,来快速出清手中存货,从而换取现金流。

经营简报显示,2020年1-12月,蓝光发展销售金额约1035亿元,同比增长约2%;实现销售面积约1205万平方米,销售均价为8589元每平,较3季度末的8700降了110元每平,较2019年14052元每平的销售均价更是大跌40%。

可以说蓝光是在打骨折卖房啊!这个打折力度要是像某大一样大肆宣传的话,说不定还能多卖房。

“不敢高声语”的背后,可见其现金流的紧张程度。

此外,蓝光发展的融资成本也长期处于行业高位。去年12月9日,蓝光发展发行了一笔2.25年期限的3亿美元债,利率成本为10.4%。

去年3月、6、7月份三次发行的美元债成本分别在11%、10.5%、10.5%。这样高的融资成本在top50强中也是罕见。

03

信托融资激增,明股实债猖獗

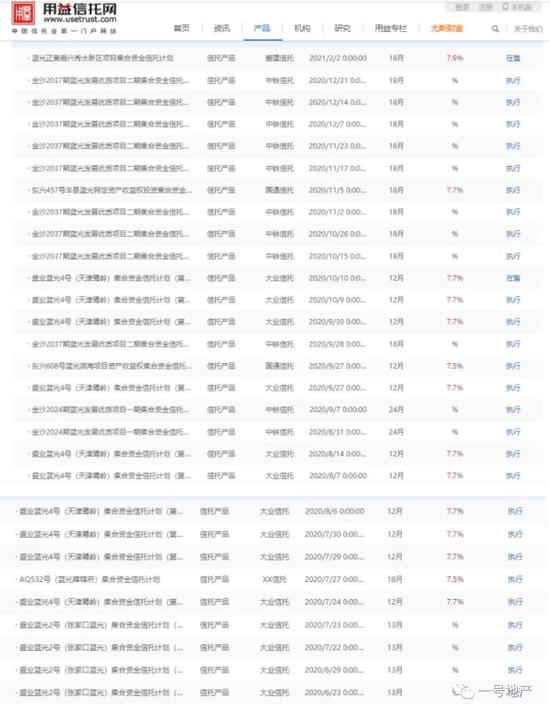

高息债之外,蓝光发展在去年6月份以来密集发行信托产品,更进一步印证了其面临重度的“资金饥渴症”。

用益信托网显示,蓝光发展在2018年信托产品为6笔,2019年18笔,而从去年6月到今年1月,蓝光发展的信托产品激增至39笔!

其中涉及天津、昆明、茂名、张家口、嘉兴等多地项目,7个月内通过信托融资共计24.55亿元。

其中绝大多数是通过大业信托来募集的,仅发行成本就普遍在7.7%至9%之间。

更让人震惊的是,蓝光还通过信托产品开展了明股实债的操作。

比如“金沙2024期蓝光发展优质项目集合资金信托计划”、“金沙2037期蓝光发展优质项目集合资金信托计划”等几个信托计划,明确提出“本产品为股权投资类信托产品,不设预期收益率;本产品设置了合理的投资退出机制,可以通过项目分红或通过转让所持项目公司股权方式,实现信托资金收益”。

信托产品中,明确涉及明股实债的金额高达13.05亿元,占信托融资的53%。要知道,这还仅仅是用益信托网公开披露的信托产品。

04

业绩疲软 土储存疑 担保风险高企

蓝光发展2020年的业绩快报显示,公司实现全年营业收入455.9亿元,同比增长16.32%;而同期归属于上市公司股东的净利润35.09亿元,同比增长1.46%。

而扣非后的净利润同比下滑6.56%,且净利润增幅远低于营收增幅,可以说是增收不增利。

另一方面,营收和净利增速大幅放缓,相较于2019年27.17%的营收增速和66.63%的净利润增速,2018年25.53%的营收增速和62.9%的净利润增速,2020年的盈利能力可以用业绩惨淡来形容。

那么未来会好么?

从销售业绩来说,2020年的销售相比2019年仅增加了2%,而同期销售均价却下滑了40%。

拿地成本更是有增无减,可以预见,未来两年蓝光的盈利能力将出现断崖式下滑,甚至不排除出现亏损的可能。

如果说,业绩的下滑是蓝光未来可能暴雷的隐忧的话,那么藏在蓝光公告里的土储数据更让人疑惑。

根据蓝光发展发布的2020年1-12月经营简报称,2020年全年,公司新增房地产项目共计60个,新增项目总建筑面积约962万平方米,计容建筑面积约716万平方米。

而在三季报时,蓝光发展曾公布新增项目47个,新增总建面775万平方米。

换言之,在四季度蓝光发展共新增项目13个,新增总建面187万平方米。

序号

地块面积(亩)

最大容积率

权益占比

1

59.22

2.5

0.75

2

33.49

4.4

0.51

3

33.78

2.8

0.51

4

114

3.2

0.51

5

83.43

2

0.51

6

34.13

2

0.51

7

52.88

1.9

0.51

8

27.22

2.5

1

9

54.75

2.2

1

10

59.22

2.9

0.55

11

46.73

3.72

0.7

12

51

2.2

1

13

41.22

3.7

0.1155

14

16.9

2.7

1

15

76

2.2

0.34

根据蓝光发展10、11、12三个月的经营简报数据,一号地产了解到,新增项目合计确为13个,共计15幅地块,即使按照规划容积率上限计算,全部的新增总建面才136.9万平方米。

如果按照蓝光发展的权益占比计算,蓝光发展在四季度的新增权益土储面积仅为81.8万平方米。

上述两个数据与蓝光发展在2020年经营简报披露的187万平方米相距甚远,请问蓝光发展的董办,是数学不好呢还是涉嫌披露虚假信息?

由此,蓝光发展2020年全年的新增土储数据也很值得怀疑,看看他全年的拿地支出就一目了然了。

此外,蓝光发展的超高比例担保风险,也将随着业绩的下滑以及现金流的紧张,成为又一个不容忽视风险点。

据蓝光发展公告显示,截至2021年1月31日,公司及控股子公司对外担保余额为702.84亿元,占2019年期末经审计归属于上市公司股东净资产的365.52%;其中,公司为控股子公司、控股子公司为本公司以及控股子公司相互间提供的担保余额为670亿元,占2019年期末归属于上市公司股东净资产的348.75%。

由此可见,蓝光发展的危机似乎已经步步逼近,可资佐证的是,他们近期在急招一名公关总监,候选人具备的条件是“需要强大的媒体关系”。

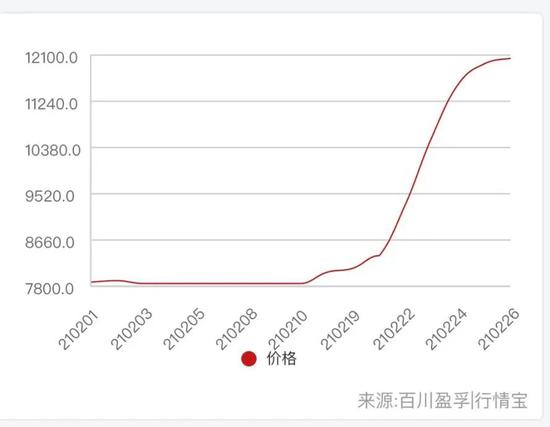

春江水暖鸭先知,蓝光发展的股价,也从一年前的7元每股,跌至转让物业公司前的低点4元每股,整整跌去了42.8%。

扫二维码,3分钟极速开户>>