来源:象树资产

来源:中国基金报

校对:方杰锋

2月22日,全市场首只上市的跟踪中证沪港深500指数的ETF——汇添富中证沪港深500ETF正式上市交易。在产品上市交易首日,基金经理董瑾联合知名指数基金投资大V望京博格,面向广大投资者举办了一场直播交流活动,就牛年如何配置资产、港股热度是否还能延续等问题展开深入探讨,同时也带领投资者进一步了解中证沪港深500指数的特点及投资价值。

牛年来了,市场还有哪些投资机会?

董瑾:从去年开始,大家对投资及基金的关注度明显提高,请博格老师先分享一下去年的一些投资体会和投资经验。

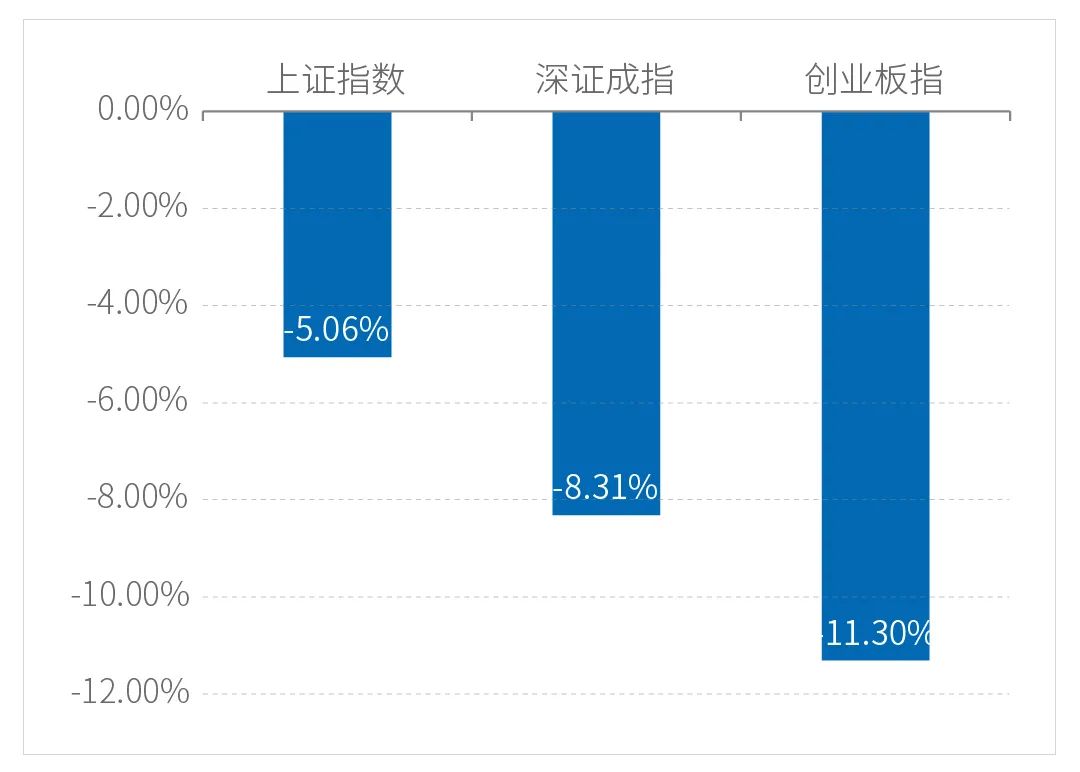

望京博格:我2020年的投资回报差不多是44%,可能并没有跑赢一些明星基金经理,差不多是市场的平均水平,其中买的一些汇添富的基金也给我贡献了收益。但回想起来,其实2020年想赚钱不容易,因为2020年春节后的第一个交易日市场就跌了超7%。经历过2020年初或者2018年的跌宕起伏,我建议大家的投资心态可能要更稳一些。我在2500点以下也买过基金,回过头来看,还是值得的。

董瑾:是的,特别是现在市场上主被动的投资工具越来越丰富,包括消费、医药、科技、新能源等,投资者可以选择到自己钟意的投资工具和品种。此外,投资者的投资范围也更加广泛、视野更加开阔,不只是能够投资到A股,还可以投资到港股,还是比较幸福的。

望京博格:去年港股整年的南下资金是6000多亿港币,今年初至今就已经差不多3900亿港币了,已经把去年的60%跑出来了。加之国内的一些平台型或科技类的巨头公司都只是在美股或港股上市。如果只买A股,就说覆盖了中国企业是不对的,投资者想要布局中国经济就要同时覆盖港股和A股。另外,最近几年一些在美股上市的公司都在港股进行二次上市,这对于我们布局中国企业可能会更便利。

董瑾:站在当下,对后面的市场怎么看?市场还有哪些投资机会值得关注?

望京博格:我觉得投资是一方面,但是我现在遇到一个很困惑的问题就是很多人会问3600点该不该买基金?这个问题我很难回答。因为投资是一个长期的事情,从3600点考虑选择一些估值相对比较便宜、覆盖面比较大的宽基指数投资,我觉得可能会比选一些之前涨幅比较大的行业去投资要好,我的观点就是先从稳健投资开始,拿得住才有机会享受到长期的收益。

董瑾:从长期来讲,资产配置是一件必须要坚持做的事情。在任何市场条件或环境下,都有相对占优的投资策略,也可能会转角遇到不错的投资机会,比如今年初火热起来的港股。我们认为还是考虑至少要配置部分这样的权益资产,以便在长期争取获得一些超额的回报或者收益。

在今年经济复苏的环境下,企业的基本面或盈利都可能还是向上的。去年中国的经济率先恢复,今年各大机构包括IMF对中国经济的增长率预测是8.1%的水平,相比平均增长4%-5%的水平较高,中国经济可能会继续领跑全球。在这样的环境下,A股包括港股在内的中国权益资产在全球范围来看,相对更有吸引力。

望京博格:从小公司成长为大公司与大公司成长为巨大公司的概率来看,小公司可能更不容易,所以我觉得投资首先考虑覆盖这些龙头企业,无论A股还是港股都要覆盖到。对于现在想买基金的投资者,我的建议是可以考虑选一个覆盖龙头的宽基指数,大的企业毕竟更稳健。

董瑾:就目前市场而言,前期上涨比较多的资产可能会有一定的风险,均衡配置是一个不错的思路,不容易错失市场上涨的机会,同时还可以降低单独重押某些行业的风险。

望京博格:举个例子,普通投资者去打猎,有两个枪可以选择,一个是霰弹枪,一个是狙击枪,专业的肯定选择狙击枪,普通投资者选择霰弹枪,霰弹枪的好处就是装弹快,冲着方向打就行了,宽基指数就好比霰弹枪。

董瑾:一个均衡配置的基金的收益来源是多元化的,阶段性的表现可能并不是非常突出,但是长期来看可能会有较为不错的累积性的收益。比如中证沪港深500ETF跟踪的中证沪港深500指数,在消费、科技、新能源等大家比较看好的板块均有配置核心资产,而且相对比较均衡。我们认为这样的资产比较适合长期投资配置。

望京博格:以前可能大家主要定投沪深300,未来定投标的可以换成更大的覆盖沪、港、深三市的中证沪港深500指数。

董瑾:汇添富中证沪港深500ETF是首批发行、首只上市的跟踪中证沪港深500指数的ETF,这个指数是在互联互通的范围内选取总市值排名靠前的500只股票组成成分股,包括两地三市的知名龙头企业。

望京博格:还有一个问题就是流动性,在疫情背景下,流动性可能会收回来一部分。未来赚钱一是靠流动性,二是赚公司盈利的钱。未来虽然流动性情况下钱可能少了,但大公司业绩保持增速还是比较稳定的,而且在科技革命的时代小公司也有可能创新成为大公司。

董瑾:流动性收紧其实是货币政策的正常化,去年出台的一些应急性的货币政策可能会逐步的退出,但是政策今年大概率还是不急转弯,还是会保持流动性的合理充裕。此外,预期海外流动性会延续宽松,这也是利好港股的因素之一。因为在海外流动性宽松、弱美元的环境下,可能资金都会比较多的流入到港股、A股市场。从微观流动性来看,去年新基金发行也比较火热,说明居民也逐步发现基金投资作为权益资产配置的重要性。

望京博格:现在传统理财产品收益率在3%以上的都不多,货币基金收益率也不高,房子又不让炒,可能更多的钱会流入理财。比如我十年之前去台湾看到开出租车的都是老年人,那时候我才30岁,还不会去思考养老问题。我问他们为什么开出租车,说是退休金不够,所以要工作。现在尤其是在北京、上海、深圳、广州这些一线城市上班的白领可能都会担心未来退休金不够。所以真的需要提前理财,做养老长期理财其实3600点开始也不晚,只是一个投资起点。

长期来看,中国核心资产投资价值凸显

董瑾:近期一些前期涨的比较多的白马股有一些调整,这时候也有不同的一些声音出现,比如市场风格要切换了,有的人也觉得回调就是买入机会,您怎么看待这个问题?

望京博格:现在说未来哪个行业涨我不知道,但是我还是看好医药、新能源车等行业,最近在调整可能我也不会去赎回。但是每个月定投的增量资金会选一些之前没有涨的行业,比如地产、有色,或者小盘价值风格等配置更均衡和分散的板块。

董瑾:从长期的角度去理解,海外市场的发展也有类似的经验。一方面是市场行业结构在发生变化,另一方面是基本面好的大市值的龙头公司比较占优。

以美股为例,从90年到现在的30年间,标普500的行业发生了很大变化,从一开始金融股是第一大权重行业,到现在消费、医药、科技、电信的权重越来越高,美股所谓长牛的现象与行业的变化也有很大关系,A股未来的市场发展轨迹包括指数的结构变迁也可能会遵循类似的轨迹。

第二是龙头股占优问题。比如美股市场中龙头股可能会获得比较高的溢价,龙头占优的现象其实体现的是高质量证券确定性的溢价,这背后有很多基本面或者价值基础作为支撑。港股在这一点还是走在A股前面的,港股的估值体系比A股相对来说要更加成熟,A股现在也在经历这些变化。为什么大家都买这些所谓的大公司、好公司,可能也是要投资到一些所谓核心资产的原因。

望京博格:为什么现在大公司反而有优势?其实大公司的人现在更勤奋,无论是互联网龙头还是大的国营企业,内部效率提升很快,尤其是互联网巨头内部协调能力、运营能力都很令人惊讶,并且大公司的冲劲更足、更有紧迫感。

董瑾:现在处于经济复苏的阶段,企业的盈利向上,龙头公司可能更加受益。疫情背景下,小微企业受到的冲击可能性会更大,恢复的阶段龙头公司自身的资源禀赋,毛利率的修复、现金周转能力等也都是比较优于常规的企业。在这样的状态下,龙头企业的盈利优势有望扩大,核心资产就是有这样一些基本面包括流动性作为基础。

看好港股投资机会

董瑾:所谓中国的核心资产不能局限于A股,还有港股。特别是开年以来的行情把港股拉进了普通投资者的视野,并且摆到了很突出的位置。不管是从港股的资产属性,还是投资港股的便利性角度来看,越来越和A股有一种齐头并进的趋势。从资产配置角度来看,我们觉得从沪港深两地三市选择资产可能会更加的合适。

针对港股的低估值问题,我们认为有很多历史的结构性的因素,以前港股还是一个以外资占主导的市场,但是随着三地市场的融合,港股的中资股已经占到80%,是名副其实的中国资产。

望京博格:很多人对港股是有误区的,就是加了“港股”两个字就觉得不是中国企业了,但它的营收是人民币,给员工发工资是人民币,资产也是人民币资产,它就是一个以港币计价的人民币资产。

我补充一点,就是近几年市场可能发生了很大的变化,尤其在大的周期环境下。所谓大周期,就像标普500成分股权重高的一开始是钢铁,后来是能源、金融、科技,大概每二十年是一个大周期,像金融行业阶段性的估值低就是小周期。现在我们就在经历大周期和小周期的重叠时代,大周期小周期成分股在变,指数成分股也在调整。

香港是国际金融港,全球企业都可能来上市,单纯靠香港居民的钱并不能支撑这么大的全球市场。而我们对港股市场最熟悉,因为80%是中资股,交易量也占90%,所以过去几年国内QDII的钱投资港股市场的最多。

董瑾:中资的一些民营股包括一些科技企业在港股上市,或者回港股二次上市也扩大了在港股市场的占比,港股市场的中资股的占比是比较大的。另外随着互联互通的开展,南下资金在港股的占比,包括交易量和影响力也在逐渐的提升。随着南下资金加速流入港股,对于港股的交易、流动性、估值都产生了较大的影响,未来港股的估值可能也会得到系统性的提升。

另一方面就是港股估值低,前几年各方面的因素都压低了港股的估值,包括中美博弈因素、海外市场的波动,还有外资的流出等原因,现在看来这些前期压制港股估值的因素可能有所缓和,外资、中资南下资金都在向港股汇聚,港股上市的企业的基本面也在向好。

望京博格:现在很多公司在A股和港股同时上市,但A股的价格可能是港股价格的一倍多,同样的公司我可能会买便宜的,因为我不知道未来哪个涨的多。另外互联网龙头也要配置,否则很难说覆盖中国经济,万一中国的互联网巨头跟美国的互联网巨头一样还要牛好几年,就错失很大的机会,这个风险我觉得我承担不了。

董瑾:港股通偏好买入的港股标的,主要是比较有特色的、稀缺的科技类公司,还包括相对低估值的金融类资产,同时南下资金也更加偏好一些高盈利能力的股票,比如大市值的龙头公司等。

很多中资的科技股在港股和美股上市比较多,这几年由于美股的一些市场监管政策调整,特别是出台《外国公司问责法》后,很多中资股考虑到未来可能有退市的风险,就会选择回到港股或者到A股科创板、创业板进行二次上市。未来随着这些科技类企业的回归,港股的科技属性占比可能会更加突出,投资者也能够更方便的投资到这些优质的股票。

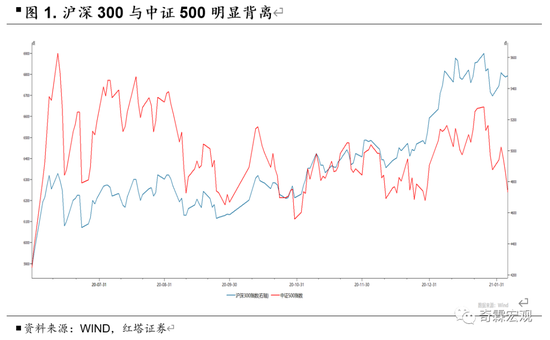

望京博格:建议A股和港股都应该去投资。我在2016年开始做组合,首先要考虑的是买多少沪深300或中证500,选大盘还是小盘的问题。当时我就用香港中小盘替代了中证500,中证500在2015年之前在A股是享有溢价的,但这几年溢价消失了,所以用港股的中小盘代替A股的中小盘。

此外,沪深300最早是金融股占多,最近几年消费和医药占比提高了,但是沪深300在科技和互联网巨头上很少,所以我觉得现在选择沪深300定投的投资者,未来可以考虑用中证沪港深500指数去替代沪深300做定投。

董瑾:同时考虑A股+港股的资产配置,首先A股+港股才是更加趋向完整的中国资产,二是A股、港股本身在市场结构、行业分布上有所差异,科技类的企业更多是在港股上市,消费龙头更多分布在A股,在既要又要还要的情况下,我们可以从三个市场综合考虑资产配置。

望京博格:我觉得对于个人投资来说,可能最好的方式还是投资指数,不要尝试自己去投资个股,即使是大家耳熟能详的一些公司,在某个特殊时间一天跌20%都是正常的事情。虽然成熟市场的波动率小,拿美国标普500指数和香港恒生指数来看,波动率确实比沪深500小,但是投港股会发现,一个股票一天可能会跌90%,成熟市场里个股波动性会很大。成熟市场波动率小,是指数波动性小,不是指个股。

董瑾:特别是港股这个投资者相对不太熟悉的市场,可能部分投资者是有投资港股的经验的,但是很多投资者也是刚刚才接触到港股投资,对港股的市场就不像A股那么熟悉。

望京博格:A股对投资者很保护,在A股开一个融资融券还要去营业部开户,港股是只要开了户就可以上杠杆,而且三倍杠杆起,有一万港币就可以炒三万港币的股票。如果一个股票一天跌30%可能就是负的了,所以A股有的限制政策是对投资者的保护,我不建议大家直接投资港股个股,最好方法还是通过指数的方式去覆盖。但是如果想要A股和港股都投资的,就要选择一个同时覆盖两地三市的指数,而且汇添富中证沪港深500ETF的管理费也是全市场最低,管理费只有0.15%每年。

中证沪港深500指数的特点和优势

董瑾:指数基金的特点是分散、透明、低费率。因为港股个股的波动比较大,现在投资港股还是以一些大的宽基代表性指数为主,这样的指数好处是选择港股的大市值的龙头股票,即所谓的核心资产进行投资。

既要A股又要港股,中证沪港深500就可以做到一键配置资产。中证沪港深500和单一市场指数相比也有一些比较好的特征,沪深300食品饮料比较多,恒生指数科技、金融多一点。中证沪港深500是从沪股通、深股通、港股通互联互通的股票当中选取经过流动性的剔除,市值排名前500大的股票组成成分股,主要反映两地三市的整体表现。

沪港深500指数无论是港股还是A股的配置都比较均衡,港股的占比在43%左右,和A股平分秋色。指数的行业配置也比较均衡,在消费、科技、医药、新能源等新经济板块的占比较高,四个板块权重加起来占比超过50%。

望京博格:投资中同时配置两个相关性比较低的市场可以有效降低波动性,比如A股加港股。其实投资者投资指数赚不赚钱取决于在底部有没有坚持住,而底部能不能坚持住的关键是波动性。波动性小的指数才可能在底部坚持定投,才有机会获得未来市场上涨的收益。

董瑾:中证沪港深500指数同时配置到A股和港股,历史长期表现可能会比其他一些单市场的指数要高一些,另外波动也相对小、回撤比较低,长期风险收益特征还是比较良好的。

网友提问

1.沪港深500会是未来代表性宽基指数吗?

望京博格:我觉得一定是。我觉得未来可以把定投的沪深300指数换成沪港深500,这是我的答案。从A股的成分股构成来看,可能金融、消费占比很多,但是没有科技,港股刚好把科技这个短板补充了,中证沪港深500的医药、消费、科技、新能源更全一些,我觉得从行业配比和代表中国经济来说,中证沪港深500是相对优于沪深300的。

董瑾:市场发展的不同阶段都会有与之相适应的代表性宽基指数的出现,开始是上证指数,然后是沪深300指数、创业板、科创板等不断出现。在互联互通融合趋势下,如果把中国的资产进行综合的考虑,中证沪港深500可能是更能够代表中国核心资产的指数。

2.绿巨人组合也是有配置港股,是否会考虑沪港深500?

望京博格:我会考虑,因为费率低。可能普通的指数基金的管理费是0.5%,和这只基金0.15%的管理费相比,实际差了0.35%,尤其像我这样长期投资五年、十年之后,这两个之间的收益差别会越来越大。

【温馨提示】本文内容不代表象树资产观点。文中涉及的内容与信息不构成任何投资建议,股市有风险,投资需谨慎。