自2021年春节开市以来,股市波动明显加剧。投资者想要乘风破浪,需要借助稳健型基金经理的投研力量。据悉,拟由富国基金“擅守会攻、严控回撤”的资深老将易智泉掌舵的富国优质企业(基金主代码:011046),将于3月3日起正式发行,投资者可在各大银行、券商,以及富国基金官方渠道进行认购。

据了解,富国优质企业在选股上主要聚焦于符合时代发展趋势、抓住时代机遇的优质企业,而不是拘泥于是否是龙头企业。该基金定义的“优质企业”需满足以下条件:第一,从长期来看,未来成长空间大、竞争力强。公司的业务特征需要符合社会的发展趋势,如消费升级趋势、科技创新趋势;第二,从财务指标来看,ROE应该保持在较高水平,未来自由现金流能满足自身成长的需要。

在投资策略上,富国优质企业将采取“自下而上”的方式进行大类资产配置,通过定量筛选和定性分析,甄选出具备核心竞争力、长期可持续发展能力的优质标的进行投资。据公开资料显示,该基金投资于股票资产的比例占基金资产的60%-95%,其中投资于港股通标的股票不超过股票资产的50%。

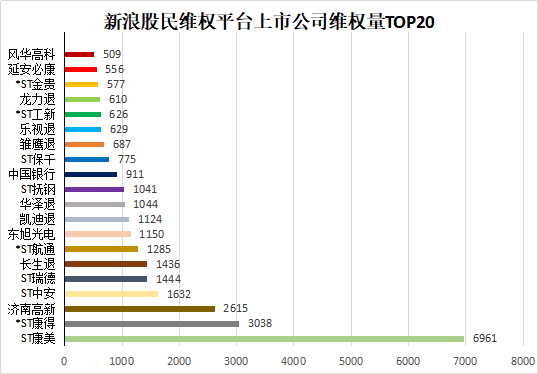

作为成长型选手,对于成长股的捕捉,富国优质企业拟任基金经理易智泉有自己独到的见解。在成长股的评估方面,他会从5个维度去选股。一是选择有安全边际的优秀公司。在选择股票时,他把成长确定性的评估放在首位。在成长确定性足够强,且回撤损失可控的情况下,才进行选择和配置;二是受益于宏观大趋势的公司。因为宏观大趋势对公司发展很重要,比如人口的迁移、年龄结构的变化、消费的变化等等。通常情况下偏好受益于通胀的企业,规避受损于通胀的企业;三是具备核心竞争力的公司。采取产业竞争力和公司竞争力分析相结合的方法,在好的赛道中精选好的公司,通过产业与公司的双重分析,提高选股的成功率;四是治理规范的公司。借鉴ESG的方法论,寻找对社会有价值,企业自身能创造价值的优秀标的。同时,也通过ESG方法论进行风险管理,成功规避具有类似潜在风险的公司;五是直接规避具有明显潜在风险,或者有明显瑕疵的公司。

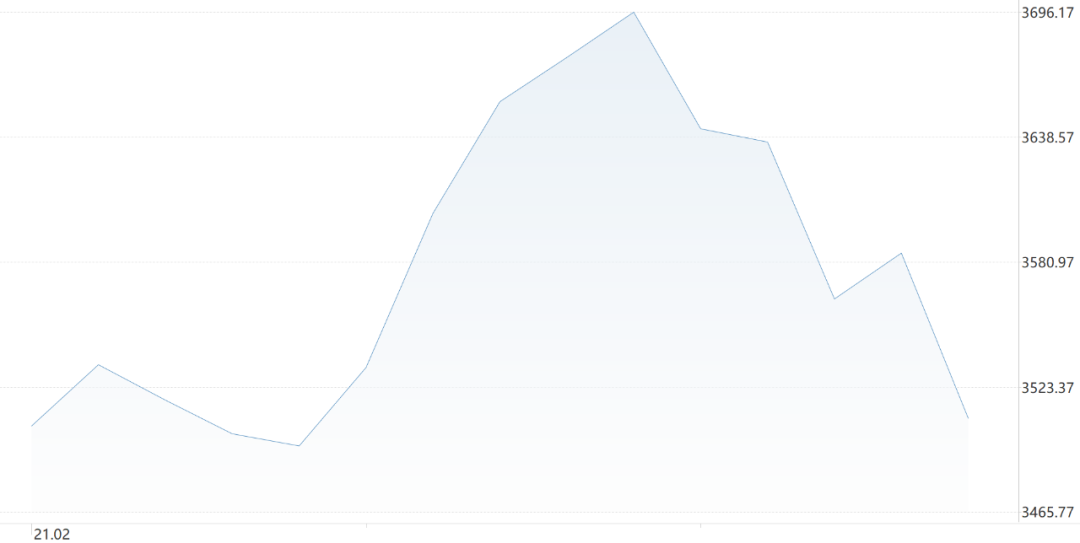

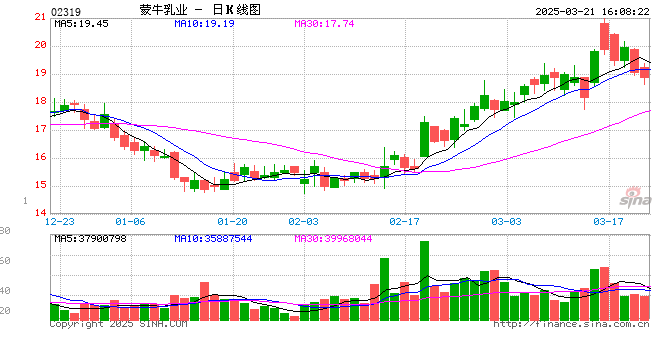

值得关注的是,易智泉具有券商和基金公司双重投资和研究经验,曾管理过百亿级资金,其中包含国内知名主权基金委托的资金。在15年的投资研究经历中,他逐渐完善自己的能力圈,目前已经在消费、医药、科技和制造业中形成了显著的研究优势,并成功把研究成果转换为稳定的投资绩效。据银河证券数据显示,截至2020年12月31日,自2018年8月15日成立之初便由他管理的富国臻选成长,成立以来总回报达117.06%,远超业绩比较基准同期表现。与此同时,他的回撤控制相当出色。Wind数据显示,截至2020年12月31日,富国臻选成长自成立以来最大回撤为-12.86%,同期上证指数最大回撤为-18.67%,体现了基金经理较强的回撤控制能力。

当前中国经济正在由高速发展转向高质量发展,而优质企业正是促进这一转变的重要力量。富国优质企业致力于甄选优质企业,或是投资者捕捉优质企业成长机遇的有利工具。在行业配置上,易智泉表示,该基金将关注消费、医药、科技和中游制造等行业的长期成长机会。通过选对赛道,精选优质股票,助力投资者实现长期超额回报。(cis)