本文来自微信公众号“韭圈儿”

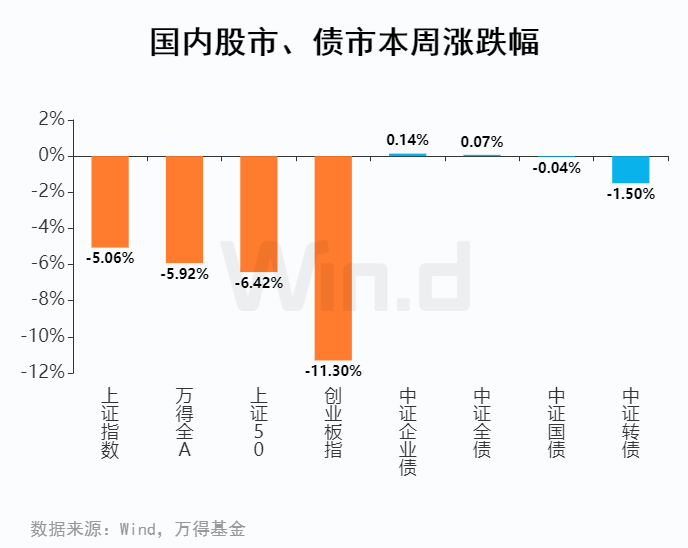

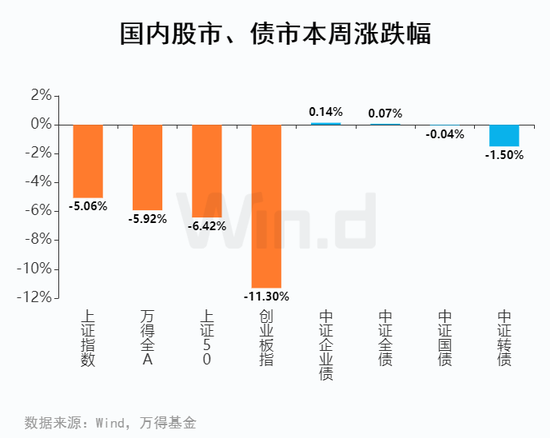

经过本周市场的洗礼,大家应该更加能感受到资产配置的重要性了。我们的“最佳11人”,本周邀请博时基金来组队。这篇文章可以让你在投资博时基金的产品时,迅速找到每个位置的的主力选手。

欢迎更多基金公司用“最佳11人”功能,让前锋中场后卫各司其职,用接地气的方式,为读者介绍旗下产品的风格和特点。韭圈儿-最佳11人

下文转自博时投资汇公众号

工欲善其事必先利其器,合理的排兵布阵,才能事半功倍,如果把一家基金公司比喻成一只足球队,前先锋、中场以及后卫都需各司其职,运用不同的风格打出配合战,才能让公司表现出色。

让我们一起看看博时基金的代表足球队,阵型为4-3-3,下边将为您一一解读这个阵型。

首先是前锋

曾鹏

主力前锋曾鹏,博时基金董事总经理兼权益投资总部一体化权益投研总监,15.6年证券从业经验,擅长TMT/医药/新能源领域。

投资风格为成长风格。以“成长溢价理论”为核心。通过对产业深度研判,把握企业在成长过程中估值溢价最高的两个阶段,即“主题成长阶段”和“价值成长阶段”。由他管理的博时新兴成长混合2020年回报超75%!(数据来源:博时基金,截至2020年年末)

肖瑞瑾

左边肖瑞瑾,科技行业守卫者,擅长捕抓TMT、科技行业的投资机遇,8年证券从业经验,擅长TMT/新能源/医药生物领域。

在信息技术、新能源和医药生物行业中发掘投资机会,以绝对收益为主、适度控制回撤的成长风格。通过对信息技术、新能源和医药生物细分行业进行紧密跟踪,确定行业景气度,筛选市场空间大/行业卡位优秀/竞争能力出色的龙头企业,计算合理的估值空间进行配置,获取企业在高速成长期创造的投资回报。代表产品有聚焦科技风口的博时科技创新混合、博时科创板三年定开、博时创业板两年定开,博时科技创新混合成立以来累计回报超80%。(数据来源:博时基金,截至2021.2.5)

葛晨

右边葛晨,医疗狙击手,8.3年证券从业经验。擅长医药/消费领域。

坚持以成长为导向,选择符合产业发展方向的龙头标的,确保抓住行业运行的根本趋势;同时发挥组合体量上的灵活优势,在一些局部热点上积少成多累积超额收益。由他管理的博时医疗保健混合2019年斩获同类基金冠军,该基金2019、2020年连续两年回报超80%!过去2年在同类主题行业基金中排名2/13!(数据来源:银河证券、博时基金,截至2020.2.5,同类基金为银河证券三级分类:混合基金-行业偏股型基金-医药医疗健康行业偏股型基金(股票上下限60%-95%)(A类))

接着是中锋

进攻时力争能够有效跟上,防守时力争能稳住

蔡滨

中间是蔡滨,博时基金星级战将,超10年证券从业经验,近6年公募基金管理经验,擅长制造业/成长/周期领域。

持续从产业升级和改革转型方向挖掘优质投资标的。主要采取行业比较、精选个股的投资策略;基于基本面深度研究下的中长期预测及目标定价方法;交易主要基于预期收益率的变化;选股以细分行业龙头为主。由其所管理三年以上的基金(博时产业新动力混合A;博时逆向投资混合A、C及博时战略新兴产业混合)皆获银河证券评级中长期星级评价,年化收益率均超过19%。(数据来源:银河证券,截至2020.2.5)

陈鹏扬

左边陈鹏扬,12.3年证券从业经验,5.1年公募基金管理经验,现任博时基金权益投资GARP组投资副总监,擅长绝对收益、跨行业及跨国估值比较、股债混合型组合、相对集中持股、减持基本面研究。

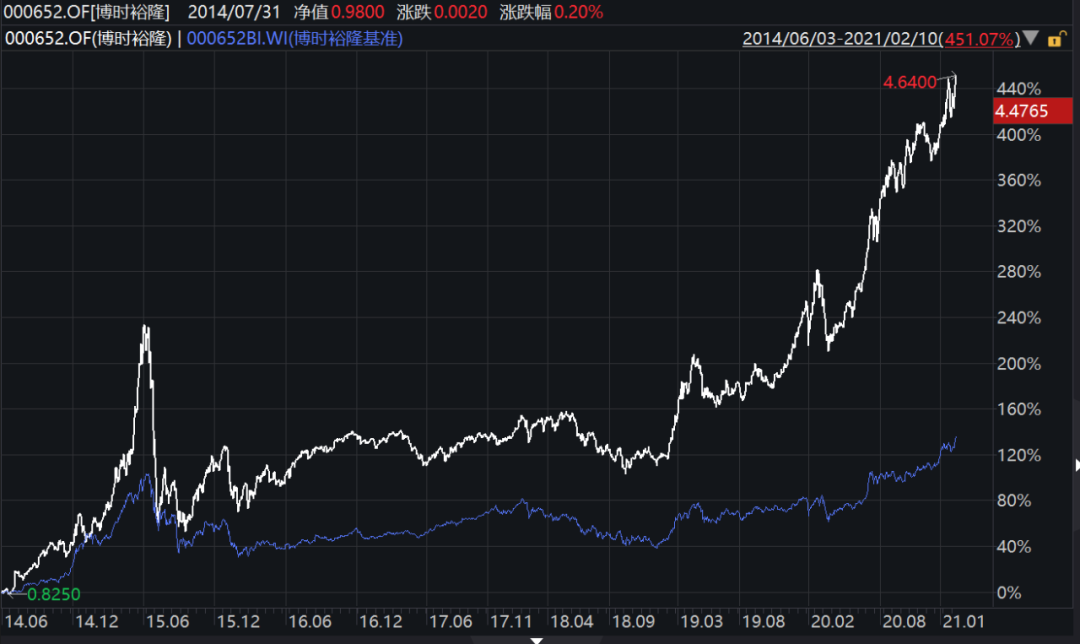

投资风格上,相对集中持股。坚持通过基本面研究来发掘投资机会,在研究透的方向上敢于重仓,采取个股集中于优质标的,行业层面相对分散的策略。GARP策略。在组合构建过程中,坚持最佳风险收益比原则(GARP 原则),强调公司基本面和估值匹配,在成长的方向上做相对逆向的投资。坚持基本面研究。通过基本面研究来发掘价值,在成长的方向上通过逆向投资的方法来寻找风险收益比最佳的投资机会。博时裕隆混合成立以来回报335.26%,获评银河、海通、晨星3/5年期三料五星基金★★★★★。(业绩数据来源:博时基金2020年四季报,评级数据来源:银河证券、海通证券、晨星,截至2020.12.18)

吴渭

右边是吴渭,博时权益投资主题组投资副总监,13年证券从业经验。擅长医药/TMT/消费领域。

追求绝对收益、努力控制回撤的趋势投资者。基于对行业,公司基本面的深入研究及结合市场相关因素对市场趋势和行业趋势进行判断,在景气度高的行业中寻找龙头公司。实际投资过程中包含了一定趋势投资的风格。由他管理的博时汇智回报混合、博时汇悦回报混合2020年度回报率均在60%以上!(数据来源:博时基金2020年四季报)

最后是后卫

毕竟还是要稳健些,控制风险,稳扎稳打。

张李陵

左后卫是张李陵,博时基金固收金牛老将,清华大学本硕出身,8.3年证券从业经验,善用债务周期理论,擅长运用久期和杠杆,注重长期复利,管理的博时信用债纯债债券2016-2019年连续四年获金牛奖。(颁发机构:中国证券报)

邓欣雨

右后卫是邓欣雨, 12年证券从业经验,可转债投资经验丰富。债券投资重视票息收益,组合长期收益的主要来源;分析资产潜在相对收益比价,追求自上而下做细分资产轮动。由其管理的博时转债增强债券2020年回报超24%!(数据来源:博时基金,截至2020年年末)

陈凯杨

中间两个后卫,一个是陈凯杨,15.3年证券从业经验,现任博时固定收益总部公募基金组负责人。

擅长高杠杆高静态下的久期进攻增强策略。在经济周期和货币政策周期的转折点上结合利率债相对估值和曲线形态、流动性及货币市场利率,信用期限及评级利有效期的研究,以久期辅以高杠杆在票息策略的基础上增强收益。由他管理的博时双月薪债券业绩表现出色,过去1年、过去3年、过去5年业绩均在同类前10%。(数据来源:银河证券,同类基金为银河证券三级分类:债券基金-定期开放式纯债债券型基金-定期开放式纯债债券型基金(A类),过去1年、过去3年、过去5年同类排名分别为:3/348、6/92、1/39)

过钧

另一位是“大满贯”固收老将过钧,16.3年证券从业经验,资产切换出色,在风险和收益平衡点中创造超额收益。基本面至上,市场敏感性高且魄力大,在不同行情下的资产切换出色;不追求踏准市场节奏,不局限于某类品种,而是寻找风险和收益的最佳平衡点;擅长各类资产估值比较,重仓低估品种,尤其是低市盈高股息品种,中长期持有低换手。由他管理的博时信用债券两次获得中国证券报颁发的金牛基金奖,该基金各类份额过去一年收益率均超20%,在同类基金中均排名前10%。(数据来源:银河证券,博时基金,截至2021年2月5日,A/B类、C类同类基金分别为银河证券三级分类:债券基金-普通债券型基金-普通债券型基金(二级)(A类)、(非A类)),过去1年,博时信用债券A/B类、C类同类排名分别为:10/238、5/178。金牛奖获奖时间为2014年及2016年)

博时新价值,新投资战队

总之,博时专属足球队,兼具成长及防御,前锋、中场以及后卫都需各司其职,运用不同的风格打出配合战,是一只进攻性较强,但也有一定防守作用的足球赛队。

基金有风险,投资需谨慎

风险提示:

本文中所提及的基金详细信息可在博时基金官方网站基金产品频道(http://www.bosera.com/fund/index.ht- ml)查询,博时基金相关业务资质介绍网址为: http://www.bosera.com/column/index.do?clas-sid=00020002000200010007。

一、证券投资基金(以下简称“基金”)是一种长期投资工具,其主要功能是分散投资,降低投资单一证券所带来的个别风险。基金不同于银行储蓄和债券等能够提供固定收益预期的金融工具,投资人购买基金,既可能按其持有份额分享基金投资所产生的收益,也可能承担基金投资所带来的损失。

二、基金在投资运作过程中可能面临各种风险,既包括市场风险,也包括基金自身的管理风险、技术风险和合规风险等。巨额赎回风险是开放式基金所特有的-种风险,即当单个交易日基金的净赎回申请超过基金总份额的百分之十时,投资人将可能无法及时赎回持有的全部基金份额。

三、基金分为股票基金、混合基金、债券基金、货币市场基金等不同类型,投资人投资不同类型的基金将获得不同的收益预期,也将承担不同程度的风险。-般来说,基金的收益预期越高,投资人承担的风险也越大。四、投资人应当认真阅读《基金合同》、《招募说明书》 等基金法律文件,了解基金的风险收益情况,及时关注本公司向您出具的适当性匹配意见,各销售机构关于适当性的匹配意见不必然一致,且基金合同中关于基金的风险收益特征与基金的风险等级因考虑因素不同,存在差异。请根据您的投资目的、投资期限、投资经验、资产状况等因素谨慎决策,不应采信违规销售行为或宣传材料,独立承担投资风险,本公司的适当性匹配意见并不表明对基金的风险和收益做出实质性判断或者保证。

五、基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证本基金一定盈利,也不保证收益。基金管理人管理的其他基金的业绩不构成对本基金业绩表现的保证,本基金的过往业绩及其净值高低并不预示其未来业绩表现,基金收益存在波动风险。基金管理人提醒投资人基金投资的“买者自负”原则,在做出投资决策后,基金运营状况与基金净值变化引致的投资风险,由投资人自行负担。

六、投资人应当通过基金管理人或具有基金销售资格的其他机构购买和赎回基金,《基金合同》 、《招募 说明书》、基金销售机构名单及本基金的相关公告可登陆基金管理人官方网站http://www.bosera.com/index.ht-ml查看。