桂浩明

现在,买基金的投资者是越来越多。而面对8000多只已经在运作的基金,投资者的选择往往是看其近一、两年来净值的增长状况。而对于新组建的基金,则是看其基金经理近年来的业绩。一些所谓的“顶流基金”,无一不是近阶段来绩效非常明显的,而一些新发行的基金之所以能“爆款”,也是与拟任经理之前管理的产品业绩良好相关。

显然,在市场继续延续原有格局的情况下,投资者买“顶流”、“爆款”的基金,的确比较容易获得较高的收益。事实上,如今之所以会出现基金热,也是与前一个阶段由于市场风格相对确定,部分白马龙头品种持续上涨,并且有多家基金重仓持有的局面有关。因为投资者看到只要买了这类基金,就有很好的收益。

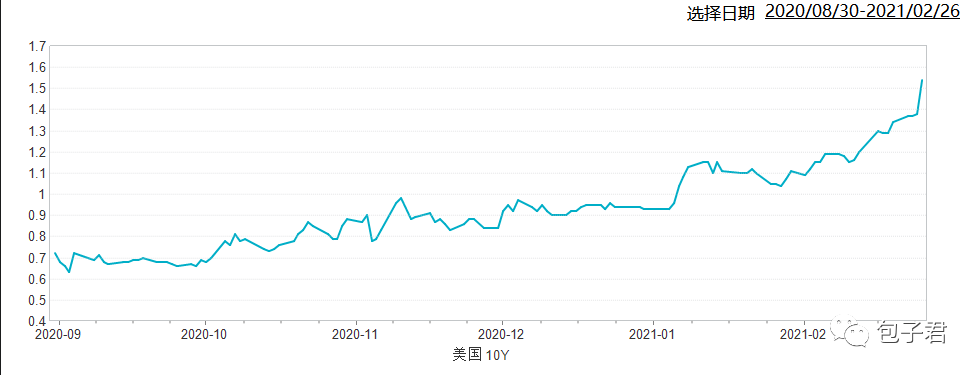

但问题也随即产生了,这就是进入今年,一些基金重仓持有的白马龙头品种出现下跌,而且在春节长假以后,其跌势还有进一步放大的趋势。在此情况下,重仓持有这些股票的基金,自然净值也有相应的回撤。

对于习惯了让基金每天给自己赚钱的投资者来说,这也许是一个不太容易接受的现实。而问题还在于,如果这样的态势得以延续,那么至少今年基金的收益不会像去年那样好,这对于产生不久的基金热,恐怕也是一种打击。时下,还有相当数量的基金已经或者将要进入到发行程序,对于这些基金的选择,投资者更是颇费思量。

在这里不妨先回顾一下2015年出现过的情况。当时有过一轮股市暴涨走势,其中创业板中的题材股更是行情极度活跃,重仓持有此类股票的基金净值大涨,以至申购也是十分活跃。但是随着行情的逆转,特别是创业板成为了下跌的重灾区,一些相关的基金也不可避免地出现业绩大幅度下滑,到年终结算,不少出现了较为严重的亏损。由此,也使得基金的形象减分不少。这一事实告诉人们,由于市场是多变的,恪守某一种投资思路,固然能够在一定阶段获取超额收益,但如果形势发生变化,又不能及时调整投资策略的话,那么业绩也会受到影响。

因此投资者如果是追逐热门基金,一定要控制好节奏,不能因为某只基金以往净值增长快,某个基金经理两年来业绩都很好,就不再考虑其他因素而大举买入。毕竟,仅仅就市场角度而言,一旦基金重仓持有了某些品种,再要调整也不是那么容易的。这也就是说,在市场格局发生变化的情况下,投资基金,特别是投资那些个性风格很突出的基金,是需要三思的。

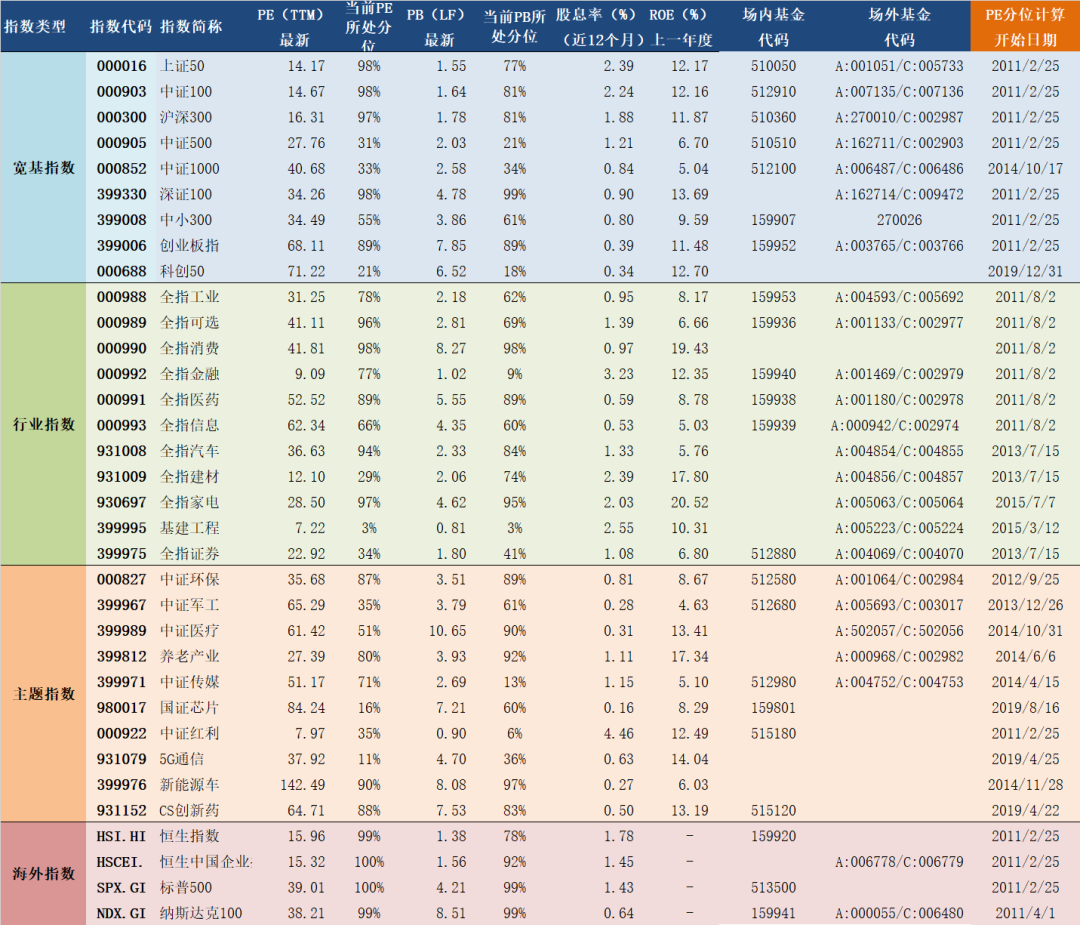

但是,对于普通投资者来说,买基金是进行长期投资,本身也未必具备判断市场格局变化,以及有预见性地选择未来投资热点的能力。在这种情况下,应该如何选择基金呢?这里的方式就是引入回撤指标,也就是在看基金时,不但要考虑其业绩的增长情况,还要看业绩的稳定性,具体来说就是在市场变化比较大的情况下,净值的回撤程度。

如果明显小于市场平均调整程度的,说明其业绩的稳定性比较高,这就可以较为放心地持有。而如果回撤幅度过大,那么就需要小心一些了。如果一只基金,不时出现若干天的净值增长在一天就被抹去的情形,它就不是理想的投资品种。也因为这样,投资者在投资基金时,不妨把单位时间内净值增长与净值回撤的数据作为两个重要的维度,赋予相应的权重,作为选择的依据。

进一步说,基金作为投资工具,本身具有组合投资、中长线操作的特点,不应该,也不需要以短期快速盈利为操作目标。重仓持有一些白马股,只是其投资风格而已,有相应的适应范围,对此既不能神化,也不能矮化。对投资者来说,自然也不能要求其一直能够有很高的盈利,反过来能够控制回撤则很重要。因此投资基金,从获取稳健收益的角度出发,引入回撤指标,在基金的选择上更加理性一些,也就能够客观看待当前的市场,心平气和地应对行情的波动。

来源:证券时报

扫二维码,3分钟极速开户>>