老话儿说"不出十五都是年",今天就是元宵佳节团圆的日子了,是年后第一个传统节日。

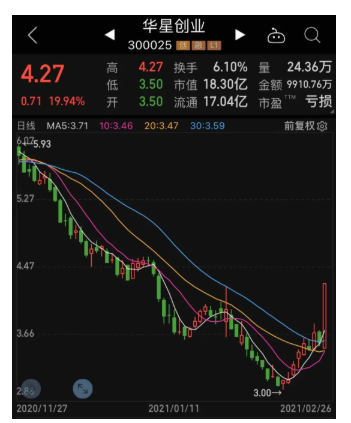

但年后这一周的市场可是比弘小宝盘子里的轻食沙拉还要绿,前期资金集中抱团的大消费板块坐上了冷板凳,再次把“基金”这个话题送上了热搜。回顾这段时间的市场,标普500指数下跌2.59%,恒生指数下跌3.25%,沪深300指数下跌5.82%,尤其是前期估值较高的消费和医药等板块,调整幅度更加明显。wind,2020.2.18-2020.2.25

而在前期的人气板块深度调整之时,一些小票与大宗商品这类前期低估值的周期品种却走出了独立行情。同时也有一些观点表示:资金抱团已经从前期的消费白马龙头切换至了周期龙头。不少靠5G冲浪买基的小伙伴听到此消息慌了神,面对抱团方向的切换要怎么办?手中的基金要怎么办?值此团圆之际,弘小宝就和大伙聊聊这件事:

为何全球市场会出现这次调整?

我们可以从两个角度来理解:

① 全球经济回暖,市场担忧流动性收紧

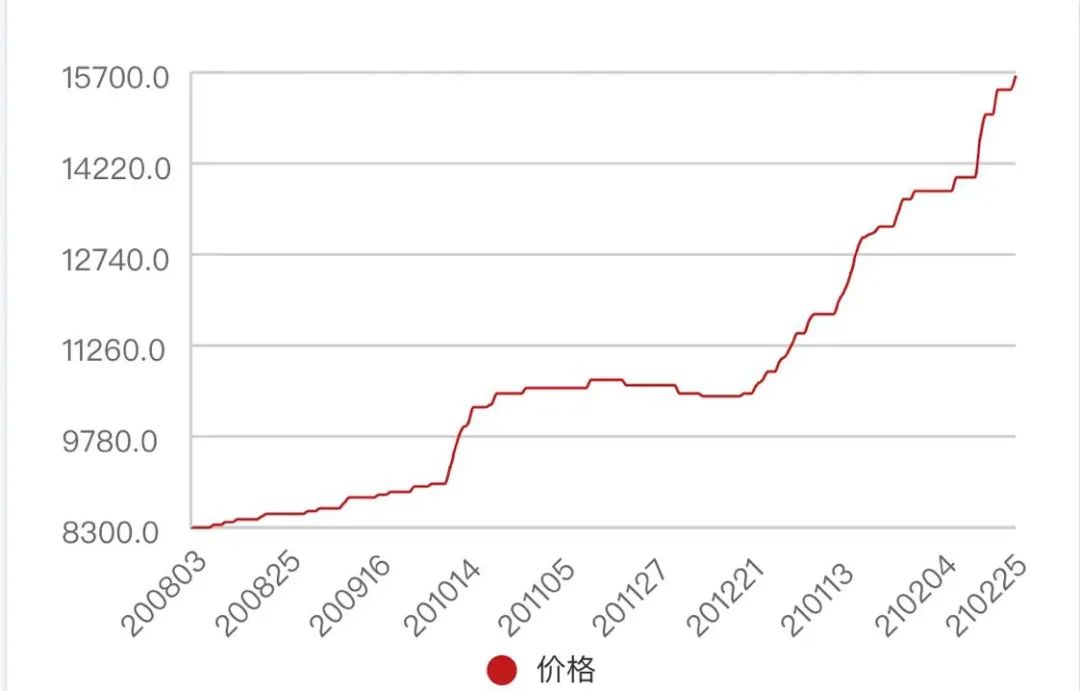

随着疫苗的推广,以及欧美政府的政策刺激,全球经济稳步复苏,大宗商品价格上行,通胀预期不断加强,导致美债收益率加速上行,增加了市场对流动性收紧的担忧,高估值板块对利率变动更加敏感,所以回调幅度相对更大。

② 香港政府加征港股印花税

除了担心流动性收紧外,近期香港政府宣布计划从8月1日起上调港股印花税,对市场影响也偏负面。天弘港股通的基金经理刘国江认为,此次印花税率的上调,虽增加了港股交易成本,但影响偏短期,且幅度有限。从历史经验看,香港历史上已经多次调整印花税(均为下调),调整后4个月的结果是:两次大跌、一次大涨,并无规律,影响港股走势的长期因素还是盈利和估值等基本面的因素,印花税的调整并不会对港股市场的方向产生根本性影响。

基于此种情况,对后市的展望会是怎样呢?

① 流动性大幅收紧的概率并不大

虽然全球经济回暖,但疫情要得到有效控制预计需要较长时间,全球货币政策的整体基调大概率宽松,美联储主席鲍威尔在2月23日也曾表示,通货膨胀率和就业率仍远低于美联储目标,意味着美联储宽松的货币政策会保持不变。对于国内来说,虽然今年货币政策边际收紧是大方向,且目前国内通胀温和,货币大幅转向概率也不大。

② A股不存在系统性风险

虽从估值来看,A股总体估值并不高。根据国信证券的数据,截至2021年2月22日,全部A股市盈率(TTM)中位数为36.3倍(剔除负值),低于历史上68%的估值。此外,全球经济共振复苏,国内经济向好,企业盈利也进入复苏通道,对股票价格也形成支撑,所以系统性风险并不大。

那么对于已持有的基金,我们又该如何操作呢?

弘小宝建议大家在面对股市波动的时候,不妨问自己三个问题:

① 你的投资基金的期限有多长?

如果投资的期限在3-5年以上,可以继续持有股票类基金,但如果投资期限很短,建议投资风险较低的短债基金,如果投资期限在1年以上,3年以内,可以考虑固收+类基金。

② 自身风险承受能力有多大?

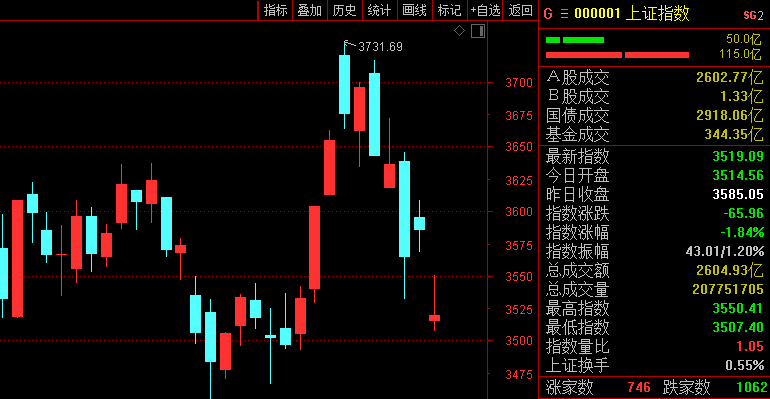

过去10年中,A股的上证指数的自然年仅有2年的最大回撤在10%以内,其它8年指数的最大回撤均超过10%,如果我们立志于要长期投资股票市场,就应该做好突然回撤10%,甚至15%的心理建设,如果回撤幅度超过自己的风险承受能力,建议降低股票的仓位。

③ 基金的基本面是否有大的变化?

目前医药和消费的基本面变化不大,主要是估值偏高,今年货币政策边际收紧是大方向,可能对高估值板块有一定影响,但对长线资金来说,短期回调或是布局长牛赛道的机会,建议持续关注投资龙头医药和消费的优质基金。此外,周期板块的估值不贵,盈利处于上升通道,建议重点关注。