来源:南方基金

最近股市震荡、风格变换,很多投资者出现了浮亏,心态有点急躁。

其实,风险和收益一体两面,持有主动权益基金的同时,就要需要做好忍受净值中途回撤准备。

那回撤的幅度会是多大呢?

我们通过历史数据,研究一下历史规律。

1、最近15年,上证指数有11年的年度最大回撤超15%

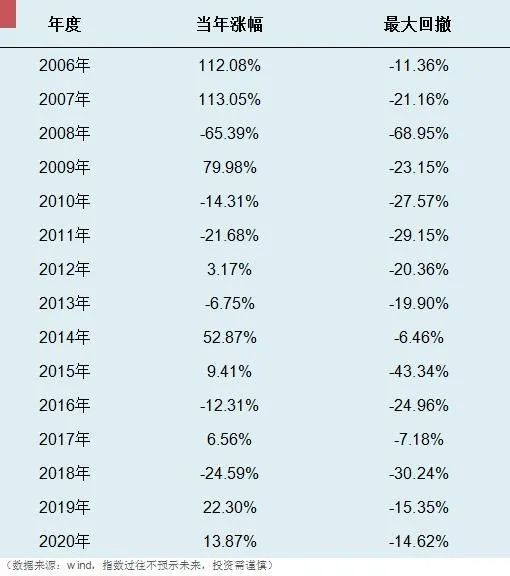

首先,统计2006年到2020年的15年间,上证指数每年度的收盘价最大回撤幅度可以发现:

只有2014和2017年上证指数的自然年最大回撤在10%以内,其它13年指数的最大回撤均超过10%,11年指数的最大回撤均超过15%。

即便是2006与2007年、2015年的牛市行情中,也都出现过上涨途中上证指数突然回调10%左右的情况。

比如众所周知的2007年大牛市,上证指数在获得113.05%的单年度涨幅同时,当年最大回撤也达到了-21.16%。

还有2019年、2020年连续两年的牛市途中,上证指数的最大回撤也分别达到了-15.35%、-14.62%。

最近15年上证指数最大回撤情况

2、最近15年,股票型基金指数有14年的最大回撤超10%

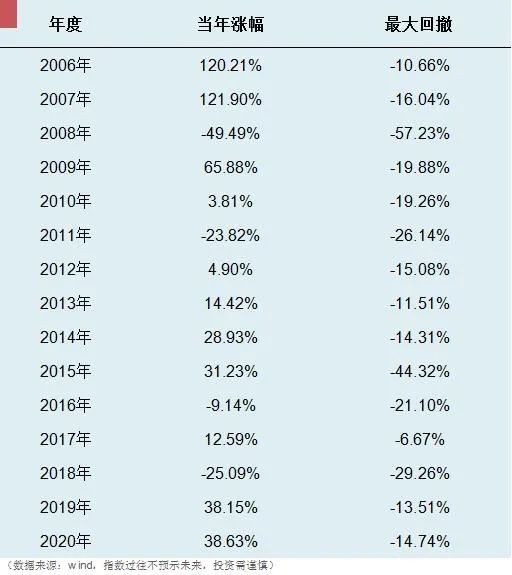

我们再继续看看股票型基金总指数(885012.WI)最近15年的最大回撤情况如何——

首先,基金的回撤控制得要比指数好,大部分时间的最大回撤都比上证指数要小。

其次,股票型基金总指数在2006年到2020年间,只有2017年的年度最大回撤在10%以内,其它14年的最大回撤均超过10%,9年指数的最大回撤均超过15%。

即便是在2007年大牛市中,股票型基金总指数在获得121.90%的单年度涨幅同时,当年最大回撤也达到了-16.04%;

同样的,在2019年、2020年连续两年的牛市中,股票型基金总指数虽然年度涨幅均超过38%,但最大回撤也都超过了-13%。

最近15年股票型基金总指数最大回撤情况

3、最大回撤带来的三点启示

了解了过去15年市场中最大回撤的情况,带给我们哪些启示呢?

第一,如果我们不是准备在A股市场赚一票就走,而是立志于要长期投资,就应该做好突然回撤10%,甚至15%的心理建设。

第二,优秀的权益基金虽然承担了市场的系统性风险,但因为良好的证券选择能在长期投资中不断积攒超额收益,最终能让小胜在时间的魔法下变为大胜。

第三,也给风险偏高的投资者一些建议:

如果现在已经完成了投资底仓的构建,但因为年终奖、工资等原因带来了增量现金流,那么在基金出现比较大的回撤时,选择逆市定投,或许是一件看起来冒险但实际上理智的行为。