牛年首位被“罚”的董秘,15年信披生涯归零避无可避

来源:董秘学苑

原创 六月雪

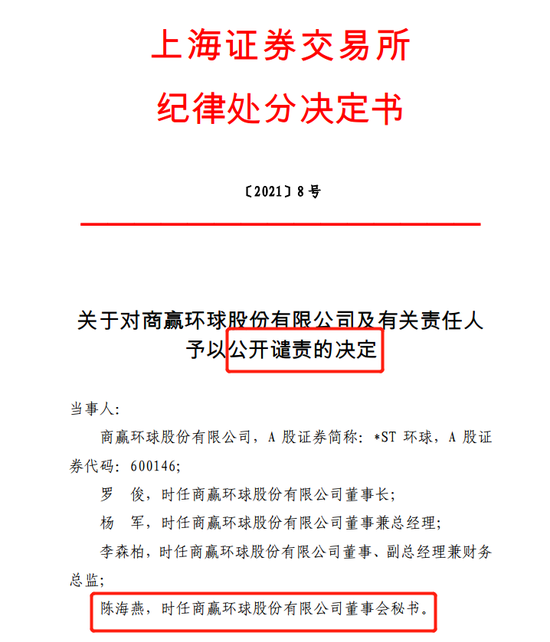

2月23日,*ST环球时任董秘陈海燕被上交所给予了公开谴责处分,这也是牛年到来第一位被公开谴责的董秘,大家也都知道,公开谴责是仅次于“公开认定不适合”的处分措施,被谴责了就意味着三年内不能继续干董秘,陈海燕本人则是在今年1月21日提前辞去了董秘职务,其从2005年开始自己的信披生涯,此次一朝归零。

一般情况下,交易所也只会在情节严重的情形下才会给予公开谴责,对于董秘陈海燕来说,在公司出现的众多违规中,自己主要要负责的是公司业绩预告变脸的信息披露。

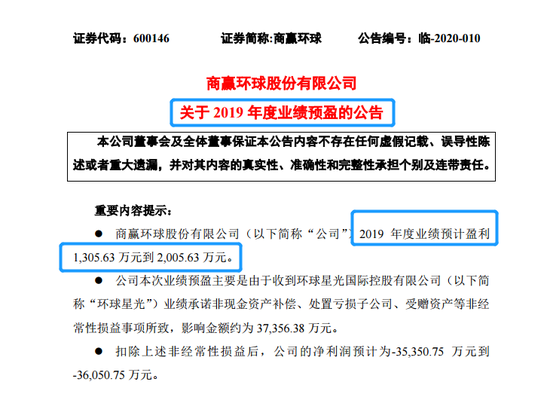

据上交所纪律处分决定书,2020年1月18日,公司披露2019年度业绩预盈公告,预计2019 年度扭亏为盈,实现归属于上市公司股东的净利润为1306万元到2005万元,实现归属于上市公司股东扣除非经常性损益后的净利润为-3.54亿元到-3.61亿元。

因为公司2018年的业绩是亏损18.3亿元,2019年前三季度又继续亏损2.97亿元,如果第四季度没有扭亏,来年就要被*ST,如此,公司这份2019年预盈公告是一则利好公告,虽然都是非经常性损益,但是至少扭亏了,降低了退市风险。

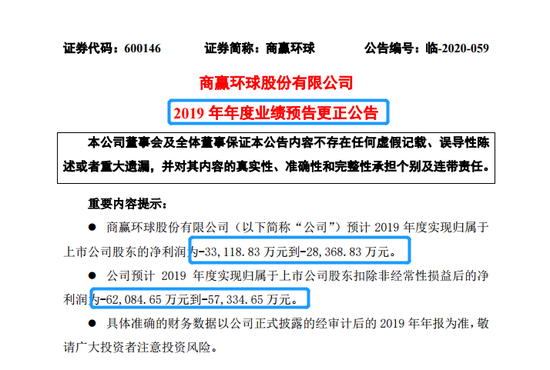

不过,临近要发年报的截止日期,2020年4月27日,公司披露业绩预告更正公告,预计2019年年度经营业绩将出现亏损,实现归属于上市公司股东的净利润为-3.3亿元到-2.84亿元,扣非后为-6.21亿元到-5.7亿元。

首先,从年报业绩预告更正时间上看,上交所的截止日期是1月31日前,公司已经更正的严重滞后了。我们再来看看公司给出的更正业绩的解释:

子公司环球星光下属美国子公司已全部停产,原有经营计划及资产处置计划无法实现,对公司未来经营事项产生重大不确定性影响,受疫情影响,公司于2020年4月终止了相关协议,增加计提如下损失和减值。

1、增加计提存货跌价准备约7476万元。

2、诉讼事项导致增加预计负债2760万元。

3、基于谨慎性原则增加计提应收账款减值约8530万元。

4、其他应收款计提减值5020万元。

对商赢乐点、 商赢电商和乐清华赢等对外投资项目增加计提减值4118.57万元,对环球星光计提商誉减值912万元、无形资产商标权减值360万元。

另经监管层查明,*ST环球子公司环球星光自2016年10月起连续3年未完成业绩承诺,并自2018年起出现亏损,环球星光下属美国子公司之一DAI已于 2019年11月1日托管清算。(监管层提出这个背景是为了告诉公司,环球星光的问题是一直存在的,不是一下子爆发的)

图片来源:上交所

资料显示,陈海燕,1974年出生,毕业于上海财经大学金融系。曾任辽宁证券上海总部驻上交所场内交易代表、客户经理;泰和投资项目经理;海航期货办公室主任、市场部经理。2005年9月至2013年9月,历任海航创新(600555)证券事务代表兼办公室主任、董事会秘书、副总经理;2013年9月至2016年4月,任创兴资源(600193)董事会秘书;2016年5月至2017年5月,任锐奇股份(维权)(300126) 董事会秘书、副总经理;自2017年5月起至今,任商赢环球(600146)董事会秘书。

上交所表示,时任董事会秘书陈海燕作为信息披露事务的具体负责人,对公司业绩预告的违规行为负有责任,给予其公开谴责处分,从简历可以看到,陈海燕是一位资深董秘,历经四家上市公司,有着15年的信披生涯。

董秘陈海燕提出申辩称,报告期内公司调整经营政策,实现非经营性损益3.53亿元,为公司此前公告的扭亏为盈奠定基础。公司管理层及审计委员会高度重视业绩预告事项,在业绩预告前召开专项会议讨论论证,本着谨慎原则,对当期业绩进行客观估计。其作为专门负责信息披露的董事会秘书,不分管财务工作, 对业绩预告的财务数据核算也不属于其工作职责范围;在工作过程中已勤勉尽责,及时关注主要事项的期后变化可能产生的潜在影响并及时更正,在信息披露方面恪尽职守,积极配合联合检查和现场检查工作。

在上交所看来,公司此次业绩预告变脸问题之所以严重,首先是因为是否变脸会导致公司是否触发退市风险警示,其次是,公司在事情的处理上没有尽到审慎。且相关责任人未能提供有效证据证明其在前期披露业绩预告时对存在重大不确定性的存货、应收款、对外投资等科目予以充分关注、谨慎预计,也未在信息披露中提示不确定性风险,相关异议不能作为已履行勤勉尽责义务的合理理由。

上交所判断,增加的计提存货跌价损失、应收账款坏账准备和其他应收款坏账准备是导致业绩预告变脸的主要原因。公司的解释是因为2020年春节后疫情爆发,经营性资产交易协议于2020年4月被迫终止,导致了这些计提的增加。

疫情爆发看似不可控,情有可原。但是实际上公司在处理上存在着问题,上交所认为,疫情影响并非2019年资产负债表日前已出现的不确定性因素,疫情爆发于2020年,单项疫情因素对于减值金额的影响理应体现在2020年财务数据中,而不应该体现在2019年的财务数据中。

2020年4月终止的协议,公司若将该协议终止导致的减值计提在2019年度,说明公司已于2019年知悉相关交易即存在较大不确定性,但公司未在业绩预告中充分、具体提示并披露交易对年度业绩存在的不确定性风险。

所以不管怎么说,都是公司处理上的问题。首先公司不应该把本应该计提在2020年财报中的减值计提在2019年财报中,其次,公司在最开始的预盈公告中未充分提示进行中的交易具有不确定性并可能影响公司业绩的风险。

的确,对于董秘来说,并没有权利去决定相关减值是计提在2019年还是2020年,在这件事情中,董秘唯一能做得更好的一点就是在前期公告中充分提示风险,其他能做的好像很少,换位思考,换做其他董秘,估计也是一样的结局,避无可避。

至于,为何公司一定要全部计提在2019年,当时被央视财经质疑是在财务洗澡,既然一定要亏损,就在2019年多亏点。

扫二维码,3分钟极速开户>>

扫二维码,3分钟极速开户>>