每经编辑 程鹏

“无酒不欢”的基金翻车了,“不爱喝酒”的基金则躲过一劫。

随着近日白酒股连续大跌,重仓白酒股的基金,与“不爱喝酒”的基金之间出现一定分化。不少以配置消费类个股为主的基金净值大幅下滑,有的甚至跌幅超过8%。其中“白酒男神”(易方达 张坤)“医药女神”(中欧 葛兰)管理的基金跌幅都为较大。

“份额珍贵,当ikun太难了”,张坤又“限流”了。据2月23日晚易方达基金最新公告显示,易方达中小盘暂停申购,同步实施大额分红。在此次市场风格大变的时候,传递出什么信号?

千亿基金经理张坤管理的

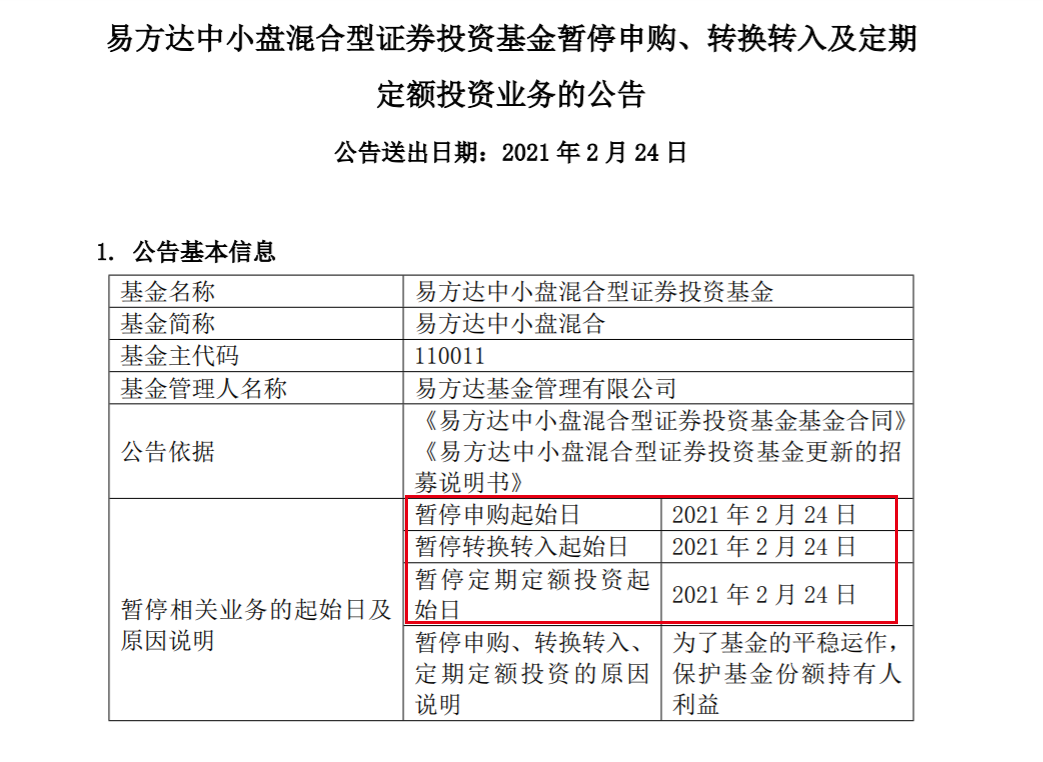

易方达中小盘停止申购

2月23日晚间,“公募一哥”千亿基金经理张坤管理的易方达中小盘混合型证券投资基金发布公告称,为了基金的平稳运作,保护基金份额持有人利益,自2月24日起暂停易方达中小盘混合型证券投资基金在非直销销售机构、本公司网上直销系统的申购、转换转入及定期定额投资业务。该基金恢复申购、转换转入及定期定额投资业务的具体时间将另行公告。

此外,易方达中小盘还发了分红公告,收益分配基准日为2月19日,分红方案为9元/10份基金份额,基准日基金份额净值为10.4276元。权益登记日2021年2月25日,现金红利发放日2021年2月26日。

值得一提的是,2020年以来,易方达中小盘曾多次限制大额申购。

2020年9月17日,易方达基金公告,将易方达中小盘交易限额从100万元调整到5万元。

2020年11月23日,易方达公告,自11月26日起,单日单个基金账户在非直销机构累计申购金额不应超过5000元。

今年2月10日,易方达基金再次公告,自2月22日起,限制易方达中小盘在非直销销售机构、网上直销系统调整大额申购、大额转换转入业务金额,由“单日单个基金账户在非直销销售机构累计申购(含定期定额投资及转换转入)本基金的金额不超过2千元(含)”调整为“单日单个基金账户在非直销销售机构累计申购(含定期定额投资及转换转入)本基金的金额不超过1千元(含)”。

据2020年基金四季报显示,易方达基金张坤在管主动权益类基金总规模达1255.11亿元,张坤成为公募基金史上第一位在管主动权益类基金规模超千亿的基金经理,一举超越广发基金刘格菘,占据“公募一哥”宝座。

公开资料显示,张坤2008年加入易方达基金,曾任易方达基金行业研究员、基金经理助理、研究部总经理助理。现任易方达基金副总经理级高级管理人员、权益投资决策委员会委员。

Wind数据显示,截至1月20日,张坤管理的易方达中小盘以386.40%的收益率,成为全市场近五年来收益率最高的主动权益类基金。

知名基金经理“闭门谢客”传递了什么信号?

业内人士表示,基金经理对管理规模有多方面考虑,包括原有持有人的利益、下一步资金配置的策略等。基金公司对部分产品的申购进行管理,总体是希望保持合适的规模,引导投资者形成合理收益预期。

白酒股大跌下

超400只基金单日跌幅超过5%

本周一收盘之后,部分投资者纷纷表示,不敢打开净值看了,暂时把眼睛闭起来。

确实,白酒股近期的连续下跌,消费板块的集体下挫,不仅让一些追高的散户套牢,一些重仓持有白酒股的公募基金也很“受伤”。其中贵州茅台周一的跌幅达6.99%,酿酒行业指数的跌幅更是达7.67%。

Wind数据显示,如果只看普通股票型、偏股混合型以及灵活配置型基金,周一就有超400只基金(A\C不合并)的净值跌幅超过5%,有的基金单日跌幅竟然还超过了酿酒行业的指数跌幅。

具体来看,易方达为当前重仓白酒比较多的基金公司之一,这其中又以该公司旗下基金经理张坤比较典型。

作为当前的主动权益类公募规模“一哥”,由于白酒股大跌,张坤旗下管理的易方达蓝筹精选22日净值大跌5.13%,创近5年第二大跌幅,这一净值跌幅也为最近7个月最大。

资料显示,易方达蓝筹精选基金是张坤管理的基金中,规模最大的一只基金。根据该基金的2020年四季报,2020年底,基金前十大重仓股中白酒扎推,有4只都是白酒股,分别为贵州茅台、洋河股份、五粮液、泸州老窖。

张坤管理的另一只规模较大的基金易方达中小盘昨天净值也大幅下跌4.44%。截至去年四季度末,该基金前十大重仓股中,持仓市值排名前4位的均是白酒股,分别为贵州茅台、洋河股份、泸州老窖、五粮液。

实际上,“爱喝酒”并非“公募一哥”张坤独好,其他众多基金经理在最近几年也对酒类股偏爱有加。

比如鹏华基金王宗合也是一位对酒类股颇为偏爱的基金经理,其管理的多只基金大力重仓白酒。以其管理的鹏华匠心精选为例,去年四季度末前十大重仓股中,白酒股也占了4只,分别为贵州茅台、五粮液、山西汾酒、古井贡酒,昨天该基金A类份额净值大跌5.28%。

再比如明星经理景顺长城的刘彦春,其管理的景顺长城鼎益昨天净值跌幅达6.14%,而在其去年底的10大重仓股中,同样也包含了4只白酒个股,另外还有多只消费类个股。周一从支付宝平台的净值估算来看,该基金的净值估算为-5.86%,但最终跌幅达6.14%,可见重仓方向并没有明显变化。

还有白酒仓位更集中的,当然净值跌幅也更狠。

益民基金旗下的益民品质升级和益民创新优势,周一这两只基金的跌幅分别为8.02%和7.74%,从这两只基金的重仓股来看,白酒类个股的占比相当高。

以益民品质升级为例,根据2020年四季度末数据,益民品质升级基金前十大重仓股中满屏就是白酒了,白酒股独占7只,高于去年三季度末的5只,而且7只酒类个股中,有6只个股的持仓占净值资产的比超过8%,而从周一的跌幅来看,该基金显然是没有在近期做太多的调仓。

“不喝酒的”基金逆势飘红

除了这些基金,周一还有部分基金不仅没有下跌,反而是逆势飘红,那么这些基金是不是调仓了呢?

Wind数据显示,在普通股票型、偏股混合型基金中,周一也有超百只基金(A\C不合并)的净值是逆势上涨,不过这其中有部分是新基金,周一呈现的其实是近一周的收益。

进一步细化来看,飘红的老基金中,基本上可分为几类,一是资源类基金,比如重仓了黄金类个股的基金,周一大多有着比较好的表现,二是一些基金提前调仓,切换到化工、有色等行业,周一表现也较好。

具体来看,比如去年排名靠前的汇丰晋信基金经理陆彬,其管理的几只产品显示出了调仓换股的动作,比如汇丰晋信低碳先锋股票,周一的净值估算是涨幅0.91%,但最终涨幅是1.77%,汇丰晋信动态策略混合,周一净值估算是-0.33%,但最终的净值涨幅为0.97%。

从重仓股来看,陆彬其实在去年四季度就开始进行调仓换股,比如汇丰晋信智造先锋股票的前十大重仓股中,增加了鲁西化工,汇丰晋信低碳先锋股票,汇丰晋信低碳先锋股票,增加了洛阳钼业、华友钴业。

另外,还有万家旗下的几只基金,周一的净值波动中也显示出近期或许也有调仓换股,比如万家品质生活,周一净值预估-0.61%,最终净值涨幅0.38%,万家臻选混合,周一净值预估-1.05%,最终净值跌幅-0.38%。

这几只基金均为莫海波所管,而其在去年4季度,他也已经开始在调仓换股,比如万家臻选混合的前十大重仓股中也增加了华友钴业, 万家品质生活则是增加了国轩高科、嘉元科技等个股。

抱团将成为常态

未来需要新的抱团股

据中国证券报,对于后市,国泰君安研究所所长黄燕铭观点鲜明地表示:“一飞但不能冲天,能创阶段性新高,但不会是历史新高。”对于后市的投资节奏,黄燕铭建议投资者把握好疫情后消费、周期、设备三步走的投资轮动节奏。“消费还会继续,目前消费已经走到了中后段。周期现在正当时,所以周期股票大家应该积极去布局。下一个阶段的重点在设备,特别是机械行业。”

黄燕铭还特别提到军工与科技股。他认为,对于军工板块,不惧短期扰动,年内长期看好订单饱满的公司。对于科技股投资,应该放弃高风险特征的科技股,选择低风险特征的新能源和电子等行业。

“关于大家一直特别关心的抱团问题,我的判断是:抱团将成为常态,但当前旧的抱团股正在逐渐淡出视野,未来需要重视新的抱团股,重点在周期。”黄燕铭说道。

黄燕铭表示,从全球资本市场来看,机构投资者的投资模式比较类似,往往都会从基本面出发,通过衡量盈利与估值的匹配度来进行投资,最终的结果就是机构持仓结构会逐渐趋同。

“海外成熟的资本市场,过去几十年以来都是机构投资者主导,机构抱团的现象已长期存在。而近年来随着我国资本市场逐渐从散户主导转向机构主导,也将逐渐像海外一样,机构抱团成为常态。”

黄燕铭认为,当前流动性收紧预期虽然不会对A股造成系统性风险,但是还是将引发一定的结构性风险,旧的抱团股在此影响下将逐渐退出视野。

(本文内容或者数据仅供参考,不构成投资建议。投资者据此操作,风险自担。)

编辑"程鹏 肖勇

校对|何小桃

封面图片来源:张坤微博粉丝群头像截图

每日经济新闻综合每经app(记者:黄小聪)、中国证券报、证券时报网